בחודשיים האחרונים נרשמת עליית תשואות חדה בשוקי האג"ח הגלובליים. ייתכן שחלק ממהלך זה מהווה תגובת יתר של השווקים להודעת הפד על צמצום ההרחבה הכמותית ולנתוני שוק התעסוקה בארה"ב; אולם להערכתנו, מדובר בתחילתה של מגמה ארוכת טווח, שבמסגרתה הריביות המוניטריות ותשואות האג"ח בעולם יעלו בשנים הקרובות עד לחזרתן למצב "נורמלי".

הזינוק ברמת התשואות חידד אצל משקיעים רבים את הסיכון הטמון במכשירי חוב בריבית קבועה. ככל שמנוף הריבית גבוה יותר, כך סדרת האג"ח הושפעה יותר מהתמורות האחרונות בשוקי האג"ח. לאור סביבת הריבית הנמוכה, ששוררת זה זמן ממושך, סיכון המח"מ באיגרות החוב הקונצרניות עשוי להאפיל על סיכון האשראי.

בהתאם לכך, לא מפתיע שבין 10 קרנות הסל המגייסות ביותר מתחילת השנה נכללת PowerShares Senior Loan (סימול: BKLN), שצברה במחצית הראשונה של שנת 2013 יותר מ-3 מיליארד דולר נטו. מכשיר זה עוקב אחר מדד S&P/LTSA US Leveraged Loan 100. הייחודיות של המכשיר, ושל אפיק ההשקעה (הלוואות ממונפות) בכלל, טמונה בבידולם בשני הסיכונים המרכזיים שקיימים באיגרות חוב קונצרניות רגילות: סיכון הריבית וסיכון האשראי.

רגישות נמוכה לעליית ריבית

בניגוד למרבית מכשירי החוב הנסחרים בעולם, אשר מאופיינים בתשלום ריבית קבועה, מנגנון הריבית בהלוואות ממונפות לרוב משתנה ומבוסס על הריבית הבין-בנקאית להלוואות (ליבור), כך שבעת תשלום הקופון למשקיעים, הריבית המשולמת מתעדכנת על פי השינויים בליבור. לכן, הרגישות של המכשיר לעליית ריבית אינה דומה לזו של אג"ח בריבית קבועה.

בנוסף לריבית "הצפה", מתווסף למכשיר החוב גם רכיב קופון קבוע שמגלם את הסיכון של החברה. לרכיב זה משקל מהותי בתשואה הסופית למשקיע, שכן כיום ריבית הליבור הדולרית ל-3 חודשים עומדת על 0.27% בלבד, ואילו הקופון הממוצע ב-BKLN עומד על 4.6%.

מה לגבי סיכון האשראי במכשיר? נדגיש כי הלוואות ממונפות ניתנות לחברות שגישתן לשוק החוב מוגבלת - אם כתוצאה ממינוף יתר שנעשה בהן מבחירה, ואם מכורח הנסיבות שדרדרו אותן לתהום פיננסי ולעליית הסתברות לחדלות פירעון. לרוב, חברות אלו מאופיינות בדירוג אשראי הנמוך מדרגת השקעה מקובלת (דירוג BBB פלוס ומעלה).

מאפיין זה ממקם את אפיק ההשקעה בתוך עולם איגרות החוב בתשואה גבוהה (High-Yield), שלעתים מכונה אג"ח "זבל". יחד עם זאת, הלוואות ממונפות נהנות לרוב מיתרון בכירות בחוב (Senior Loan) על פני אג"ח רגילות של אותה חברה, באמצעות העמדת בטוחות ושעבודים לנושים בצורת נכסים שניתנים למימוש. במקרה שהחברה נקלעת לפירוק, המלווים בדרגת Senior זכאים לקדימות במימוש נכסי החברה.

מכאן, שיש לבחון את כדאיות ההשקעה באפיק אל מול אג"ח חברות בסיכון גבוה, אולם חשוב להכליל את יתרון הקדימות במבנה ההון של החברה בעת בחינת החלופות השונות.

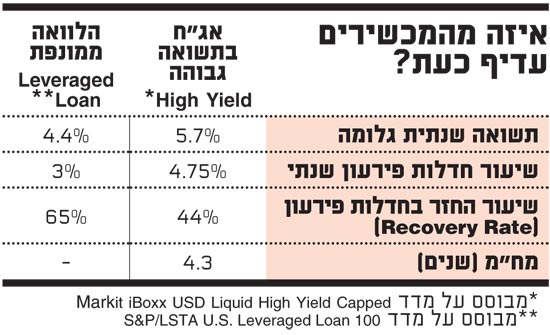

על פניו, אם נשווה את התשואה הגלומה בקבוצת אג"ח HY דולרית, כפי שעולה מתוך מדד Markit iBoxx USD Liquid High Yield Capped, ביחס ל-BKLN, נגלה שקיים פער של 1.3% ביניהן (5.7% באג"ח HY לעומת 4.4% ב-BKLN). עם זאת, כשבוחנים את שיעור חדלות הפירעון בכל אחד ממכשירי החוב, ניסיון העבר מלמד, כי בהלוואות ממונפות שיעור זה עומד על 3% בשנה בלבד מול 4.75% באג"ח שאינן בדירוג השקעה. בנוסף, שיעור ההחזר למשקיעים בחדלות פירעון (Recovery Rate) בהלוואות ממונפות עומד בממוצע על 65% מסך החוב המסופק, לעומת 44% ב-HY.

האם לשלב בתיק?

לאור סיכון האשראי המופחת בהלוואה ממונפת, והעובדה כי מכשיר זה נעדר סיכון מח"מ, הפער הנוכחי של 130 נקודות בסיס ביחס לאג"ח HY, הוא מספיק כדאי על מנת לשלב מכשיר זה במסגרת החשיפה לאג"ח בסיכון גבוה בחו"ל בתיק ההשקעות. נזכיר שתשואות אג"ח HY הגיעו באחרונה לשפל היסטורי של פחות מ-5%; וכעת, כאשר הפד החל בתוכנית הנסיגה מהרחבה הכמותית, הלחץ לעליית תשואות האג"ח צפוי להשפיע על כל מכשירי החוב בריבית קבועה, ובהן גם אג"ח שאינן מדורגות.

עם כל זאת, נדגיש כי בדומה לאג"ח בתשואה גבוהה, גם במכשיר זה הסיכון העיקרי הוא הרעה בסביבה הכלכלית והחרפה במצבן הפיננסי של החברות שנטלו הלוואות ממונפות. וכמובן, במקרה שהריביות בעולם יזנקו בחדות, עלויות המימון לחברות יתחילו להכביד עליהן את יכולת שירות החוב.

איזה מהמכשירים עדיף כעת

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.