האם נראה בקרוב תחרות אמיתית על האשראי למשקי-בית? ההמלצה החשובה ביותר בדוח ועדת זקן קורמת עור וגידים: תעודת הזהות הבנקאית. ל"גלובס" נודע כי לפני כמה ימים גיבש המפקח על הבנקים, דודו זקן, את מבנה המסמך שהבנקים יחויבו להעביר ללקוחותיהם מדי שנה, וללא תשלום. לפי הערכות, ת.ז תיכנס לתוקף בינואר 2015.

תעודת הזהות כוללת פרטים שונים על חשבון הלקוח ומצבו הפיננסי, ואולם החלק הדרמטי ביותר הוא שהבנק יעביר ללקוח את דירוג האשראי שלו. פרסום דירוג האשראי של משקי-הבית עשוי להביא לכניסה של שחקנים חדשים לתחום, ובראשם המשקיעים המוסדיים.

בזכות תעודת הזהות, המוסדיים לא יצטרכו להשקיע משאבים בניתוח ובאנליזה של מצב הלווה, אלא יקבלו בחינם את המידע, כך שכעת ישתלם להם להיכנס לפעילות בתחום. צעד זה עשוי להגדיל את התחרות במגזר הקמעונאי, ולטפל בבור השומן המרכזי של הבנקים - מרווחי הריבית.

"יש להמלצה זו משמעות, זו אינה מכה קלה בכנף בעבור הבנקים", אומר גורם בנקאי בכיר. לפי הערכות במערכת הבנקאית, החלת תעודת הזהות הבנקאית והתחרות שתתפתח בעקבותיה עשויות להביא לירידה של 10% בהכנסות הבנקים.

"תעודת הזהות היא המלצה חזקה מאוד", אמר זקן ל"גלובס" בעבר. "התחרות הנמוכה נובעת גם מפערי מידע בין הלקוח לבנק. לדוגמה, בתחום המשכנתאות פערי המידע נמוכים, ולכן אנחנו רואים תחרות ברמה גבוהה".

ביום חמישי שעבר, שנה ו-4 חודשים לאחר שהמלצה זו פורסמה בראשונה, העביר בנק ישראל את הדרישות לגבי מה תכלול תעודת הזהות (או בשמה הרשמי: הדוח השנתי). הטיוטה הגיעה לידי "גלובס", ופרטיה מפורסמים כעת בראשונה (ראו הרחבה במסגרת).

"הדוח השנתי נועד לשפר את יכולת המעקב של הלקוחות אחר פעילותם בחשבון, ולהגביר את יכולת ההשוואה בין מוצרים ושירותים בנקאיים. כמו כן, הדוח התקופתי נותן ללקוח מידע אודות דירוג האשראי שלו, זאת לצורך הערכת מצבו הפיננסי על ידי מלווים פוטנציאליים", נכתב בטיוטת ההוראה.

הדוח השנתי אמור להתפרסם בסוף ינואר בכל שנה, ולסקור ללקוח את הפעילות בשנה הקודמת. לפי הערכות, ת.ז הבנקאית לא תיכנס לתוקף בינואר 2014, אלא כאמור, רק שנה לאחר מכן. נציין כי כדי שהבנקים יוכלו להפיק את תעודות הזהות, עליהם לבצע שינויים בתחום המחשוב - תהליך שיימשך כמה חודשים.

תעודת הזהות תפורסם בשתי גרסאות: תמצית, וגרסה מלאה. בנק ישראל קובע כי הבנק יציג את הדוח בדף החשבון של הלקוח באינטרנט. נוסף על כך, הדוח יישלח ללקוח בדואר ללא גביית עמלה. הדוח יהיה נגיש ללקוח במשך שנה וחצי ממועד פרסומו. אם הלקוח החליט לסגור את חשבון הבנק, הבנק מחויב לאפשר ללקוח גישה אל הדוח במשך חצי שנה ממועד סגירת החשבון.

הבנקים לא צפויים להערים קשיים

השבוע אמורים להתכנס נציגי הבנקים במשרדי איגוד הבנקים, ולדון בטיוטה ובתגובה אליה, ובעוד כשלושה שבועות יתקיים דיון בעניין בבנק ישראל. נראה כי בין הבנקים ישנם חילוקי דעות באשר לתעודת הזהות הבנקאית. בבנקים הגדולים לא אוהבים זאת, שכן הם רואים בדירוג האשראי מידע מסחרי. "הדירוג מתבצע בזכות התשתיות שבנינו. מדובר במערכות מחשוב, ניתוח ומידע שנאסף. אלו מערכות שעולות כסף רב, וכעת אנו נדרשים לתת את המידע בחינם", אומר מקור באחד הבנקים.

לעומת זאת, נראה שבבנקים הקטנים דווקא מרוצים, משום שבזכות ת.ז הבנקאית, יוכלו לגייס לקוחות בקלות רבה יותר, ולהגדיל את נתח השוק שלהם על חשבון הבנקים הגדולים. נציין כי עדות לחילוקי הדעות הקיימים בין הבנקים ניתן היה לראות בשנה שעברה, כאשר איגוד הבנקים הגיב להמלצות ועדת זקן השונות. האיגוד התנגד ללא מעט מההמלצות, אך דווקא לסוגיה מהותית, ת.ז הבנקאית, ב חר שלא להתייחס, ככל הנראה מ פני שלא גובשה עמדה זהה בקרב הבנקים.

כך או כך, לפי הערכות, גם הבנקים המתנגדים לת.ז הבנקאית לא צפויים להערים קשיים, הואיל והם מבינים כי קיים סיכוי אפסי שבשלב זה המפקח זקן ייסוג מהמלצה זו.

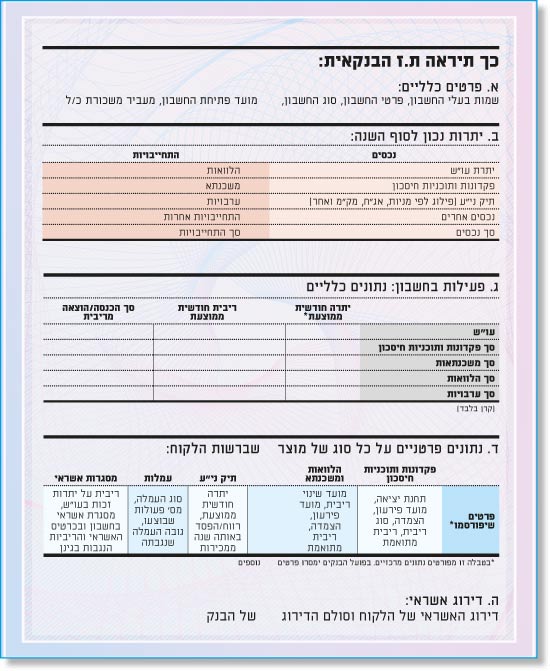

מה תכלול תעודת הזהות הבנקאית

תעודת הזהות היא דוח שנתי, שיישלח בשתי גרסאות - גרסה מקוצרת ותמציתית, וגרסה מפורטת יותר. הדוח כולל ארבעה חלקים, ונאסר על הבנקים לפרסם פרטים נוספים מעבר לדרישות בנק ישראל, כדי לא להפוך את ת.ז הבנקאית למסמך מורכב ומסורבל.

בחלק הראשון ישנם פרטים כלליים על החשבון, כגון שמות המורשים לפעול, סוג החשבון ומועד פתיחתו. החלק השני מפרט את יתרות הנכסים וההתחייבויות לפי סוגים. כלומר בסעיף הנכסים יירשם מה יתרת העו"ש, מה יתרת הפיקדונות ואת התפלגות ני"ע לפי סוגים (מניות, אג"ח וכדומה). בצד ההתחייבויות יירשם סוג החוב: משכנתאות, הלוואות וערבויות.

בחלק השלישי יהיו פרטים על הפעילות בחשבון. ראשית, תהיה טבלה מסכמת של ממוצע ההכנסות והוצאות הריבית והקרן בפיקדונות והלוואות. בנוסף, נתוני ההכנסות וההוצאות יפורטו בגרף לפי חודשים. כמו כן יוצג גרף בסיכום שנתי, שיסכום את ההוצאות וההכנסות, ויפלג כל אחד מהם לפי סוגים. לדוגמה: כמה מההוצאות היו בכרטיסי אשראי וכמה במשיכת מזומן.

לאחר מכן יהיה פירוט על כל הלוואה ופיקדון. לדוגמה, בפיקדונות יפורט על כל פיקדון היקפו, סוג הריבית, ההצמדה, תחנות היציאה ופרטים נוספים. בהלוואות יפורט בעבור כל הלוואה היקפה, מועדי פירעון, הצמדה, אופן חיוב הריבית, היתרה וכדומה. כמו כן תפרט ת.ז את תשלומי העמלות של הלקוח לפי סוגים, תעריף העמלה שהלקוח משלם ומספר הפעולות שבוצעו מאותו הסוג. אם המחיר השתנה ללקוח במשך השנה - הבנק יציין זאת. עוד תפורט מסגרת האשראי, הריבית הנגבית בעבורה - הן בחשבון הן בכרטיס האשראי הבנקאי - והריבית על יתרות הזכות (אם יש בכלל).

ובחלק האחרון, בסעיף קטן אך דרמטי, יראה הלקוח מה דירוג האשראי שלו, וכן מה סולם הדירוג של הבנק, וזאת על מנת שניתן יהיה לדעת את מיקומו היחסי בסולם זה. כאמור, בנוסף יקבל הלקוח דוח מפורט, הכולל בהרחבה פרטים על הפעולות השונות, כגון פירוט נרחב יותר על כל פיקדון והלוואה, על ביטוחים, אם ישנם, על זיכויים שנעשו בחשבון, הוראות קבע ופירוט על תנועות בתיק ני"ע ודמי הניהול המשולמים בגינם. כן יכלול הדוח פירוט על עסקאות בכרטיסי אשראי ועל תשלומי הריבית ששילם הלקוח בגין ניצול מסגרת אשראי זו.

תעודת הזהות הבנקאית

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.