"יישום כללי ועדת חודק ותנאי השוק, הוביל לגידול ניכר בהיקף ההלוואות שניתן ע"י גופי הפנסיה, חברות הביטוח וקופות הגמל לחברות עסקיות באופן ישיר (הלוואות פרטיות)". כך קובעים בחברת S&P מעלות, בחלוף שלוש שנים לפרסום המלצות ועדת חודק להסדרת שוק האג"ח הקונצרניות.

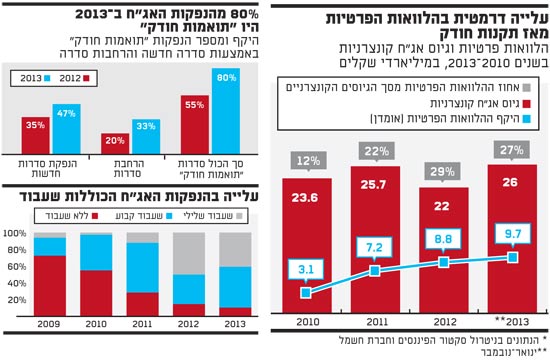

מאז כניסת ההמלצות לתוקף, זינק היקף ההלוואות הפרטיות שמעניקים המוסדיים ביותר מפי שלושה: מכ-3 מיליארד שקל ב-2010, לכ-10 מיליארד שקל ב-2013, ושיעורן מהגיוסים הקונצרניים (בנטרול הנפקות הבנקים) קפץ מ-12% ל-27% בתקופה זו (ראו גרף).

במעלות חוזרים על מה שכבר ידוע מזה זמן בשוק, כשהם קובעים כי "ההלוואות הפרטיות הפכו למסלול 'עוקף חודק', בעל השפעה שלילית על היקף הנפקות האג"ח לציבור. בחברה מעריכים כי "גם התופעה של ריבוי הסדרי חוב באג"ח עודדה מתן הלוואות פרטיות כתחליף להנפקות אג"ח ציבוריות".

ועדת חודק הגדירה סטנדרטים להשתתפות הגופים המוסדיים בהנפקות, והמליצה לאמץ מספר צעדים שעל גופים אלה לנקוט ולוודא שהם מתקיימים בהנפקה כדי שיוכלו לקחת בה חלק (ראו מסגרת). בכך, היא הובילה להיעדרם של המוסדיים מהנפקות שלא עמדו באמות המידה הללו.

יחד עם זאת, לשוק האג"ח הקונצרניות המשיך לזרום הון משמעותי בשנים האחרונות והיקף גיוסי החוב אף עלה, כשאת מקומם של המוסדיים בהנפקות שלא עומדות בכללי הוועדה, תפסו בעיקר קרנות הנאמנות, באמצעותן משקיע הציבור הרחב את כספו.

כך, שיעור החברות הלא מדורגות שהנפיקו אג"ח ירד בשיעור מתון, מ-28% ב-2010 (טרם יישום ההמלצות) ל-24% ב-2013. עם זאת, במעלות מציינים כי "האג"ח שהונפקו ב-2013, בשונה מ-2010, מגובות ברובן בהתניות פיננסיות וחוזיות, ובחלק מהמקרים בבטוחות, וזאת בהתאם לכללי חודק ולניסיון שנצבר בשנים אלה".

ביטחונות והתניות פיננסיות הם מהשינויים המרכזיים שהכניס יישום המלצות חודק לשוק ההנפקות ובמעלות מציינים כי "החל מ-2011 ניכר גידול משמעותי בשיעור הסדרות החדשות המגובות בביטחונות (כולל שעבוד שלילי), בהשוואה לנתוני 2009-2010, לפני כניסתן של המלצות חודק לתוקף".

נתוני מעלות מראים כי כ-87% מהסדרות החדשות שהונפקו מתחילת השנה מגובות בביטחונות או בשעבוד שלילי, לעומת 28% בלבד ב-2009.

"הנתונים על גידול בשיעור ההנפקות המגובות בביטחונות עולים בקנה אחד עם הכוונה של חודק לשנות את מדיניות ניהול האשראי של הגופים המוסדיים בישראל", מסבירים שם.

לגבי הסדרות שהונפקו ללא ביטחונות, במעלות מציינים כי מאז חודק מרביתן כוללות התניות פיננסיות. "להבנתנו, הגופים המוסדיים סבורים שהימצאותן של התניות פיננסיות איכותיות היא נקודת חוזקה משמעותית". במעלות מסבירים כי קיום התניות שכאלה מאפשר למוסדיים "להעמיד לפירעון מיידי את האג"ח עם זיהוי תהליך ההתדרדרות בחברה".

יחד עם זאת, הם מוסיפים, "עולה השאלה האם הכוונה (של ועדת חודק, א' ל') בעניין הביטחונות הייתה לביטחונות שהם חלשים יחסית, כמו שעבוד שני על נכסים, שעבוד שוטף על לקוחות ומלאי, שעבוד של מניות לא סחירות ועוד".

כדי לבדוק את שיעור הגיוסים העומד בכללי חודק במעלות הפרידו בין הנפקה חדשה להרחבת סדרות קיימות (הרחבה של סדרה שהייתה קיימת עוד לפני כניסת הכללים לתוקף לא מחויבות לעמוד בדרישות חודק). לפי הנתונים, "היקף הסכומים שגויסו באמצעות הרחבה של סדרות (לא כולל הסקטור הפיננסי) שהונפקו לראשונה לפני כניסת כללי חודק, ירד מ-45% ב-2012, לכ-19% בלבד ב-2013".

ובמספרים: כ-21 מיליארד שקל גויסו ב-2013 לפי מתכונות "תואמת חודק", וסכום זה מהווה כ-80% מסך הגיוסים בבמהלך השנה. זאת לעומת כ-12 מיליארד שקל ב-2012, שהיוו 55% מסך הגיוסים אז.

מגמה נוספת אליה מתייחסים במעלות היא ההיקף הגדל והולך של הוצאת השקעות מצד גופים מוסדיים מקומיים לחו"ל. בנושא זה מציינים שם כי "התופעה אינה נובעת בהכרח מכללי חודק. עם זאת, חשוב לציין כי קיים ארביטראז' רגולטורי בולט, כאשר לא קיימת בכללים התייחסות לרכישת ני"ע בחו"ל ככלל, ואג"ח בפרט, על אף שאין ספק שהשווקים והמוצרים בחו"ל פחות מוכרים למוסדיים הישראלים".

"חודק טיפל בצד הסיכון"

במעלות סבורים כי "ההתפתחויות השונות בשוק האג"ח הקונצרני לאחר יישום כללי חודק, משקפות צעד נוסף בהתפתחות שוק ההון. השאלה המרכזית היא האם ההשקעה ביישום הכללים תרמה גם לרמה טובה יותר של תמחור סיכונים? שאלה זו מתחדדת לאור המרווחים הנמוכים מאוד של הנפקות האג"ח בחודשים האחרונים".

רונית הראל בן זאב, מנכ"לית S&P מעלות, אומרת כי "יש להניח שגם ללא ועדת חודק היה נלמד לקח מתקופת המשבר והתנהלות הגופים המוסדיים לאחריו הייתה שונה מהתקופה טרום המשבר. עם זאת, לוועדת חודק תרומה משמעותית בשכלול שוק החוב בישראל".

"חודק טיפל בצד הסיכון", היא אומרת, "ומהצד השני נשאלת השאלה בנוגע לתשואה, האם היא מתומחרת נכון ואיך נעשית הערכת התשואה מול הסיכון. השאלה כעת היא מה השלב הבא, והאם אפשר ללכת לכיוון של 'חודק לייט' כדי לעודד את השוק ולהקל קצת בתנאים. היתרונות של כללי חודק עולים על החסרונות, אבל ייתכן שכדאי לבחון למזער את החסרונות לאור ההשתכללות והפעילות בשוק, ולתת יותר חופש פעולה למוסדיים, משום שחודק הפך להיות מסגרת מאוד מובנית".

נולדה בעקבות המשבר של 2008

ועדת חודק מונתה במאי 2009 על ידי אגף שוק ההון, ביטוח וחיסכון באוצר, במטרה לקבוע פרמטרים להשקעת הגופים המוסדיים בהנפקות אג"ח קונצרניות ולשפר את תהליך ההשקעה באפיק זה.

לראשות הוועדה מונה עו"ד דוד חודק, ועל חבריה נמנו מספר בכירים בתפקידים שונים בשוק ההון, בהם ענת לוין, אהרון קצרגינסקי, עו"ד דן אבנון, גילי כהן, עו"ד דידי לחמן-מסר, פרופסור אסף חמדני, רו"ח אריק פרץ ורו"ח ענת פייער.

הרקע להקמתה היה המשבר הפיננסי העולמי, שחידד את הבעייתיות והסיכונים הגלומים בהשקעה באג"ח קונצרניות, ואת החשיבות להגדרת מנגנונים לניהול סיכונים. זאת, בעקבות כישלונות רבים בהחזר חוב קונצרני שגויס בתקופת הגאות בשווקים טרם המשבר של 2008.

בשנים שקדמו להקמת הוועדה, חלה עלייה מואצת בהשקעות הגופים המוסדיים באפיק האג"ח הקונצרניות. מנתוני הוועדה עלה כי בספטמבר 2009, בעת הגשת דוח הביניים שלה, היקף ההשקעה של המוסדיים באג"ח קונצרניות הסתכם ב-135 מיליארד שקל והיווה כ-30% מסך נכסיהם, לעומת 45 מיליארד שקל בסוף 2003, שהיוו 12% מנכסיהם בלבד.

בוועדה ציינו כי "המשבר בשווקים הדגיש את הצורך בשיפור וייעול תהליך ההשקעה באג"ח". עוד הסבירו שם כי חלק מהבעייתיות בהשקעות מסוג זה קשורה למאפיינים בעיתיים של המשק הישראלי.

המלצות הוועדה נכנסו לתוקף באוקטובר 2010 ובין כללי ההשקעה המרכזיים שנכללו בה נמנים עריכת אנליזה נרחבת לפני השתתפות בהנפקה, דרישת גילוי פרטים מחברות פרטיות המנפיקות אג"ח, דרישת קובננטים ממנפיק האג"ח ודירוג האג"ח ביחס לחובות אחרים של הגוף המנפיק.

"ארגז הכלים של בעלי האג"ח מגוון וטוב יותר כיום"

עו"ד דוד חודק, מי שעמד בראש הוועדה שנשאה את שמו, מביע שביעות רצון מהשפעותיה על השוק שלוש שנים לאחר שהמלצותיה נכנס לתוקף. "כשיצאנו לדרך קיווינו שהמלצות הועדה יהיו מנוף לשינוי חיובי בשוק האג"ח הקונצרניות, בכך שהן יסייעו להתקדם לעבר הסטנדרטים העולמיים. בדיעבד, אפשר לראות שהדברים אכן הופנמו, גם על ידי הלווים וגם על ידי המלווים והמלצות הוועדה עזרו לנרמל את הביטחונות ומערך הקובננטים ביחס לנעשה בעולם", אומר חודק בראיון ל"גלובס".

לדבריו, "היו הרבה שאלות וחששות כשהוועדה קמה, אבל בסופו של דבר שוק האג"ח הקונצרניות מתפקד בצורה שהיא יותר מסבירה - יש פעילות ויש גיוסים".

"אני מרוצה", הוא מוסיף, "משום שההמלצות יצאו כהנחיות והשוק אימץ את הגישה שלנו, לפיה מותר לסטות מההמלצות, אבל צריך לנמק זאת. בתוך תיק השקעות, אפשר להקצות אחוז מסוים שינותב להשקעות שאינן לפי ההמלצות, משום שהסיכוי הגבוה נמצא במקומות בהם הסיכון גבוה. כמנוף במו"מ, הרבה פעמים נוח לגופים מוסדיים להצהיר שהם לא רוצים לסטות מהמלצות הוועדה".

עוד הוא אומר כי "אג"ח היא הלוואה, רק עם אופי שונה. ברגע שהתשתית טובה יותר, אני מניח שזה אמור להשפיע על רמת ההחזרים העתידיים. אין ספק שברגע שארגז הכלים של בעלי האג"ח מגוון וטוב יותר, יש תקווה שרמות ההחזרים העתידיות יהיו טובות יותר. אם משווים את שוק האשראי היום לאשראי של הבנקים, לא נראה שיש דיפרנציאציה גדולה בהיקף האשראי הבעייתי. זאת, על אף שמנגנוני הבנקים בתחום האשראי הרבה יותר ותיקים ומשוכללים, ולהם גם יש מנופים גדולים יותר להפעיל על הלווה. זה סימן טוב לשוק המוסדי".

- מה דעתך על מגמת הגדלת היקף ההלוואות הפרטיות של מוסדיים על חשבון השתתפות בהנפקות אג"ח?

"מבחינה מאקרו כלכלית, זה טוב שיש שוק הלוואות מיועדות של המוסדיים, כי זה יוצר תחרות מסוימת לבנקים. השאלה היא לגבי השקיפות של ההלוואות האלה, הנמוכה הרבה יותר ממה שקיים בבנקים, אבל אגף שוק ההון באוצר יטפל בזה".

לגבי גל הרגולציה המתהדקת על השוק, שוועדת חודק הייתה חלק ממנו, הוא אומר: "יש גל רגולציה הגולש מכלכלות המערב בעקבות המשבר העולמי, חלקו מבורך וחלקו עודף. צריך לרסן את עודף הרגולציה במקומות בהם היא מיותרת. מידתיות חייבת להדריך את הרגולטורים, כי לפעמים אנחנו נסחפים בגל הבינלאומי".

הלוואות פרטיות

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.