לצד חברות ישראליות שהונפקו ויונפקו בשוק ההון האמריקאי שעדיין חדש להן - עיינו ערך וויקס ואנזימוטק - יש חברה ישראלית שכבר מכירה אותו לפני ולפנים, את החיבוק בצד הכתף הקרה שהוא מעניק, וזוהי לומניס (Lumenis), מפתחת ויצרנית ציוד רפואי וקוסמטי. לומניס, שהוקמה במהלך 1991 כאי.אס.סי (ESC), חוזרת עכשיו לוול סטריט, 23 שנה לאחר הקמתה ושמונה שנים לאחר שנמחקה מהמסחר בנאסד"ק, והשליטה בה נרכשה על ידי קרן ויולה ושותפותיה (ראו טבלה).

לומניס עדכנה בסוף השבוע האחרון את טיוטת התשקיף לקראת הנפקתה הראשונית בנאסד"ק, ולפיה תנפיק 6.25 מיליון מניות לפי 15-17 דולר למניה, וכך תגייס לקופתה 93.8-106.3 מיליון דולר (100 מיליון דולר בממוצע) לפי שווי חברה של 529-599 מיליון דולר (564 מיליון דולר בממוצע).

כחתמי ההנפקה ישמשו בנקי ההשקעות גולדמן זאקס, קרדיט סוויס, ג'פריס ו-וולס פארגו. אלו יקבלו מחלק מבעלי המניות בלומניס את האופציה לרכוש מהם עד 937,500 מניות נוספות, וכך להזרים לכיסם עד 15 מיליון דולר בממוצע. לאחר ההנפקה תחל המניה להיסחר תחת הסימול LMNS, להבדיל מהסימול LUME ששימש אותה בפרק הציבורי הקודם שלה.

לומניס, למי ששכח, נמחקה באביב 2006 מהמסחר בנאסד"ק, כחלק מפשרה אליה הגיעה מול רשות ני"ע האמריקאית על רקע הפרות לכאורה של חוקיה, כולל הכרה שגויה של עסקאות מסוימות. כשחדלה להיות ציבורית, שוויה היה 47 מיליון דולר בלבד - פחות מעשירית השווי שלפיו היא מתכננת כעת לחזור להיות ציבורית.

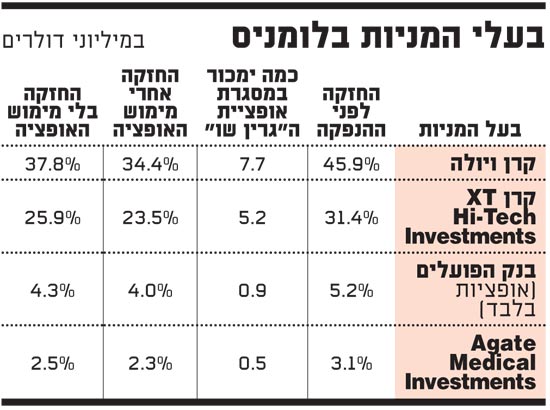

חברות כמו לומניס - שבאותה העת הייתה זקוקה להבראה מעמיקה - לא נותרות עצמאיות לאורך זמן. ואכן, די מהר לאחר שנמחקה מהמסחר נרכשה השליטה בה על ידי קרן ויולה של הראל בית-און ושותפיו ואחת מקרנות ההשקעה של אודי אנג'ל, ששילמו 120 מיליון דולר תמורת 75% מההון, ולפי שווי חברה של 160 מיליון דולר. בהמשך, מימשו בעלי השליטה אופציה שניתנה להם לרכוש מעט מניות נוספות בחברה. כלומר, ההנפקה לעיל פירושה החזר, עדיין "על הנייר", של לפחות פי 3 על השקעתם של בעלי השליטה בלומניס.

ללומניס יש שלושה קווי מוצר: כירורגי, הכולל מכשירי לייזר לטיפולי אורולוגיה (מחלות בדרכי השתן); השני, עיני - מכשירי לייזר לטיפול במחלות עיניים; והשלישי קוסמטי, דהיינו מכשירי לייזר להסרת שיער, טיפול באקנה וכדומה.

עיקר ההכנסות מהכירורגיה

הפעילות הכירורגית הייתה אחראית אשתקד ל-39.5% מההכנסות, הפעילות העינית ל-22.7% והקוסמטית תרמה 37.8%. החברה מעסיקה 1,061 עובדים - מספר די מכובד, 327 מתוכם בארץ. כמנכ"לית החברה מכהנת מאז מאי 2012 ציפי עוזר-ערמון, בעברה מנהלת הפעילות ביפן של טבע, וכיו"ר משמש הראל בית-און.

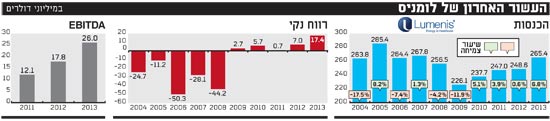

תהליך ההבראה שעברה לומניס ניכר בתוצאותיה הכספיות, בעיקר בשורה התחתונה, ואפשר להבין מדוע דווקא עכשיו היא מנסה לחזור לוול סטריט (מלבד הרצון לרכוב על גל הגאות בשוק הראשוני). את 2013 סיימה החברה עם רווח נקי של 17.4 מיליון דולר לעומת איזון בשנת 2011, והפסדים כבדים בשנים 2004-2008. ה-EBITDA (רווח לפני הוצאות מימון, מס, פחת והפחתות) עמד אשתקד על 26 מיליון דולר לעומת 12.1 מיליון דולר בשנת 2011. זה אומר שהשווי המבוקש על ידי החברה משקף מכפיל רווח נקי של 32 (די גבוה), ומכפיל EBITDA של 22 (נדיב).

ועדיין, הבעיה העיקרית של לומניס נותרה השורה העליונה, דהיינו הצמיחה החד ספרתית הנמוכה יחסית. לומניס, נזכיר, פועלת בשוק מאוד תחרותי, שמושפע ישירות ממיתון כלכלי.

כך או אחרת, לומניס מנסה לחזור לוול סטריט כשבקופתה 42.8 מיליון דולר, אך מאזנה עדיין כולל חוב לבנק הפועלים, המממן העיקרי של החברה בימיה הקודמים (ראו מסגרת). סך הפסדיה הצבורים, 597.4 מיליון דולר, מקזזים את הונה העצמי ל-17.7 מיליון דולר בלבד, אך עדיין מדובר בשיפור מול גירעון שולי בהון נכון לסוף 2012.

לומניס והחוב לפועלים: עדיין מעיק על המאזן והרווחיות

אחת הסיבות לכמעט-קריסה של לומניס הייתה החוב הענק לבנק הפועלים, שמקורו ברכישת החטיבה הרפואית של קוהירנט. לאחר שהשליטה בה נרכשה על ידי קרן ויולה ושותפותיה, הגיעה החברה להסדר חוב מול הבנק. באותו מועד, סך החוב (קרן בלבד) היה 122.1 מיליון דולר, לאחר שהבנק מחק לחברה 25 מיליון דולר. בדצמבר 2012, אז נעשה השינוי האחרון בהסדר החוב, פרעה החברה 15.1 מיליון דולר על חשבון הקרן, ובתמורה הבנק ויתר לה על 4.3 מיליון דולר - הוויתור האחרון.

כמו כן, באותו חודש העניק הבנק ללומניס קו אשראי של עד 5 מיליון דולר, אותו האריך עד דצמבר 2014 והגדיל אותו ב-1.5 מיליון דולר. ביולי 2013 פרעה החברה 10.3 מיליון דולר על חשבון הקרן, ולפי התשקיף נכון לדצמבר 2013 סך קרן החוב לבנק הוא 63.6 מיליון דולר, ואמור להיפרע בארבע מנות שנתיות (שלוש של 15 מיליון דולר והאחרונה של 18.6 מיליון דולר), החל מיולי השנה ועד יולי 2017. הריבית על קרן זו היא ליבור פלוס 5.25%. בתשלומי הריבית על הקרן נושאת החברה מדי רבעון ברבעון, ולכן אין ספק שהגיוס בהנפקה הנוכחית אמור לסייע לה לעמוד בהחזר של אותו חוב מעיק.

כחלק מאותו הסדר, קיבל הבנק שתי אופציות לרכוש מניות של החברה: 1,245,614 מניות לפי מחיר מימוש של 8.5 דולר, ו-330,882 מניות לפי מחיר מימוש של 11.9 דולר. שתי החבילות ניתנות למימוש עד יוני, וזו כנראה הסיבה שהבנק ייקח חלק בהצעת המכר - אם אכן זו תתבצע. לפי התשקיף, הבנק יוכל להמיר את תוספת המימוש שיעביר לחברה בביטול חלק מהחוב שלה. בכל מקרה, הנפקה לפי מחיר של 16 דולר למניה פירושה שמניות הבנק מגלמות הטבה של 10.7 מיליון דולר.

כמו כן, ברגע שלומניס תונפק, היא תעביר לבנק עמלת מזומן (Cash Fee) בשווי 4 מיליון דולר, וזאת בנפרד מעמלה של 2 מיליון דולר עקב כך שאשתקד ה-EBITDA של החברה נע בין 25-35 מיליון דולר.

העשור האחרון של לומניס

בעלי המניות בלומניס

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.