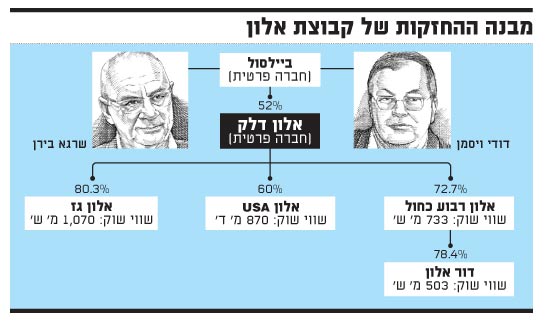

חברת כלל פיננסים צפויה להפחית כ-19 מיליון שקל מנכסיה, כחלק מהפחתת ענק בהיקף של יותר מחצי מיליארד שקל שיבצעו הגופים המוסדיים בישראל משווי החזקותיהם באג"ח הפרטיות שהנפיקה להם חברת אלון דלק (קבוצת אלון), הנמצאת בשליטת דודי ויסמן ועו"ד שרגא בירן.

ההפחתה הרוחבית בשווי האג"ח, הנסחרות בזירת רצף מוסדיים ושערכן המתואם עמד עד לאחרונה על כ-2.2 מיליארד שקל, נובעת ממכירת אג"ח בהיקף של 15 מיליון שקל שבוצעה על ידי בית ההשקעות אינפיניטי, המנהל את השקעות קרן הפנסיה של חברת החשמל. האג"ח נמכרו לידי בית ההשקעות מיטב דש, בדיסקאונט של 27% על המחיר שבו שוערכו על ידי חברת מרווח הוגן.

היום הודיעה כלל פיננסים כי "ככל שהשווי ההוגן של אג"ח אלון דלק יחושב בהתאם להודעה (על העסקה המהותית שנעשתה לאחרונה בנייר, ר' ש'), צפוי שווי זה להיות מופחת בסך של כ-19 מיליון שקל, נכון ל-30 ביוני 2014". מדובר בפגיעה לא זניחה, המצביעה על כך שערב עסקת אינפיניטי-מיטב דש החזיקה החברה באג"ח אלון דלק בהיקף של כ-72 מיליון שקל.

קבוצת אלון היא אחת מחברות ההחזקה הגדולות במשק, אשר פועלת בתחום קמעונות המזון, שיווק דלק וחיפושי גז בישראל (אלון רבוע כחול, אלון גז) ובארה"ב (אלון US), ונמצאת בשליטת ביילסול של ויסמן ובירן. במארס אישרה חברת מעלות S&P את דירוג האג"ח ב-A מינוס, בתחזית דירוג חיובית שנתנה לחברה. בעבר הורד דירוג האג"ח של אלון דלק פעמיים - מרמה התחלתית של AA מינוס. קרן האג"ח עומדת לפירעון בשמונה תשלומים שווים מדי 22 בינואר בשנים 2016 עד 2023.

העסקה בין אינפיניטי למיטב דש נסגרה במחיר של 106 אגורות לאיגרת, למול ציטוט של 144 אגורות של חברת מרווח הוגן, המשערכת את האג"ח בזירת רצף מוסדיים. מחיר המכירה משקף ככל הנראה את חוסר האמון של המוכרת (אינפיניטי) ביכולת החזר האג"ח במלואו על ידי קבוצת אלון, והוא צפוי כאמור לגרום להפחתה בהיקף של מעל חצי מיליארד שקל בכלל הגופים המוסדיים המחזיקים באיגרות של אלון דלק.

כך למשל, נכון לסוף הרבעון הראשון בתיק המשתתף של הפניקס, שמחזיק בכ-6.6% מהסדרה, מדובר בפגיעה של כ-45 מיליון שקל, בעוד שבתיק המשתתף של מגדל הפגיעה הפוטנציאלית היא כ-46 מיליון שקל. בתיק המשתתף של כלל ביטוח, שנכון לסוף הרבעון החזיקה בכ-3.4% מהסדרה, מדובר על פוטנציאל הפחתה של כ-24 מיליון שקל. בפסגות גדיש, שמחזיקה בכ-6.6% מהסדרה, מדובר על הפחתה של כ-45 מיליון שקל.

כמו כן, בתיק המשתתף של מנורה מבטחים דובר בפגיעה של כ-6 מיליון שקל, ובתיק המשתתף של הראל (שמחזיק ב-2% מהסדרה) הגיעה הפגיעה לכ-9.5 מיליון שקל. מבחינת תשואה מדובר על פגיעה של חלקי אחוז בתשואות הגופים הללו.

אלון

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.