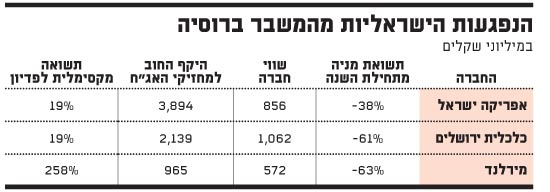

הירידות בניירות הערך של חברות הנדל"ן הפועלות ברוסיה התחדשו היום במלוא העוצמה. מניית אפריקה ישראל של לב לבייב איבדה 5% למחיר המשקף לחברה שווי של 856 מיליון שקל בלבד (ירידה של 40% מאז תחילת השנה), ואילו איגרות החוב שלה רשמו ירידות של 4%-5% ונסחרו לפי תשואה שנתית לפדיון של עד 19%, המשקפת את חששות המשקיעים מפני יכולת ההחזר של החברה בעתיד.

יחד עם זאת, הדרמה שנרשמה בכלכלה הרוסית, עקב המפולת במחיר הנפט ופיחות הרובל ב-66% מול הדולר בארבעת החודשים האחרונים, פוגעת בינתיים בעיקר בחברת מירלנד , הפועלת עבור קבוצת חברות הנדל"ן של אליעזר פישמן בשוק הרוסי. מניית החברה, הנסחרת בלונדון, איבדה 64% מערכה מתחילת השנה, ואילו איגרות החוב שלה מסדרות ג'-ו' צנחו היום בשיעורים שבין 15% ל-29% למחירים המשקפים תשואה לפדיון של עד 258%.

זאת, לאחר שהחברה עצרה את פירעון החוב למחזיקי האג"ח הקצרות מסדרות א' וב', שאמור היה להיות משולם בסוף החודש הנוכחי.

לאחר סיום המסחר דיווחה מירלנד כי בעקבות הפחתת הדירוג על אגרות החוב שלה, יעלה שיעור הריבית השנתית שתשלם החברה על סדרות ג' ו-ד' ב-0.5% ואילו הריבית על סדרות ה' ו-ו' תועלה ב-1%. העלאת הריבית תישאר בתוקפה, כל עוד דירוג החוב של החברה יהיה נמוך מ-BBB. בסדרה ג' תועלה הריבית מ-8.5% ל-9%, בסדרה ד' תועלה הריבית מ-6% ל-6.5%, בסדרה ה' תועלה הריבית מ-7.21% ל-8.21% ואילך ובסדרה ו' תועלה הריבית מ-5.5% ל-6.5%.

"השלכה מהותית על נזילות החברה"

ביום חמישי בערב עדכנה החברה כי "לאור המצב התנודתי ברוסיה... ולאור פניית בעלי איגרות חוב לחברה, החליט הדירקטוריון לדחות בשלב זה את תשלומי הקרן והריבית לבעלי איגרות החוב מסדרה א' וסדרה ב' הקבועים ליום 31.12.2014".

בעקבות ההודעה הופסק המסחר בשתי הסדרות, אך הוא צפוי להתחדש מחר, לאחר שמירלנד הודיעה כי המועד הקובע לקבלת התשלום ויום האקס נדחו בשבוע, ל-8.1.2015, וכי "הנאמן נתן את הסכמתו לדחייה".

עוד נמסר ממירלנד כי "הפיחות בשער המטבע הביא להשלכה מהותית על תוצאות החברה ונזילותה. אנו נפתח בדיאלוג עם מחזיקי האג"ח ונעשה את מירב המאמצים להגיע למתווה מוסכם לטובת כל הצדדים".

למירלנד שש סדרות אג"ח הנסחרות בשוק המקומי, בהיקף מצטבר של כ-930 מיליון שקל. שתי הסדרות בהן הודיעה החברה על דחיית התשלומים הן הקטנות ביותר, והיקפן עומד על כ-80 מיליון שקל. היקף התשלום הקרוב בהן מהווה כמחצית מהסכום הזה.

מצבה של מירלנד הוסיף להשפיע גם היום על בעלת השליטה בה, כלכלית ירושלים, שרשמה ירידות חדות בניירות הערך שלה עקב חששות המשקיעים מפגיעה ביכולת הפירעון שלה. מניית כלכלית, המאגדת תחתיה את חברות הנדל"ן הציבוריות של פישמן, נפלה ב-19% והשלימה צניחה של 61% מתחילת השנה, לשווי של 1.06 מיליארד שקל. איגרות החוב הארוכות של החברה ירדו היום בשיעור של עד 16% ונסחרו לפי תשואה לפדיון של עד 19%. מניית מבני תעשיה, חברה בת של כלכלית שגם היא מחזיקה במירלנד, איבדה 8.5% מערכה ואיגרות החוב שלה נסחרו בירידות של עד 6%.

מקורבים לקבוצת פישמן מסרו היום כי "ההשלכות הפיננסיות והתזרימיות של המשבר ברוסיה על כלכלית ירושלים, מבני תעשיה ודרבן, אינן אמורות להיות משמעותיות. בחברות הללו יש מזומן שאמור לספק את הצרכים התזרימיים בתקופה הקרובה, כפי שעולה מתחזית דוחות התזרים שפורסמה".

מחר: אסיפת האג"ח במירלנד

מירלנד היא חברה שעוסקת ברכישה, ייזום ופיתוח של פרויקטים בתחום הנדל"ן ברוסיה, המיועדים למסחר, משרדים, לוגיסטיקה ומגורים. כיום פעילותה מתרכזת בתחום הנדל"ן המסחרי ותחום הנדל"ן למגורים. ההודעה על דחיית התשלומים באג"ח שלה מגיעה על רקע דרישת חלק ממחזיקי האג"ח המוסדיים, החוששים כי תשלום נוכחי לסדרות הקצרות, על רקע אפשרות שהחברה לא תוכל לעמוד בתשלומים הבאים, ייחשב כהעדפת נושים.

באסיפת האג"ח המתוכננת מחר צפויים לעלות לדיון דרכי פעולה משותפות של כל מחזיקי הסדרות "לשם הגנה על זכויותיהם ומימוש זכויותיהם, וכחלק מכך אפשרות לנקוט הליכים משפטיים להגנה על הזכויות, מינוי נציגות משותפת למחזיקים, בחינת אפשרות למינוי מומחים ויועצים לייצוג מול החברה, ומינוי עו"ד מייצג".

בעקבות הודעתה של מירלנד, חברות הדירוג הודיעו בסוף השבוע על הורדת דירוג החברה, לרמות המתקרבות לכאלה המשקפות חדלות פירעון. במידרוג הורידו את דירוג האג"ח מ-Baa1 ל-B1 והמשך בחינתו עם השלכות שליליות, וציינו כי מהלך זה נעשה "בהמשך להתעצמות ההתפתחויות השליליות בכלכלת רוסיה ומצב הנזילות של החברה, ובעיקר לאור הרעה מהותית בנגישותה למקורות מימון, הן בשוק ההון והן מהמערכת הבנקאית".

עוד הוסיפו במידרוג כי "מכיוון שבשלב זה ישנה אי ודאות לגבי השווי הכלכלי של נכסי החברה בשוק, ובייחוד (בכל הנוגע ל)יכולת הנזלתם לצורך מימוש מהיר, הדירוג טרם משקלל את שיעור השיקום (Recovery) של חובות האג"ח בהינתן תרחיש של כשל פירעון". בד בבד הכניסה מידרוג את דירוגי אג"ח החברות המחזיקות במירלנד - כלכלית, מבני תעשיה ודרבן - לבחינה מחודשת עם השלכות שליליות.

בחברת הדירוג S&P מעלות הורידו את דירוג מירלנד ל-CC עם תחזית שלילית, וציינו כי דירוג החברה יירד ל-SD או ל-D (חדלות פירעון, ע' כ', א' ל'), אם החברה לא תעמוד בתשלום תקופתי כלשהו במלואו ובמועדו.

חברה בת של דרבן גייסה 258 מיליון שקל ממוסדיים

למרות חוסר האמון שמפגינים המשקיעים המוסדיים כלפי מירלנד, הם לא מהססים לעבוד עם יתר חברות הקבוצה. היום עדכנה חברת דרבן, מקבוצת כלכלית ירושלים, כי החברה הבת "שמי בר" חתמה על הסכם הלוואה בהיקף של 258 מיליון שקל ממשקיעים מוסדיים, שיחליף הלוואה בנקאית. ההלוואה תובטח בכמה בטוחות: שעבוד ראשון לטובת המלווים על הזכויות לקבלת דמי שכירות בפאואר סנטר תל חנן שבנשר, "אשר מוגדר כמבנה מניב מהותי מאוד של החברה". שעבוד נוסף יהיה על מלוא הזכויות בנכס מניב בחיפה, בשטח של כ-17 אלף מ"ר למשרדים ולמסחר.

ההלוואה תהיה בריבית שנתית צמוד מדד, המחושבת לפי אג"ח ממשלתיות במח"מ דומה, ובשיעור של לפחות 2.39%, לתקופה של 12 שנים, בתשלומים רבעוניים. "שמי בר" התחייבה לשמור על יחס LTV (יתרת הלוואה מול שווי הנכסים המשועבדים) של לא יותר מ-71% (כיום עומד היחס הזה על 65%), ויחס בין הון עצמי של הלווה לבין סך המאזן של לפחות 25%, במשך שני רבעונים עוקבים או יותר. כיום עומד יחס זה על 49%.

בדרבן ציינו כי "התזרים הפנוי שינבע ללווה מההלוואה יעמוד על סך של כ-48 מיליון שקל, לאחר פירעון חוב קיים לתאגיד בנקאי המובטח בשיעבוד על נכסי הלווה ובניכוי הוצאות עסקה".

אליעזר פישמן הוא בעל השליטה ב"גלובס"

הנפגעות הישראליות מהמשבר ברוסיה

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.