שנה חדשה היא הזדמנות לבחון המלצות השקעה ולעדכן אותן במידת הצורך. איזו שנה חדשה? זו שמתחילה היום (ה') בסין. הסוס מפנה את מקומו לכבשה בשנה החדשה, המסמלת עבור הסינים, אולי באופן אירוני, שנת שלום ושלווה. גם השנה היוצאת אמורה הייתה להיות שנה שבה יפעלו כולם בהיגיון ובחוכמה ולא בצורה אימפולסיבית; אך הייתה זו נבואה שלא הגשימה עצמה, אם בוחנים את היחסים הגיאופוליטיים והכלכליים הסבוכים שנצפו במהלכה.

השנה האחרונה הייתה שנת ניגודים בסין ובשוקי ההון שלה. מצד אחד, המשך רפורמות משמעותיות בתחומים רבים, כולל בשוקי ההון, ומנגד חולשה כלכלית שנמשכת לתוך 2015. הצמיחה בסין, שעמדה על 7.3% ברבעון הרביעי אשתקד ועל 7.4% בכל השנה, צפויה להערכתנו לרדת מתחת ליעד הממשלה ולעמוד על 6.8% השנה. ירידת מחירי הנפט, אשר ממנה סין נהנית כיבואנית, וכן השפעת ההוזלה על הצריכה עשויות לשפר מעט את התחזית זו.

סממנים נוספים לחולשה ניתן למצוא במדדי מנהלי הרכש, שמתקשים להתרומם מרמת ה-50 נקודות (49.8 נקודות בינואר), רווחי התעשייה שנמצאים בירידה (ירדו 8% בדצמבר, והשלימו עלייה של 3.3% בלבד ב-2014), וצניחה חדה שפורסמה החודש לגבי היבוא לסין - 19.9% לעומת שנה אחורה.

נתון נוסף, המעיד על חולשה ועלול לסכן את הצמיחה, הוא האינפלציה שעמדה בינואר על 0.8% - שפל של 5 שנים ונמוך משמעותית מיעד הבנק לאינפלציה של 3.5%. אינפלציית הליבה, אשר מנכה מזון ואנרגיה, עלתה בינואר 1.2%, לעומת 1.3% בדצמבר.

החולשה האמורה לא נעלמה מעיני הבנק המרכזי במדינה, שהוריד את הריבית וצפוי לעשות זאת פעם או פעמיים נוספות בחצי השנה הקרובה. גם יחס הרזרבה הנדרש מהבנקים הורד בתחילת החודש ב-0.5% - מה שצפוי להערכתנו לשחרר נזילות בסך 600-700 מיליארד יואן למערכת הבנקאית. כמו הריבית, להערכתנו, יחס הרזרבה יורד פעם נוספת בחודשים הקרובים.

המטבע הסיני, שעד לא מכבר היה אחד המומלצים להשקעה על ידי רבים, נחלש. ירידת האינפלציה, התחזקות הדולר בעולם, פעילות הבנק המרכזי והחולשה הכלכלית גוררות משקיעים רבים למשוך השקעות פיננסיות מהמטבע. משיכת הכספים הואצה ברבעון הרביעי והגיעה ל-160 מיליארד דולר; לעומת 320 מיליארד דולר בכל 2014, ולעומת כניסה של 56 מיליארד דולר ב-2013.

מול סל מטבעות הסחר התחזק היואן ב-6.5% בשנה האחרונה, ופגע ביצוא כמו גם בתחרותיות בעיקר מול האירו והין היפני. מול הדולר נחלש היואן בכ-2.9% בשנה האחרונה, וכאן הערכתנו היא להמשך חולשה מתונה של כ-2%, לרמה של 6.35 יואן לדולר. נסייג, כי המשך התחזקות הדולר בעולם השנה עשוי להביא להיחלשות מתונה נוספת ביואן.

גם בועת האשראי הסינית וירידת מחירי הנדל"ן (5.3% בינואר, בהשוואה לשנה אחורה) מוסיפות לחששות המשקיעים לגבי סין, ואולי לגבי הצמיחה הגלובלית בכלל. יחס החוב לתוצר עלה מרמה של 153% לרמה של 243%. תהליך צמצום האשראי הכללי עשוי לקחת שנים, בעיקר בסביבה של צמיחה נחלשת ואינפלציה מאיטה. כ-30% מהתנפחות חוב זו באים מגופים חוץ-בנקאיים, המכונים "בנקאות הצללים", וזהו גורם המוסיף דאגה, לאור הבקרה הפחותה על גופים אלו.

רמת שונות גבוהה

כמו בתחילת השנה, המלצתנו נשארת משקל חסר למניות בשווקים מתעוררים, או לא-מפותחים בהגדרתם הקולעת, בגלל שילוב של חולשה במחירי הסחורות, התחזקות הדולר וצמיחה כלכלית נחלשת המיתרגמת לרווחי חברות נמוכים. בשלושת החודשים האחרונים ירדו רווחי החברות בשווקים המתעוררים בכ-10%, והצפי לשנה הקרובה הוא לצמיחה של 7% בלבד, תוך שונות רבה בין חברות, מגזרים ומדינות. בקרב השווקים הללו המלצתנו נותרה משקל יתר להודו, טיאוואן ומקסיקו, ומשקל שווה לסין.

הרפורמה ופתיחת שוקי סין להשקעה על ידי זרים הביאו לזינוק במדדי מניות בסין (A Shares), שהסתכם ב-53% ב-2014, והמניות הנסחרות בהונג קונג עלו בשיעור צנוע של 1.28% בלבד.

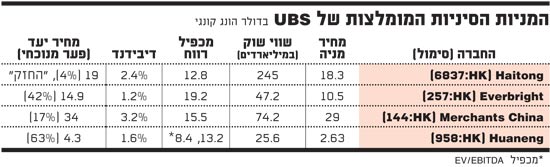

מניית הברוקר Haitong (סימול: 6837:HK), אשר עליה המלצנו באוקטובר, זינקה ב-49% והמלצתנו הורדה ל"החזק". עם זאת, הגידול המשמעותי בפעילות החברה, שצפוי להיתרגם לגידול של 38% בהכנסות ושל 25% ברווח השנה, משאיר את החברה כמומלצת למעקב. החברה השנייה שהומלצה בהקשר זה הייתה Galaxy Securities (סימול: 6881:HK), שזינקה מעל 60% והמלצתנו עבורה הורדה ל"מכירה".

China Everbright International (סימול: 257:HK), המוחזקת 41% על ידי ממשלת סין, עוסקת בטיפול בפסולת והיא מהגדולות בסין בתחום האנרגיה האלטרנטיבית - בעיקר בתחום הפיכת פסולת לאנרגיה (WTE). הממשלה הכריזה על תוכנית חומש, שצפויה להביא לצמיחה חדה בתחום. החברה הצליחה להציג צמיחה עקבית מעל המתחרות בשנים האחרונות, וצפויה לצמוח בעשרות אחוזים ברווחיה השנה ובשנים הבאות.

China Merchants (סימול: 144:HK) מוחזקת 48% על ידי הממשלה וצפויה ליהנות מהרפורמה בחברות ממשלתיות (SOEs), כמו גם משיפור צפוי ביצוא הסיני בשנה הקרובה על רקע ההתאוששות בצמיחה באירופה וארה"ב. החברה היא בעלת המניות השנייה בגודלה בנמל של שנחאי, מתפעלת נמלים בסין ובעולם, וכן מחזיקה בחברה הגדולה בעולם לבניית מכולות. רווחי החברה צפויים, להערכתנו, לגדול בכ-18% השנה.

Huaneng Renewables (סימול: 958:HK) היא יצרנית חשמל עצמאית, בעיקר בתחומי אנרגיית הרוח המתפתחת במהירות בסין. 27% מהכנסות החברה נובעים ממונגוליה, שם הודיע הממשל שיקבע תעריפים חדשים לחשמל. מניות החברה התממשו באחרונה, בשל החשש מפגיעה מהותית ומתחרות. מחיר המניה הנוכחי נראה כיותר ממגלם חשש זה. רווחי החברה צפויים לצמוח בעשרות אחוזים בשנים הבאות, באחד התחומים המתפתחים ביותר בסין.

לסיכום, האתגרים הכלכליים והמבניים, שעמם מתמודדת סין, צפויים להיענות במדיניות מוניטרית מרחיבה והמשך יישום רפורמות מקיפות - שילוב זה מביא אותנו להמלצת משקל שווה לסין, כמשקלה במדד מדינות השווקים המתפתחים.

* הכותב הוא מנהל השקעות ראשי ב-UBS Wealth Management Israel Ltd. לכותב המאמר ו/או לחברה עשוי להיות עניין אישי בנושא. האמור בכתבה אינו מהווה תחליף לשיווק השקעות ו/או ייעוץ השקעות המתחשב בנתונים ובצרכים המיוחדים של כל אדם

המניות הסיניות המומלצות של UBS 18-2-15

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.