לפני כשנה פרסמנו טור על שוק הפנסיה ולצדו איור של המפקחת על שוק ההון והביטוח באוצר, דורית סלינגר, כשהיא מנמנמת. שנה חלפה ודבר מבחינתנו לא השתנה - האוצר ממשיך לחרופ בנושאי הפנסיה. לכן החלטנו לפרסם שוב אותו איור ולחזור על כמה עקרונות לפעולה בשוק הפנסיה, שהאוצר נמנע ומתחמק מהם. במה האוצר עסוק? אה, בסאגת המינוי של עודד שריג, קודמה של סלינגר, לתפקיד כלשהו בקבוצת מגדל, בליווי כל מיני סיסמאות גבוהות מצח כמו "אמון הציבור" וכדומה. הפסטיבל סביב מינוי שריג, עניין די פעוט ערך, הוא מסך עשן נפלא לפעולות האמיתיות הדרושות כדי לרכוש את "אמון הציבור" בשוק הביטוח והפנסיה. הנה הן:

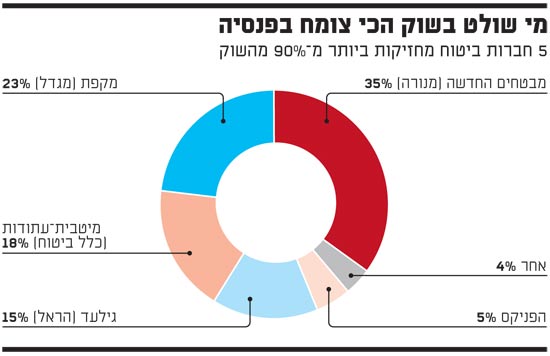

דמי הניהול של הפראיירים בקרנות הפנסיה: קרנות הפנסיה החדשות הן התחום הצומח ביותר בשוק הפנסיה והרלוונטי ביותר למצטרפים לשוק העבודה, כיוון שהאוצר "הרג" למעשה את החיסכון באמצעות קופות גמל וביטוחי מנהלים. השליטה בשוק הצומח והמתגמל הזה נחלקת בין חמש חברות ביטוח (ראו גרף): מנורה (קרן מבטחים), מגדל (קרן מקפת), כלל ביטוח (מיטבית ועתודות), הראל (הראל גילעד) והפניקס, ששולטות ביותר מ-90% מהשוק. נכון לסוף 2014 פועלות בשוק הפנסיה הזה בסך הכול 11 קרנות פנסיה עם היקף נכסים של כ-188 מיליארד שקל. היקף דמי התגמולים השנתי (זה מה שכל עובד ומעביד מפרישים מדי חודש לקרן הפנסיה) הסתכם בשנת 2014 ב-24 מיליארד שקל (!) - והזרם הזה יילך ויגבר כי כל עובד חדש מצטרף לקרן פנסיה מכוח החוק.

המשמעות של דמי ניהול על הפנסיה שנקבל, אם כן, היא דרמטית והוסברה פה לא פעם. לשמחתנו, ההתעוררות הציבורית בעקבות העיסוק האינטנסיבי של "גלובס" בעניין התחילה לתת אותותיה גם בירידה של דמי הניהול בקרנות לאורך השנים האחרונות. אבל הירידה הזאת היא ממוצעת. כלומר, למעסיקים עם מספר עובדים גדול יש כושר מיקוח גדול והם מקבלים תנאים מצוינים. כל השאר, הרבה-הרבה פחות.

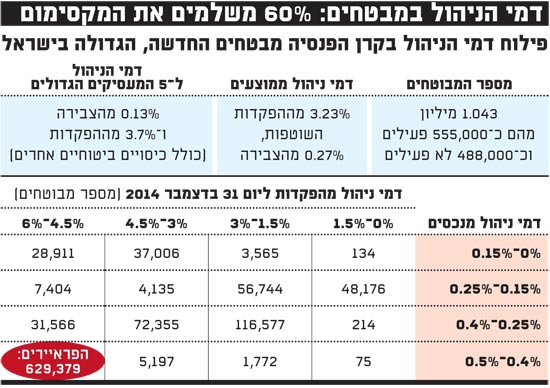

השבוע שלפנו מהדוחות הכספיים של קרן הפנסיה הגדולה בישראל, מבטחים החדשה, את פילוח דמי הניהול לפי מספר העמיתים. הקפנו בעיגול את המספר השמאלי והתחתון ביותר. יותר מ-600,000 מבוטחים, כ-60% ממבוטחי הקרן, זה מספר המבוטחים שמשלמים את דמי הניהול הגבוהים ביותר - הן מהצבירה והן מההפקדות השוטפות. במבטחים יותר ממחצית המבוטחים משלמים את דמי הניהול המרביים או קרוב אליהם (עד 0.5% מהיקף הנכסים ו-6% מההפקדות). חלקם לא פעילים, חלקם עברו מקום עבודה והחליפו קרן, אבל מה שמייחד אותם זה שהם פראיירים. הפראיירים שמעניקים לחברות הביטוח רווחים בקלי-קלות, הפראיירים שמסבסדים את סוכני הביטוח, את המעסיקים הגדולים ועובדיהם בקרן הפנסיה והפראיירים שמממנים למעשה את השכר השמן במערכת הפיננסית. לפראיירים האלה דורית סלינגר אמורה לדאוג, והעיסוק בשריג לא תרם להם מאומה.

ביטוחי מנהלים: הביטוחים הללו עברו כמה גלגולים עד שיצאו אשתקד מהאופנה לחלוטין כמעט השנה בגלל הוראות רגולטוריות (האיסור על הבטחת מקדם המרה). ביטוחי מנהלים הם פוליסה שבה חברת הביטוח מבטיחה לשלם לכם כך וכך מדי חודש עם צאתכם לפנסיה. חישוב הגמלה החודשית מתבצע בעזרת לוחות תמותה המעריכים את מספר החודשים הצפויים לחייו של החוסך מהגיעו לגיל הפרישה (בעגה הפנסיונית מכנים זאת "מקדם המרה"). באופן גס, החיסכון שנצבר לאורך שנות העבודה מחולק למקדם ההמרה, ועל בסיס החישוב הזה משולמת הקצבה הפנסיונית החודשית. כמובן, ככל שתוחלת החיים הממוצעת עולה, כך גם מקדם ההמרה קופץ והקצבה החודשית, בהתאם, קטנה. מדובר בנתון משמעותי מאוד: אם בשנות ה-80'-90' מקדם ההמרה עמד על כ-140-150, היום עומד מקדם ההמרה על יותר מ-200-210, כך שהפנסיה החודשית של רוב החוסכים הולכת ומצטמצמת עם השנים. בפוליסות ביטוח המנהלים הישנות מאוד נקבע מקדם המרה יחסית נמוך ומובטח שלא משתנה עם השנים, ובזה יתרונן הגדול. החיסרון הענק שלהן הוא דמי הניהול. מ-2003 האוצר אמנם הגביל את דמי הניהול לביטוחי המנהלים החדשים בהדרגה, עד לתקרה של 1.05% מהצבירה ו-4% מהפרמיה השוטפת, אבל הפוליסות הישנות יותר, הקרויות "משתתפות ברווחים", הן הבוננזה הכי גדולה של חברות הביטוח. בהן החברות גובות דמי ניהול במודל אחר, של 0.6% מהצבירה ו-15% (!) מהרווחים. כלומר, אם הקרן מניבה לחוסכים תשואה של 10% בשנה מסוימת, 1.5% אוטומטית עוברים לדמי ניהול. כך, אנשים עם ותק בחיסכון בפוליסות הללו משלמים לעתים דמי ניהול שנתיים שמסתכמים בעשרות אלפי שקלים. והבעיה הכי גדולה: המבוטחים הללו לא יכולים בפועל להתנייד ולנסות לשלם פחות, כי הלקוחות שבויים לחלוטין של חברות הביטוח. אם תתנייד, תאבד את מקדם ההמרה הנוח.

רון שטיין, כתב הביטוח של "גלובס", חשף אתמול את המספרים: דמי הניהול הקבועים בפוליסות של ביטוחי החיים הגיעו לכ-1.4 מיליארד שקל ב-2014 והן הולכות וצומחות מדי שנה (עם צמיחת הנכסים), בניגוד לשחיקה האיטית בקרנות הפנסיה הרגילות. בסך הכול עם דמי הניהול המשתנים הם הגיעו לכ-2.4 מיליארד שקל, כ-40% מסך דמי הניהול שנגבים מדי שנה (כ-5.9 מיליארד שקל), אף שפוליסות ביטוחי החיים הן כשליש ופחות מהיקף שוק הפנסיה.

השורה התחתונה של בליל המספרים הזה היא שכ-150 מיליארד שקל שוכבים בחברות הביטוח בלי שהחוסכים יוכלו לשפר את תנאי דמי הניהול המנופחים בהם, והאוצר ממשיך לישון. מה קרה, האוצר מפחד שחברות הביטוח יעתרו לבג"ץ כי זה לכאורה שינוי חוזה בדיעבד? אז שיעתור ובית המשפט יפסוק. המדינה משנה פה חוקים על ימין ועל שמאל, כמעט בכל יום, אז מספיק עם הפחד - גם אם צריך להתמודד עם 3-4 חברות, על סוכנויות הביטוח שלהן, שקיבלו כוח בלתי נתפס על הכסף שלנו בגלל ועדת ההון-שלטון-עיתון, הלוא היא ועדת בכר.

סוכנויות הביטוח הגדולות: בישראל פועלים יותר מ-12 אלף סוכני ביטוח, אבל הבעיה העיקרית היא בסוכנויות הגדולות, אלו שמחוברות בטבורן לחברות הביטוח וחולשות בדרך כלל על ההסדרים עם הארגונים הגדולים והבינוניים. הרי כיום רוב סוכנויות הביטוח הגדולות הן בבעלות היצרנים - קרי חברות הביטוח. זה הולך כך: סוכנות ההסדר באה למעביד כזה או אחר ומציעה לו דיל נפלא: אני אטפל לך בתפעול של כספי הפנסיה. מה זה תפעול? זה לקחת את הצ'ק הגדול של החברה המחבר את כל הסכומים שמופרשים לכל העובדים וממנו לפצל לכל עובד ועובד, לכל קרן וקרן שבה הוא חוסך וכדומה. התפעול הזה מתבצע לרוב תמורת תשלום זניח, ואפילו במחירי הפסד. בתמורה מקבלת סוכנות ההסדר גישה לעובדי הארגון כמקשה אחת (הם למעשה הופכים שבויים שלה - לעובד אין אפשרות להתקשר ישירות עם סוכן אחר ובפועל גם עם קרן אחרת) - והיא יכולה לשווק להם כמובן את מוצרי הפנסיה (בדרך כלל של החברה האם) וגם מוצרים נוספים כמו ביטוחי בריאות. הדיל הזה משתלם מאוד לכל הצדדים: גם למעסיק, גם לסוכנים שגובים עמלה בריאה בלי להתאמץ יותר מדי וגם לחברות הביטוח שמשווקות דרך הסוכנויות שבבעלותן את מוצריהן.

ההצעה להפריד את סוכנויות ההסדר מחברות הביטוח ולאלץ את האחרונות למכור אותן שוכבת באוצר כאבן שאין לה הופכין, והיא מתבקשת מאוד אך פוגעת באינטרסים של חברות הביטוח ולכן לא מתבצעת. בסופו של דבר המטרה צריכה להיות הצרכן. ולכן האוצר צריך לבצע רפורמה פשוטה מאוד: להפריד את הסוכנות המשווקת מהסוכנות המתפעלת מול המעסיק. למה ארגון צריך לעבוד רק עם סוכנות אחת, רק מטעמי נוחות? בשוק נורמלי המעסיק צריך לפתוח חדרים לכמה סוכנויות שיציעו את מרכולתן לעובדים ואלו יבחרו בהצעה הזולה ביותר או במה שנראה להם הכי טוב. המטרה הזו תושג רק אם סוכנויות הביטוח יתחרו על הלקוח בחצר המעסיק.

כיום העובד לא יכול לבחור את הסוכן שלו והוא תלוי בהסכם של המעסיק שלו. למעסיק אין שום מוטיבציה או אינטרס לאפשר לעובד לבחור מוצר אחר של סוכן אחר, משום שאז הוא יצטרך לעסוק בתפעול בעצמו. בפועל, אם כך, הצרכן-העובד מסבסד עבור המעסיק את פעילות הסוכן באמצעות דמי הניהול. אם תנסו לעבוד עם סוכן אחר ותחזרו עם המלצה שונה לניתוב החסכונות הפנסיוניים שלכם, קרוב לוודאי תגלו שהן המעסיק והן הסוכן יחסמו אתכם.

דמי הניהול במבטחים

דמי ניהול / איור: גיל ג'יבלי

מי שולט בשוק הכי צומח בפנסיה

eli@globes.co.i

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.