ענקית ההשקעות האמריקאית בלקסטון מנהלת מגעים לרכישת רשת המזון המקרטעת מגה מידי קבוצת אלון. בעקבות הדיווחים אודות המגעים זינקה היום (ד') מניית אלון רבוע כחול בכ-10% לשווי של קרוב ל-800 מיליון שקל. מתחילת החודש עלתה מניית אלון רבוע כחול, המחזיקה גם בחברות רבוע נדל"ן ודור-אלון, ביותר מ-25%.

את המגעים מול קבוצת אלון של שרגא בירן והקיבוצים מוביל דני גילרמן, שכיהן בעבר כשגריר ישראל באו"ם וכיו"ר קרן מרקסטון הכושלת, ומשמש כיום כנציג בלקסטון בישראל. לאחרונה ביקר גילרמן במשרדי בלקסטון בארה"ב וקיבל אישור עקרוני לניהול משא-ומתן לרכישת מגה.

לצדו שותף למהלך גם יעקב גלברד, מי שכיהן בעבר, בין היתר, כמנכ"ל הרבוע הכחול. אם המגעים יבשילו לכדי עסקה, יצטרף גלברד לרכישה בשיעור של 10% ממניות מגה, וקרוב לוודאי שיהיה מעורב בניהול הרשת, אותה הוא מכיר היטב.

את המגעים מול בלקסטון מנהל מנכ"ל קבוצת אלון, אביגדור קפלן.

מבנה העסקה עדיין לא ברור, מכיוון שמדובר בשלבים ראשוניים של המגעים. בכל מקרה, אם אכן תהיה עסקה, תבצע בלקסטון הזרמת הון משמעותית לתוך הרשת המפסידה. לא מן הנמנע כי בלקסטון תיכנס בשלב ראשון כשותפה ברשת מגה, עם אופציה לרכישת הבעלות המלאה בהמשך.

מרווח להפסד ניכר

מגה, הרשת השנייה בגודלה בישראל, מונה 171 סניפים תחת המותגים "מגה בעיר", "YOU", "הצרכנייה של YOU", "זול בשפע" ו"תכל'ס". כמו כן, היא מחזיקה בשליטה (51%) ברשת עדן טבע מרקט.

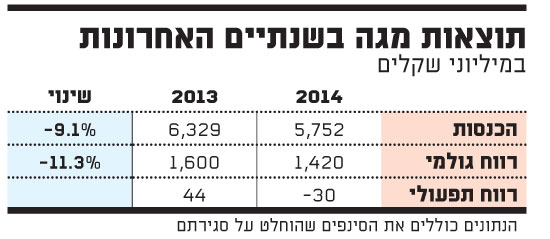

בשנים האחרונות רושמת מגה הרעה מתמשכת והולכת בביצועיה הכספיים. אשתקד ירדו מכירות הרשת ב-9.1% והסתכמו ב-5.75 מיליארד שקל. הרווח הגולמי של מגה ירד אשתקד ב-11.3% והיווה פחות מ-25% מהמכירות. את שנת 2013 סיימה הרשת עם רווח תפעולי של 43.9 מיליון שקל, אולם ב-2014 היא עברה להפסד תפעולי של כ-30 מיליון שקל.

תוצאות מגה בשנתיים האחרונות

אלא שהמספרים שעליהם דיווחה מגה אשתקד אינם חושפים את מלוא הבעיות של הרשת, המתאפיינת בניהול כושל, תדמית של רשת יקרה, אמון נמוך מצד הצרכנים ויחסי עוינות מצד המגזר החרדי (שהחלו עם רכישת רשת המרכולים AM:PM, הפתוחה בשבת). בקיזוז הכנסות חד-פעמיות שנרשמו אשתקד ממכירת חלק מהמרלו"ג בראשון-לציון ומכירת סניפים לרשתות "אושר עד" ו"מחסני השוק", היו הפסדיה התפעוליים של מגה גדלים על-פי ההערכות פי שלושה.

לפני כשבועיים, בכנס שהתקיים באוניברסיטת חיפה, אמר מנכ"ל קבוצת אלון, אביגדור קפלן, כי "יש בעיות קשות מאוד במגה. מגה היא רשת עם 180 חנויות שמתנדנדת, ואלוהים ישמור אותנו. נראה אם נצליח למנוע את קריסתה, מקווה שכן".

כבר כעת ברור כי לבד מהזרמת הון גדולה ומשינוי ניהולי ואסטרטגי, תידרש מגה להתייעלות תפעולית רחבה ולקיצוץ בכוח-האדם. עובדי מגה מאוגדים בהסתדרות, ולכן כמעט ולא ניתן לבצע שינויים במערך כוח-האדם ללא הסכמתם. מסיבה זו החליט קפלן לזרז את המשא-ומתן מול העובדים ולהגיע אתם להסכם, וזאת כדי להכין את הקרקע למכירת הרשת.

לפי שעה ההסכם עם העובדים נמצא לקראת חתימה וכולל שני מרכיבים עיקריים: האחד - פרישה מרצון של מאות עובדים; והשני - ויתור מרצון על תנאים נלווים של העובדים בהיקף של 150 מיליון שקל ב-5 שנים. הנהלת אלון מצדה תתחייב כי הכספים יושבו לעובדים לאחר שמגה תעלה על פסי הרווחיות.

המנכ"ל קרן פורש

היום התברר כי מי שישלם את מחיר הכישלון הוא מנכ"ל הרשת, מוטי קרן. מגה פרסמה הודעה ולפיה קרן ביקש לסיים את תפקידו. עוד קודם לכן הביעו בעלי המניות בקבוצת אלון חוסר שביעות-רצון מניהול הרשת, ולכן היה ברור שכהונתו קרובה לסיום.

קרן, לשעבר מנכ"ל יוניליוור ישראל, מונה למנכ"ל אלון רבוע כחול בנובמבר 2012 במקום זאב וורמברנד שכיהן 5 שנים בתפקיד. ביולי 2013, חודשים ספורים אחרי שנכנס לתפקידו, הכריז קרן על תוכנית אסטרטגית חדשה לרשת, שכללה צמצום שטחי מסחר עודפים, מכירת סניפים הפסדיים, שינויים בפורמטים העירוניים והאזוריים ושינוי כל מערך שרשרת האספקה.

שלושת היעדים שהציג קרן היו: הגדלת נתח השוק, הגדלת מספר הלקוחות והגדלת הרווחיות. בכנס אנליסטים אמר קרן כי הוא שואף שהרשת תגיע לבנצ'מרק העולמי, כלומר לשיעור רווח תפעולי של 5%-6%.

בפועל, ההידרדרות בביצועי מגה, שהחלה עוד לפני תקופתו של קרן, הלכה והחמירה מאז מינויו לתפקיד. יישום התוכנית האסטרטגית לא הביא לשיפור במצב הרשת, שהתקשתה להתמודד עם התחרות המתגברת בשוק. קרן שאף להגדיל את נתח השוק, אך בפועל הוא המשיך להתכווץ.

המכירה הצפויה של רשת מגה נובעת בעיקר מהמצב המאתגר שאליו נקלעה בעלת השליטה, קבוצת אלון הפרטית. בחודשים האחרונים נקלעה אלון, אחת מקבוצות ההחזקה הגדולות בישראל, לסחרור פיננסי לו נלווה סכסוך בין צמד השותפים לשליטה בקבוצה - שרגא בירן ודודי ויסמן. בתחילת השנה הוביל בירן להדחתו של ויסמן, האיש הדומיננטי בקבוצה לאורך השנים, והחלפתו באביגדור קפלן כמנכ"ל הקבוצה (ובהמשך גם כמנכ"ל אלון רבוע כחול הציבורית).

הנהלת קבוצת אלון נמצאת בימים אלה בעיצומו של מהלך אגרסיבי שמטרתו לאפשר לה לצאת מהקשיים הפיננסיים והתפעוליים. לאחר שהפך למנכ"ל הוביל קפלן משא-ומתן מזורז מול נושיה העיקריים, הגופים המוסדיים שמחזיקים באג"ח אלון בהיקף של כ-2.2 מיליארד שקל (מלבד חוב האג"ח יש לקבוצת אלון חוב נוסף, בהיקף של כ-445 מיליון שקל, לבנק הפועלים).

הקבוצה פנתה למחזיקי האג"ח שלה בבקשה לשנות את שטר הנאמנות של האג"ח, כולל הקדמת תשלומי החוב, שינוי טריגרים לפירעון מיידי ושיפור הביטחונות. אישור זה התקבל לפני כשבועיים, בתום מגעים שהחלו בפברואר.

בעקבות הסכמת המוסדיים, אלון הרוויחה חלון זמן להשגת מזומנים והורדת מינוף, אך עדיין מוקדם לברך על המוגמר. החברה נדרשת גם עתה להליך עמוק של ארגון עסקיה מחדש, בין היתר באמצעות מימושים שיניבו לה תזרים. כחלק מתובנה זו, חתמה קבוצת אלון לפני כחודש על הסכם למכירת מניות השליטה בחברה הזיקוק אלון USA, הנסחרת בוול סטריט לפי שווי של חברה יותר ממיליארד דולר.

המהלכים להשלמת עסקה זו מול הרוכשת, חברת דלק US, בניהולו של עוזי ימין, נמצאים בעיצומם, והקלוזינג עשוי לקרות כבר בימים הקרובים. במסגרת העסקה תרכוש דלק US 48% ממניות אלון USA תמורת מזומן ומניות החברה הרוכשת בשווי כולל של קרוב ל-600 מיליון דולר. השלמת העסקה תניב לקבוצת אלון תזרים מזומנים נאה שיעמוד בשלב ראשון על כ-200 מיליון דולר, שיקל עליה לעמוד במתווה ההתחייבויות החדש למול הגופים המוסדיים.

מי את קרן בלקסטון: ענקית השקעות בשווי 29 מיליארד דולר

ענקית ההשקעות בלקסטון (Blackstone) נוסדה לפני 30 שנה על-ידי המנכ"ל סטיבן שוורצמן ופיטר פיטרסון עם הון של 400 אלף דולר. היום החברה נסחרת בבורסת ניו-יורק, ושווי השוק שלה הוא 28.6 מיליארד דולר (חברה אחרת מהקבוצה, Blackstone Mortgage Trust, נסחרת גם היא בניו-יורק בשווי של 2.5 מיליארד דולר).

בלקסטון עוסקת הן בניהול נכסים (פרייבט אקוויטי, נדל"ן, קרנות גידור, אשראי ועוד) בהיקף נוכחי של 310 מיליארד דולר, והן בייעוץ פיננסי. בתחום הפרייבט אקוויטי, בלקסטון מנהלת נכסים בהיקף של 76 מיליארד דולר, ובין חברות הפורטפוליו שלה אפשר למצוא את יצרנית הנעליים Crocs, יצרנית המצלמות Leica ומפעילת פארקי השעשועים Sea World Parks and Entertainment.

בתחום הנדל"ן בלקסטון השקיעה קרוב ל-41 מיליארד דולר מאז השפל שנרשם בשוק ב-2009, ולאחרונה דווח שהיא רוכשת את אחד הבניינים הידועים בעולם, מגדל וויליס בשיקגו, תמורת 1.3 מיליארד דולר. ברבעון הראשון של 2015, הכנסות בלקסטון היו כמעט 2.5 מיליארד דולר, והרווח הנקי שלה הגיע לכ-1.5 מיליארד דולר.

המטה של בלקסטון נמצא בניו-יורק, ויש לה משרדים נוספים בערים אחרות בארה"ב וכן באירופה, אסיה ואוסטרליה. בישראל אין לחברה, נכון להיום, פעילות משמעותית, למעט השקעה אחת. ב-2012 בלקסטון נכנסה להשקעה בסטארט-אפ WatchDox של שלמה קרמר, סטארט-אפ העוסק בתחום האבטחה, שנמכר לאחרונה לבלקברי תמורת 100 מיליון דולר.

בלקסטון הפכה לחברה ציבורית לפני 8 שנים, כשגייסה בוול סטריט 4.1 מיליארד דולר, ובעקבות הצלחת ההנפקה שלה הגיעה לוול סטריט גם המתחרה שלה - KKR.

הקאמבק של יעקב גלברד: רקורד עשיר בעסקי קמעונאות ותקשורת

בשנים קודמות היה יעקב גלברד (67) אחד המנהלים השכירים הבולטים והמתוגמלים בישראל, וברקורד שלו ניהול חברות גדולות, בעיקר בתחומי הקמעונאות והתקשורת. את ניסיונו בתחום הקמעונאות צבר גלברד בעיקר בשנות התשעים של המאה הקודמת, אז כיהן במשך 7 שנים (1993-1999) כמנכ"ל האגודה השיתופית קו-אופ הרבוע הכחול, גלגולה הקודם של אלון רבוע כחול.

תחת ניהולו של גלברד הונפקה החברה, בבורסה בוול סטריט (תחת השם רבוע כחול ישראל) בשנת 1996. פרישתו מתפקיד המנכ"ל לוותה באקורדים צורמים, עקב חילוקי דעות בינו לבין יו"ר האגודה דאז, בני גאון. כמה שנים לאחר סיום תפקידו בחברה, רכש גלברד מידיה כמה נכסים המושכרים כיום לרשת. במהלך השנים כיהן גם כדירקטור ברשת קלאבמרקט, שאליה הגיע בניסיון לסייע לחלץ אותה מקריסה.

מהרבוע הכחול עבר גלברד לניהולה של חברת הסלולר פלאפון, בראשותה עמד במשך כמה שנים, עד שמונה למנכ"ל החברה-האם בזק ב-2005 על-ידי רוכשת השליטה דאז, קבוצת אייפקס-סבן.

גלברד הודח בשנת 2007 מבזק, בעקבות "פרשת האופציות". גלברד אולץ לפרוש מתפקידו בבזק בעקבות לחץ מסיבי שהפעילה רשות ניירות ערך, שאיימה לפתוח בחקירה פלילית בפרשה. מבדיקת הרשות עלה כי תהליך אישור התגמול - לגלברד אושרו אופציות בהיקף של למעלה מ-40 מיליון שקל - לקה בשורה של מחדלים.

לאחר סיום תפקידו בחברה, תבע גלברד מבזק לשלם לו סכום של כ-40 מיליון שקל בגין שכר, בונוסים ואופציות. בעלי המניות בבזק סירבו לשלם לגלברד את מבוקשו, ובסופו של דבר שולמו לו כ-9 מיליון שקל. לאחר כמה שנים ללא נגיעה לענף התקשורת, הוא חזר לשוק לקראת סוף 2010 ומונה להיות מנכ"ל פרטנר, תפקיד שבו החזיק מעמד כשנה.