בהמשך לשבועות האחרונים, שבהם בדקנו את ביצועי קבוצות קרנות שונות אל מול מדדי הייחוס שלהן - גם השבוע ננסה לענות על שאלה זו, ובמוקד הפעם אפיק האג"ח הקונצרניות. ההשוואה נעשתה על פני שתי תקופות - שנת 2016, והשליש הראשון של השנה הנוכחית, שנת 2017. בדיקה זו נעשית בהמשך לבדיקה דומה שביצענו לגבי השנים 2013-2015 וחלק מ-2016, ושתוצאותיה פורסמו במדור זה ב-22 באוגוסט 2016.

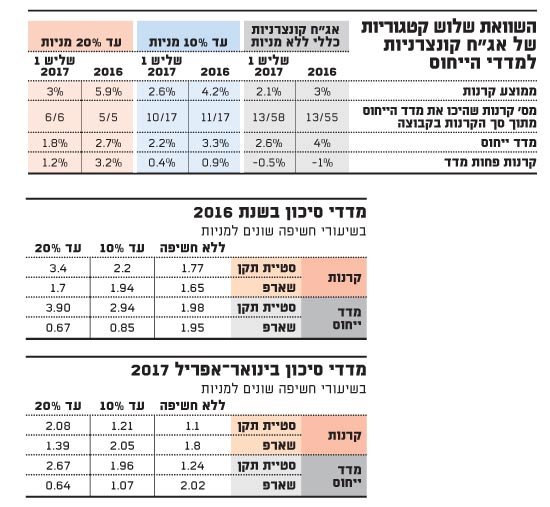

קרנות הנאמנות המתמחות באג"ח קונצרניות, שאותן בדקנו, מסווגות כאן לשלוש קטגוריות, שהשונה ביניהן הוא שיעור החשיפה המנייתית שלהן: קרנות ללא חשיפה מנייתית כלל, קרנות עם שיעור חשיפה של עד 10%, וקרנות שלהן ניתנת האפשרות להיחשף למניות בשיעור של עד 20%.

כדי לערוך את ההשוואה למדדי הייחוס הרלוונטיים, התאמנו שלושה מדדים, אחד לכל קטגוריית קרנות שנבדקה. מדד הייחוס עבור הקרנות שאינן חשופות למניות כלל הוא מדד אג"ח קונצרני כללי. עבור הקרנות שלהן יש חשיפה מנייתית של עד 10%, מדד הייחוס הורכב מ-90% מדד אג"ח קונצרני כללי ו-10% נוספים מיוחסים למדד ת"א 125. באופן דומה, קבוצת הקרנות עם חשיפה של עד 20% למניות הושוותה למדד ייחוס המורכב מ-80% מדד אג"ח קונצרני כללי ו-20% מדד ת"א 125 (ת"א 100 לשעבר).

חשוב להדגיש שכל אחד מהמדדים האלה אינו חף מבעיות, אם בגלל המשקל הגבוה של מניות הפארמה במדד ת"א 100, או המשקל הגבוה של אג"ח בנקים (כ-40%) במדד אג"ח קונצרני כללי. כדי לבחון את קבוצת הקרנות ואת ביצועיהן בצורה מדויקת ונכונה ככל שניתן, השמטנו קרנות שמתודולוגיית ההשקעה שלהן שונה מזו המאפיינת את מדדי הייחוס, כדוגמת קרנות המתמחות באג"ח בנקים, או כאלה שמוגבלות במח"מ מסוים וקצר, וקרנות מחקות כמובן.

כל הקטגוריה הזו של קרנות שמתמחות באג"ח קונצרניות צמחה מהר מאוד בשנים האחרונות, והרבה מיליארדים זרמו להשקעה בשוק הקונצרני באמצעות קרנות נאמנות, אם זה בקרנות אקטיביות, ואם זה בקרנות מחקות, שכמובן, אינן נושא הבדיקה שלנו. סך הקטגוריה מנהלת נכסים בהיקף של כ-38 מיליארד שקל, הרבה יותר מקרנות שמתמחות באג"ח ממשלתיות - כ-28 מיליארד שקל.

קרנות ללא חשיפה מנייתית

במהלך שנת 2016 השיג מדד אג"ח קונצרני כללי תשואה נאה מאוד של כ-4%, בעוד שממוצע הקרנות באותה קבוצה עמד באותה תקופה על כ-3%, כלומר פער שלילי מבחינת הקרנות, של כ-1%.

מתוך 55 הקרנות שנכללו בקבוצה, רק 13 הצליחו להכות את מדד הייחוס. הקרן הטובה ביותר השיגה כ-7.2%, בעוד שהמפגרת בתשואות עלתה בכ-0.7% בלבד.

באופן די דומה, השליש הראשון של שנת 2017 המשיך את אותה מגמה. מדד הייחוס השיג בתקופה זו כ-2.6%, אל מול התשואה הממוצעת של הקרנות בקבוצה זו, שעמדה על כ-2.1%, כלומר, פיגור של 0.5%.

מתוך 58 הקרנות שנכללו בקבוצה, 13 הצליחו להכות את מדד הייחוס. הקרן הטובה ביותר השיגה כ-4.5%, בעוד שזו עם התשואה הגרועה ביותר עלתה רק בכ-1%.

קרנות עם חשיפה של עד 10% למניות

שילובן של מניות בנכסי הקרנות - על סמך בדיקות אחרות שערכנו, ושעליהן כתבנו בטורים האחרונים - צפוי היה להיטיב עם ביצועיהן של הקרנות. זאת, למרות שמדד הייחוס עבור החלק המנייתי, מדד ת"א 125, השיג תשואה של מינוס 2.5% במהלך השנה החולפת.

השערה זו נובעת מההנחה, כי שוק יורד כמו שראינו ב-2016, מזמן למנהלי הקרנות הזדמנויות לבטא את הגמישות שלהם בבחירת הנכסים, בעיקר בהימנעות מחשיפה למניות הפארמה ש"משכו" את המדדים מטה, ולתעדף את החשיפה למניות הבנקים, למשל, שרשמו שנה מוצלחת יחסית.

ואכן, במהלך 2016 השיגה קבוצת הקרנות עם שיעור חשיפה של עד 10% למניות תשואה ממוצעת של כ-4.2%, בעוד שמדד הייחוס עלה בכ-3.3%, כלומר, הקרנות השיגו תשואה עודפת של כ-0.9%.

גם מספרן היחסי של הקרנות שהיכו את המדד מתוך סך הקרנות בקבוצה היה גבוה מאשר בקרנות ללא חשיפה מנייתית. 17 קרנות נכללו בקבוצה, מתוכן 11 עקפו את תשואת המדד. הקרן הטובה ביותר השיגה 8.6% ואילו המפגרת בקבוצה עלתה בכ-1.6%.

הצלחתן של הקרנות על פני מדד הייחוס נשמרה גם בשליש הראשון של השנה הנוכחית, שנה שבה רשם מדד הייחוס לחלק המנייתי, מדד ת"א 125, תשואה של מינוס 1.3% לערך, בעוד שמדד הייחוס הכולל עלה בכ-2.2%. הקרנות הצליחו להשיג תשואה ממוצעת של כ-2.6%, פער חיובי של כ-0.4%. באופן די זהה למה שהתרחש ב-2016, 10 מתוך 17 הקרנות בקבוצה הצליחו להכות את מדד הייחוס, והטובה והגרועה ביותר מביניהן השיגו כ-4.3% ו-1.1%, בהתאמה.

קרנות עם חשיפה של עד 20% למניות

בהמשך לאמור לעיל, ההשערה שלפיה עלייה בשיעור החשיפה המנייתית מביאה איתה ביצועים עודפים עבור הקרנות קיבלה משנה תוקף, לנוכח הנתונים העולים מבדיקת קטגוריה זו.

הקרנות עם החשיפה המנייתית של עד 20% השיגו במהלך 2016 תשואה ממוצעת של כ-5.9%, גבוה בכ-3.2% מתשואת מדד הייחוס, שעומדת על 2.7% בלבד.

כך, רשמו לעצמם מנהלי הקרנות הישג נוסף, כזה המתקבל על הדעת ואף מצופה, שוב, לנוכח תנאי שוק המאופיין בירידת סקטור דומיננטי (פארמה), כפי שחווינו במהלך השנה. יתרה מכך, כל 5 הקרנות בקבוצה השיגו תשואה עודפת מזו של מדד הייחוס. הטובה ביותר עלתה בכ-9.9%, ואילו המשתרכת מאחור עלתה בכ-2.9% בלבד.

השליש הראשון של השנה (2017) הציג תמונה דומה, ואף מובהקת יותר, בכל הקשור ליתרונם של המנהלים, שאותו הזכרנו. בשעה שמדד הייחוס עלה בכ-1.8%, הצליחו הקרנות להשיג תשואה של כ-3%, פער של כ-1.2% לטובת הקרנות בתקופה זו. גם הפעם, כל 6 הקרנות שנכללו בקבוצה היכו את מדד הייחוס.

סיכום: הצלחה ב-4 מ-6 מקרים

ב-4 מתוך 6 מקרים שאותם בדקנו בטור זה הצליחו מנהלי הקרנות לבטא את היתרון שלהם בבחירת המניות. בחינה של מדדי הסיכון מתיישבת עם התוצאות, שכן שני המקרים שבהם לא הצליחו הקרנות כקבוצה להכות את מדד הייחוס, הם המקרים שבהם מדד השארפ ("פיצוי" בתשואה שהתקבלה ביחס לסיכון שנלקח), של מדדי הייחוס אכן היה גבוה יותר.

שוק האג"ח אופיין בתקופה שנבדקה ברמת תשואה נמוכה יחסית, כזו שהגדלת הסיכון בה לא עמדה בקנה אחד עם התשואה המצופה. לכן, נראה כי הימנעות יחסית של המנהלים מסקטור הפארמה, והשקעה במניות שאינן נמנות עם ת"א 125, לצד בחירה מוצלחת של איגרות חוב ספציפיות, היא שהביאה להצלחתם היחסית של המנהלים.

השאלה היא, איך יתמודדו מנהלי ההשקעות בעתיד עם סיטואציה שבה מניות הפארמה יעשו מהלך של ביצועי יתר, ועם ירידות של ממש באפיק הקונצרני, שהוא מתוח מאוד במרווחים שלו אחרי עלייה מתמשכת וכמעט רציפה בתקופה הנסקרת.

* הכותבים הם בעלי בית ההשקעות מיטב דש ויו"ר מיטב דש קרנות נאמנות בע"מ, ואנליסט ונציג קשרי יועצים בקבוצת תכלית (מבית מיטב דש). אין לראות באמור הצעה או ייעוץ לרכישה ו/או מכירה ו/או החזקה של ניירות ערך, והוא אינו מהווה תחליף לייעוץ המתחשב בנתונים ובצרכים המיוחדים של כל אדם.

השוואת שלוש הקטגוריות

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.