חלק מן המתארחים הקבועים במדיה האלקטרונית הכלכלית לא יכלו להסתיר את דאגתם לגבי המשך התהליך האופורי בשוקי המניות באמריקה, ובהשלכה, באלו של העולם כולו. כל זה כאשר הגיעו לאוזניהם דבריו האחרונים של מריו דרגי, ראש הבנק המרכזי האירופי.

לא רק זאת אלא שהתגובה של השוק, ובמיוחד התגובה בשוק המט"ח הגלובלי, דהיינו המשך עלייה דרמטית בערכו של האירו מול הדולר, הייתה כמאשרת את הכוונה של הבנקאי המרכזי. הנה תמונה של המהלך האחרון במטבע האירופי (מעודכן ל-21 ביולי):

משה שלום יורו 07 25

מן הגרף רואים מיד שתהליך השיקום של המטבע החל מזמן, דהיינו בסוף השנה הקודמת סביב סביב רמת המחיר של 1.03, וממשיך עכשיו ביתר שאת, וביתר תנופה, כאשר המטבע נע סביב ה-1.16. למעשה, המעבר מן התעלה בעלת הזווית הרכה, לזו החדה יותר, הייתה הסממן שלפנינו משהו יותר אסטרטגי מאשר טקטי.

בכל אופן, כאשר הגיע "סופר מריו", עם משפטי ה"צמצום צפוי של ההרחבה הכמותית" באירו, לא הייתה ברירה אלא לקבל צורה של טיל הנוסע ישר השמימה. מה כל זה קשור לשוקי המניות האמריקאים? לכאורה, דולר חלש, עקב אירו חזק, הוא טוב לשוק. למעשה כל חולשה במטבע מקומי טוב לשוק המניות של אותה מדינה, ולו על מנת לעמוד בקצב השווי הזהה.

אבל, לפנינו בעיה אחרת:

בשנה שעבר ספקי הנזילות העיקריים של שוקי המניות האלו היו דווקא הזרים, אירופיים ואסייתים. מכל מדינות האיחוד האירופי, שווייץ והסקנדינביות, יפן, וסין, מדינות ערב, ואף מדינת ישראל, כל אלו ראו, כמו כולם, בשוק המניות האמריקאי את האלטרנטיבה הטובה ביותר להגדלת התשואה על ההון כאשר יש מאחורי המגמה בנק מרכזי המכריז בגלוי שהוא יפעל במקרה של תקלה חמורה.

וכך, בנקים מרכזיים, הכניסו טריליונים (כ-3.7 טריליון אם רוצים להיות מדויקים) ויצרו מגמה עולה יפה במיוחד. והנה אירופה יוצאת מן המשחק ומקטינה את הנזילות הקיימת? אחרי שהפד עשה זאת כבר יותר משנה? ומה יקרה אם השוויצרים, הסינים וכל האחרים יתחילו לקחת דוגמה? לפני שנענה על כך, הבה נסתכל על המצב הטכני של השוק עליו אני מדבר:

משה שלום סנופי 07 25

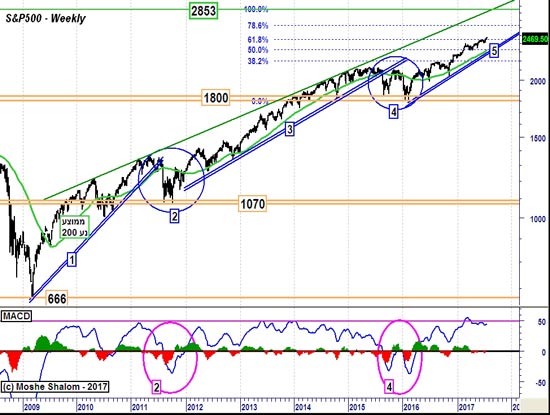

- בגרף שבועי זה, המדד ממשיך להיות בגל החמישי שציינתי כאן לפני זמן רב

- הוא עושה זאת בזווית קלסית של 45 מעלות כאשר הביצוע הוא מתמיד, וחסר תיקונים משמעותיים עד עתה

- שימו לב שהמדד הגיע כבר להשלכת ה-Fibonacci של ה-61.8%

- המומנטום (חלון תחתון) הגיע כבר לאזור הגבוה של ערכיו

האם הוא יגיע ל-2,853 נקודות, המהווה את ה-100% של אותה השלכה?

אינני יודע אבל אם לשפוט על פי מה שאני מציין לעיל, בתחום הנזילות, יש סיכוי שיהיה לו קצת יותר קשה לבצע את המשימה מאשר עד עתה. וכך, בהמשך לדבריו של מריו, ולמה שאנו יודעים כמקור הנזילות האלטרנטיבי של שוק המניות בארה"ב, וזאת בנוסף לסוג של קיצוניות חיובית במדדי הסנטימנט (VIX) הקיים כעת תדיר, הייתי אומר כך:

במידה ואיומיו של דרגי יתגשמו (וזה בכל מקרה ייקח זמן), ובמידה והבנקים המרכזיים בעולם יתחילו לחכות אותו, ולהיכנס למצב של צמצום, במקום הרחבה, אזי אנו נעשה טוב אם נתחיל לייצר לעצמנו אזורי Stop Loss באמון שלנו שהשוק הזה ימשיך דרכו מעלה לעד.

משה שלום - מנתח שווקים פיננסים.

*** אני מנתח שווקים פיננסיים, ולא יועץ השקעות מורשה. יובהר ויודגש כי כל האמור בכתבה, בניתוח שווקים זה, או בדוא"ל המוגש כאן, אינו מהווה ייעוץ השקעות, המלצה לפעולה מכל סוג שהוא, ואין בו שום אלמנט הלוקח בחשבון את הנתונים של הקורא, או המשתמש בחומר, ואינו מתחשב בצרכים הייחודיים לו. במידע, בניתוחים, בכל האמור כאן, או בחלקיו, אין, בכל אופן שהוא, חוות דעת, או העדפה, אשר אמורה להביא להשקעה כל שהיא במכשירים, כלים, ניירות ערך, או כל נכס פיננסי או אחר. יובהר ויודגש עוד, כי על הקורא, או המשתמש, לבדוק את המידע המתפרסם כאן, לאמת אותו, ולבחון את מידת התאמתו לצרכיו, להעדפות ההשקעה שלו. כמו כן, אין בחומר הכתוב, או המוצג, כדי להבטיח רווח, או תשואה, מכל סוג שהוא. יובהר, ויודגש עוד, כי במידע הנמסר כאן, עלולות ליפול טעויות, וכי אפשר שיחולו בו שינויים המתחוללים ללא אתראה מוקדמת. אפשר שגם יימצאו סטיות, בשיעור כזה או אחר, בין המתואר, או המצוין, בחומר הכתוב, לבין מצב הנכסים בפועל. יודגש ויובהר עוד, כי קבלת ההחלטה בדבר השקעה מכל סוג שהיא, במידה ונעשתה לאחר קריאת הכתוב בניתוחים המוצגים כאן, או על סמך נתוני שוק המוצגים בכתוב, היא על אחריותו של הקורא, או המשתמש, בלבד.

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.