עוד חברת מימון חוץ-בנקאי מצטרפת לבורסה באמצעות מיזוג לתוך חברה ציבורית. הפעם מדובר בחברת יעד שיאן, שתמוזג תמורת הקצאת מניות לחברת אינסוליין , העוסקת במחקר, פיתוח וייצור טכנולוגיה ומוצרים לחולי סכרת ונסחרת כיום בשווי זניח של 10 מיליון שקל.

תחום הפעילות המרכזי של יעד שיאן, אשר נוסדה בשנת 2002, הוא מתן הלוואות חוץ-בנקאיות וניכיונות ממסרים דחויים, לעסקים קטנים ובינוניים וכן לעמותות ומוסדות המתוקצבים על-ידי המדינה, הן באמצעות יעד שיאן עצמה והן באמצעות החברה הבת, הון זמין.

יעד שיאן נמצאת בבעלות שלושה שותפים: נאור אליהו, אבינועם בן נון ויוסי וסרמן. על-פי דיווחי החברה הציבורית אינסוליין, חלוקת המניות בחברה הממוזגת - שעדיין אין לה שם - תהיה כך שבעלי חברת המימון החוץ-בנקאי יחזיקו בכ- 74.5% ממניות החברה הממוזגת, שידוללו עם מימוש אופציות קיימות להחזקה של כ-67%.

חברות המימון החוץ בנקאי הבורסאיות

ליעד שיאן תיעשה בקרוב הערכת שווי, על-ידי רו"ח כפיר קלדרון מחברת C-value. אבל, מראש כבר נקבעה חלוקת המניות וזאת מאחר שישנם פערי שווי אדירים בין החברות, טוענים גורמים מעורים במקורבים לעסקה, מה שמצדיק הקצאת מניות בסביבת המקסימום המותר, לצורך הכנסת פעילות המימון החוץ-בנקאית לבורסה. הצדדים סיכמו כי יגיעו להסכם סופי ומחייב עד לסוף החודש, "בכפוף לקבל דוחות כספיים, מתאר והערכת שווי של יעד שיאן".

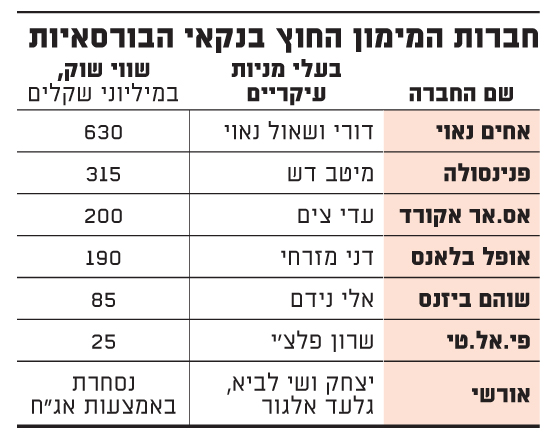

הצטרפותה המתוכננת של יעד שיאון למסחר ממשיכה את גל ההצטרפות של חברות מימון חוץ-בנקאי למסחר בבורסה המקומית, בדרך כלל באמצעות מיזוג הפעילות לשלד בורסאי.

החלוצה - נאוי

החלוצה בתחום הייתה חברת אחים נאוי, של דורי ושאול נאוי, שהצטרפה למסחר ב-2011, ונחשבת גם המובילה מבחינת היקפי הפעילות והרווח. כשנתיים לאחר מכן הייתה זו אופל בלאנס, בראשות דני מזרחי, שהפכה לציבורית במהלך 2013, ובהמשך הצטרפו אליה חברת פנינסולה, שייסד המנכ"ל מיכה אבני (כיום בשליטת בית ההשקעות מיטב דש), וחברת אס.אר אקורד של עדי צים, שנרשמו למסחר ב-2014. בשנה שעברה הצטרפו לענף חברת שוהם ביזנס, שבשליטת היו"ר אלי נידם, וחברת פי.אל.טי שבשליטת המנכ"ל שרון פלצ'י, והאחרונה מבין המצטרפות, חברת אורשי אותה ייסד יצחק לביא, החלה להיסחר בחודשי הקיץ האחרונים, לאחר שגייסה כ-50 מיליון שקל באמצעות הנפקת אג"ח.

פעילותן של חברות האשראי החוץ-בנקאי מתרכזת בעיקר בניכיון צ'קים (ממסרים דחויים) - עסקת המרה, שבה מקבלים לקוחות החברה את ערכם הכספי של הצ'קים הדחויים שבידם, ואלה מוסבים לחברה בתמורה לעמלה הנקבעת באחוזים.

אינסוליין תישאר במכשור הרפואי

תחום פעילות משני של יעד שיאן, באמצעות חברת הבת פנקראה, הוא "מחקר ופיתוח תרופה למחלת סוכרת הנעורים ולסוגים מסוימים של מחלת הסרטן". לפי הדיווח בנושא, "פנקראה השלימה חלק משלבי הפיתוח הראשוניים ומתקדמת לקראת שלב הניסויים הפרה-קליניים".

כאמור, אינסוליין נסחרת כיום בבורסה לפי שווי נמוך של כ-10 מיליון שקל. מניית החברה הגיבה לעדכון היום בטיפוס של כ-5%, אולם בשנה האחרונה צנחה כ-90% ובשלוש שנים היא מציגה צלילה של קרוב ל-100%. החברה פיתחה מכשיר רפואי לשיפור מתן אינסולין, אך נכשלה בשיווקו, והיא רחוקה מאיתנות פיננסית. לאינסוליין יש הפסדים צבורים של 167 מיליון שקל. החברה אינה מייצרת הכנסות משמעותיות ונושאת הערת "עסק חי" בדוחותיה הכספיים.

עבור אינסוליין לא מדובר בחיסול פעילותה עד כה, כי אם בהוספת תחום ליבה מרכזי חדש. לאחר השלמת העסקה, אינסוליין החדשה תקצה סך של 300 אלף שקל לחודש, למשך 6 רבעונים עוקבים וסכום נוסף למשך 6 חודשים נוספים, ובסך הכל עד 6 מיליון שקל לתקופה של 24 חודשים, לצורך המשך פעילות הפיתוח והשיווק הנוכחית של החברה, כפי שהיא במועד דיווח מיידי זה, והכל בכפוף לעמידה באבני דרך, כפי שיוסכמו על-ידי הצדדים וייקבעו בהסכם המחייב.

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.