בזמנים של סיכומי שנה, החלטתי לכוון את המבט שלי לכיוון המדד המנייתי המייצג ביותר עבור העם האמריקאי. זה אינו המדד הנסחר ביותר, או שיש בו הטייה סקטוריאלית מיוחדת ומעניינת, אלא יותר המדד שאותו מזכירים כולם כאשר רוצים לציין את מצב שוק המניות בכללותו. מדובר, כמובן, במדד הדאו ג'ונס התעשייתי.

למרות שהוא מכיל רק 30 מניות מן המשק הגדול ההוא, המדד הזה עדיין מהווה את הדגל של הבריאות הכלכלית-פיננסית של ארה"ב בעיני אזרחיה. לכן, מבט עליו הוא שילוב נדיר של אמת מידה הונית, והשתקפות על הפסיכולוגיה ההמונית כלפי שוקי ההון שם. ובלי סיכומי שנה לא ניתן ולכן לפני שנציג את הגרף של הטווח הארוך מאוד שלו, הבה נזכור את מה שאירוע במדד הזה, באותה שנה האחרונה. במילה אחת: טיל! טיל לשמיים ללא עצירה, וללא תיקון משמעותי, וזאת במיוחד אם מדברים על המבט של הטווח ארוך.

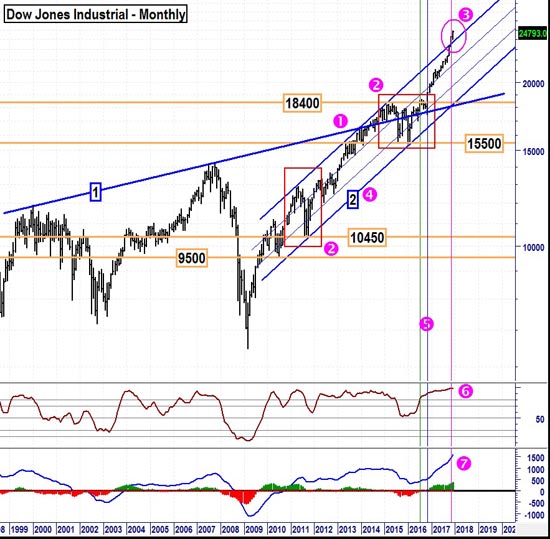

לא מאמינים? אז הנה הגרף החודשי:

משהשלום-דאו-02-01

אגב, הקו האנכי הכחול מציין את מועד היבחרו של דונאלד טראמפ כנשיא (5 סגול), ומאז ניתן להיווכח כמה אנכית הייתה העלייה בערכו של המדד הגדול, והכבד הזה.

למעשה, לפנינו גרף המשתרע על תקופה די ארוכה, והמכיל גם את שתי הבועות שקדמו למה שקורה היום: בועת הדוט-קום, שנעצרה ב-2000, ובועת הסאב-פריים, אשר סופה היה בסוף 2007. קשה לומר שניתן לזהות תקופה דומה למגמה החדה של היום, בכל תקופת הגרף המוצג. ולכן העניין המיוחד שבתקופה הנוכחית, ולא רק בגלל היותה סוף שנה אזרחית.

לפני שאכנס לתיאור טכני של הזמן הנוכחי, הבה נסתכל על כמה מאפיינים של החזרה מעלה, מאז התחתית ההיסטורית של 2009:

היא החלה ב-V אדיר מימדים כאשר מאז, ועד עתה, היו לנו שתי עצירות (2 סגול) אשר כולן נבעו משינוי מדיניות מוצהר של הפד בדבר המשך מדיניות ההרחבה שלו. כמו כן, שימו לב שהעצירה השנייה, זו הנמצאת סביב 18400 הייתה גם סוג של היסוס שנבע מן הצורך להתגבר על המחסום הפסיכולוגי של קו המגמה התוחם עליות 1 כחול. זה אשר נבנה מן השיאים של הבועה האינטרנטית והנדל"נית.

ועוד משהו מעניין: מאז הבסיס הראשון שבין 9,500 ו-10,450, ועד עתה, המדד הצליח לנוע בתוך תעלה די צרה אם לוקחים בחשבון תקופה כה ארוכה. הקו התוחם של תעלה זו הוא קו המגמה 2 כחול (4 סגול), והוא עדיין בתוקף עד היום, כאשר הגבול העליון של אותה תעלה נפרץ רק לאחרונה (3 סגול). נפרץ, ומלווה בעמדה קיצונית במיוחד של ה-Stochastics (מצב של קניות יתר דרמטי) (6 סגול), ומומנטום לא פחות חיובי בדמות אינדיקטור ה-MACD ב-7 סגול.

- האם כל זה אומר משהו לגבי העתיד המיידי?

בוודאי שלא.

- האם פונדמנטלית יש הגיון במצב כזה?

יש האומרים שכל הציפיות מטראמפ, בתחום הפיננסי והרגולטורי, התגשמו, ומה שאנו רואים לפנינו בהחלט מהווה את התוצאה הברורה לכך. רפורמת המס כבר מניבה תגובות בינלאומיות של תחרות, והורדת מיסים (סין, אירופה...) כאשר כל אלו מרמזים על החשיבות הפוטנציאלית הגדולה של המהלך הזה להפיכת ארה"ב מגנט לחברות, שוב. בכל אופן, מה שכן ניתן לומר בוודאות טכנית היסטורית הוא שלפנינו משהו קיצוני, ואנכי מספיק, על מנת להניח שסיכוייו של "תיקון" מטה קורב יותר מאשר רחוק בזמן. ולו להקלה זמנית של אותם מצבי הקיצון החיוביים.

מה הם סימניו ההתחלתיים של תיקון מינורי או משמעותי כזה? כניסה חזרה של המחיר לתוך התעלה העולה הגדולה, שבירת קווי המגמה הפנימיים שלה. כל אלו יהוו תחנות שטחיות כאשר שבירה מטה של 18400 תהיה באמת אירוע משמעותי מאוד. אגב, מבחינה טכנית רשמית טהורה, רק שבירה מטה של 15500 תהווה ביטול המגמה העולה ארוכת הטווח כי אז ייווצר שפל נמוך מן הקודם. ולזה באמת שיש עוד חזון למועד, אם בכלל...

* אני מנתח שווקים פיננסיים, ולא יועץ השקעות מורשה. יובהר ויודגש כי כל האמור בכתבה, בניתוח שווקים זה, או בדוא"ל המוגש כאן, אינו מהווה ייעוץ השקעות, המלצה לפעולה מכל סוג שהוא, ואין בו שום אלמנט הלוקח בחשבון את הנתונים של הקורא, או המשתמש בחומר, ואינו מתחשב בצרכים הייחודיים לו. במידע, בניתוחים, בכל האמור כאן, או בחלקיו, אין, בכל אופן שהוא, חוות דעת, או העדפה, אשר אמורה להביא להשקעה כל שהיא במכשירים, כלים, ניירות ערך, או כל נכס פיננסי או אחר.

** יובהר ויודגש עוד, כי על הקורא, או המשתמש, לבדוק את המידע המתפרסם כאן, לאמת אותו, ולבחון את מידת התאמתו לצרכיו, להעדפות ההשקעה שלו. כמו כן, אין בחומר הכתוב, או המוצג, כדי להבטיח רווח, או תשואה, מכל סוג שהוא. יובהר, ויודגש עוד, כי במידע הנמסר כאן, עלולות ליפול טעויות, וכי אפשר שיחולו בו שינויים המתחוללים ללא אתראה מוקדמת. אפשר שגם יימצאו סטיות, בשיעור כזה או אחר, בין המתואר, או המצוין, בחומר הכתוב, לבין מצב הנכסים בפועל.

*** יודגש ויובהר עוד, כי קבלת ההחלטה בדבר השקעה מכל סוג שהיא, במידה ונעשתה לאחר קריאת הכתוב בניתוחים המוצגים כאן, או על סמך נתוני שוק המוצגים בכתוב, היא על אחריותו של הקורא, או המשתמש, בלבד.

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.