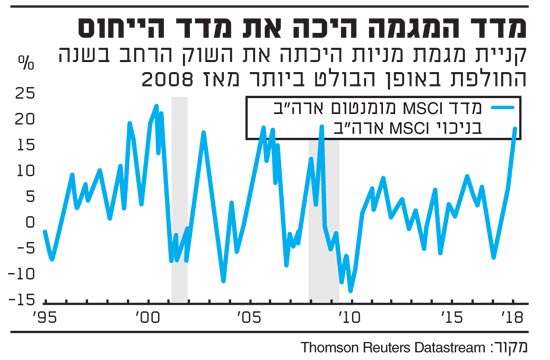

תשכחו מהכנסות ומרווחים: המומנטום חזר לשוק המניות האמריקאי. לראשונה מאז המשבר הפיננסי של 2008, אסטרטגיה פשוטה של קניית המניות שכבר עלו הכי הרבה הניבה ביצוע יתר מרשים בשנה החולפת. האם זהו סימן להפרזה, או התחלת ריצה של שוק שורי חדש?

מומנטום הוא ביטוי רשמי לכלל הברזל הוותיק בוול סטריט: המגמה היא החברה שלך עד הסוף, תן למנצחים שלך לרוץ בשבילך. אפשר למדוד מומנטום לכל תקופה, ממיקרו-שניות עד שנים, אבל אסטרטגים של השקעות בודקים אותו בדרך כלל בשלושה חודשים, שישה חודשים או שנה.

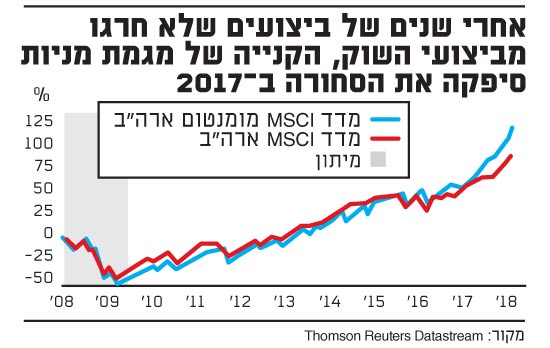

מדד המומנטום של MSCI ותעודת הסל שעוקבת אחריו כוללים מניות שעלו בשיעורים הגבוהים ביותר בתקופות של שישה ושל 12 חודשים. בארה"ב עלה המדד הזה בלא פחות מ-44% מתחילת 2017, שיעור כפול כמעט מהעלייה של מדד 500 S&P.

קל לטעון שמומנטום הוא סימן לכך שהשווקים כבר מכילים קצף. משקיעי מומנטום מתעלמים מרווחים, מהכלכלה ומהמכפילים, וקונים רק על פי מגמת המחירים. אם הם עוקפים בביצועים את משקיעי נתוני היסוד הללו, השוק מאבד אולי קשר עם המציאות - והוא צפוי להתחבר אליה בשלב כלשהו, בתהליך כואב מאוד.

הפעם האחרונה שבה מדד המומנטום של MSCI למניות האמריקאיות הכה את השוק במידה כזו הייתה ב-12 החודשים שהובילו לקיץ של 2008, לפני קריסת ליהמן ברדרס (בספטמבר 2008).

גם המומנטום בטווח הקצר נראה מוגזם. מדד הכוח היחסי של שוק המניות - דרך פופולרית למדוד מומנטום של 14 יום - הוא הגבוה ביותר מאז שנת 1996 למדד 500 S&P. הוא מאותת לכל מי שמשתמש בו שהשוק מצוי בקניית יתר חריגה, והוא חשוף לתיקון.

ההימורים בשיאם

הימורים על מומנטום מתרחבים, כך נדמה, מעבר למניות. סחורות, אג"ח ומטבעות לא הראו הרבה מומנטום בשנה האחרונה, אבל ספקולנטים בשוק החוזים קונים פוזיציות שכבר נראות צפופות בהשוואה לעבר, מה שמאותת כי הם מצפים לבנייה של מומנטום. אלן בוקובזה, מנהל הקצאת הנכסים העולמית של סוסייטה ז'נרל, אומר שההימורים של קרנות הגידור על עליית האירו, והשתטחות עקומת התשואה בארה"ב - הפער בין תשואות אג"ח האוצר לטווח קצר וארוך - הם מהגבוהים ביותר אי פעם. "אף אחד לא רוצה לצאת נגד הרוח", הוא אומר.

הסבר חלופי הוא ששוק שורי חדש מצוי בחיתוליו. ארה"ב אולי מצויה בשנה התשיעית של שוק שורי, אבל רק כעת האופטימיות חוזרת באמת לכלכלה. לוקח זמן למשקיעים זהירים לקחת בחשבון את האפקט של קיצוצי המסים, ולהשלים עם כך שהכלכלה העולמית מתפקדת היטב, וכעת הם סוף סוף מזרימים מזומנים לשוק המניות.

לפי אנליסטים של בנק אוף אמריקה מריל לינץ', השבוע שעבר היה השישי בהיסטוריה מבחינת מכירות של קרנות מניות, עם 21.7 מיליארד דולר שהלכו לתעודות סל שמתחקות אחרי מדדי מניות, ו-2.7 מיליארד דולר שהוזרמו לקרנות נאמנות של מניות.

יש שני הסברים שכיחים למומנטום, והבחירה של היום תהפוך אתכם מודאגים יותר או פחות מן הכוח של המגמה הזו.

ההסבר הדובי הוא שהמשקיעים מייחסים הרבה מדי משקל לעבר, וקונים את מה שעלה, בלי להעריך כראוי אם הוא צפוי להמשיך לעלות. מומנטום נוצר על-ידי קנייה עיוורת, ומרחיק את המחירים יותר ויותר מהיכן שהם צריכים להיות, עד שהם צונחים חזרה ומוחקים את כל התשואה. ההסבר השורי הוא שלמשקיעים לוקח זמן להפנים סביבה חדשה, ולגלם אותה במחירים.

לפי ההשקפה הזו, המחירים בשוק עולים כאשר המשקיעים מתעוררים באיטיות לעוצמה הלא צפויה של הצמיחה הכלכלית בעולם, ומתחילים לאט לאט להאמין ברווחי חברות גבוהים יותר. ייתכן שאנליסטים עוד לא לקחו בחשבון את השלכות קיצוצי המס בתחזיות הרווח שלהם, בגלל מורכבות החישוב הזה, מה שאומר אולי, שצפויות עוד חדשות טובות כאשר עונת הדוחות הכספיים תביא תחזיות חדשות של סמנכ"לי כספים בחברות השונות.

המגמה היא חברה

קשה להצדיק את המכפילים כיום

אסטרטג המניות האמריקאיות הראשי של גולדמן זאקס, דייוויד קוסטין, אומר שתחזיות הרווח לכל חברות 500 S&P מצד אסטרטגים כמוהו גבוהות בצורה חריגה מתחזיות האנליסטים לגבי החברות, מפני שאלו האחרונים עדיין לא מתחשבים בהפחתות המס.

שני ההסברים הללו למומנטום הם סבירים, אם כי לי קשה להצדיק את מכפילי המניות של היום אפילו לפי ההסבר השורי. אבל ראוי לציין שתיק המומנטום הנוכחי משקף בצורה מושלמת את הקונצנזוס של היום: בנקים שמצויים בהקצאת יתר גדולה בתיקים (בגלל מגמת עליית הריביות והדה-רגולציה) וחברות טכנולוגיה (בזכות צמיחה באינפלציה נמוכה). מצד שני, מניות במשקל חסר גדול בתיקים הן נדל"ן (שנפגע מריביות גבוהות יותר) ומוצרי צריכה בסיסיים (אף אחד לא צריך מניות מגננה מפני ירידות).

אינפלציה היא הסיכון הגדול ביותר לקונצנזוס הזה, ובעלי האג"ח חוששים בצדק מהעלייה האחרונה במדדי המחירים לצרכן. אבל שחקני מומנטום זקוקים גם לאספקה יציבה של קונים חדשים שמוכנים לזנק על מגמות ישנות. בועת הדוט.קום היא תזכורת לכך שמגמות יכולות תמיד להאריך חיים יותר מכפי שאנחנו מצפים, וקשה לתזמן את המפולת. מצד שני, לא צריך בעיה רוחבית בשוק כדי לפגוע במומנטום.

כל מה שצריך זו רוטציה מונעת על-ידי אינפלציה של יציאה מהטק וכניסה למניות של המחזוריות הכלכלית - שכבר צוברות מומנטום.

אחרי שנים של ביצועים

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.