1. ההבדל בין טייקונים ליחידים

החוק לחדלות פירעון ושיקום כלכלי, חוק הדגל של שרת המשפטים איילת שקד, אמנם אושר רשמית רק לאחרונה, אך נדמה שרוחו מרחפת זה זמן מעל המתרחש בתחום הזה, לפחות במקרה של "יחידים", כלומר אנשים פרטיים.

החוק, בצדק, ביקש למעשה להסיר את הכתם המוסרי שדבק באנשים שפושטים את הרגל ושם את הדגש על שיקומם הכלכלי, מתוך תפיסה שרובם לא רמאים ולא התכוונו "לעקוץ" את נושיהם, אלא הגיעו לנקודת כישלון בתום לב.

רוח החוק, בתוספת הריבית האפסית במשק בעשר השנים האחרונות, והזרקור שהופנה אל שמיטת החוב של הטייקונים והאיר את עיוותי חלוקת האשראי, ויותר מכך את העיוות שמאפשר למתעשרים להגיע לחדלות פירעון ובמקביל לנהל חיי מלכים - כל אלה גרמו במידה רבה לפריחת שוק האשראי הצרכני, לטוב ולרע.

החוק החדש מדבר על זהות מטרות במקרים של חדלות פירעון של תאגידים ושל יחידים, ובמילים אחרות - זהות מטרות במקרים של חדלות פירעון של טייקונים ושל הציבור הרחב (אותם יחידים על פי הגדרת החוק).

ואכן, בועת האשראי לטייקונים זהה במאפייניה לבועת האשראי הצרכני, בהבדל אחד: בעוד שבועת האשראי לטייקונים לוותה, בצדק, בהד ציבורי גדול, בועת האשראי הצרכני ומחיקות האשראי שלה לא זוכות לכותרות כה מפוצצות.

הסיבה טריוויאלית: איש לא מכיר את היחידים שפושטים את הרגל, שומטים חובות ומגבשים הסדר חוב. הם לא מעניינים את העיתונות הכלכלית, אבל את המספרים שלהם אפשר לראות היטב בדוחות של פשיטות רגל של יחידים וחובות מסופקים בדוחות הבנקים.

2. כשהבנקים גילו את האשראי הצרכני

הבנקים סימנו את מגזר האשראי הצרכני כמגזר אטרקטיבי ואסטרטגי לצמיחה כבר לפני כשש שנים, משורה של סיבות: באותה תקופה המגזר העסקי היה פחות אטרקטיבי, בגלל התחרות העזה משוק האג"ח ששחקה מחירים, הביקורת הציבורית על האשראי לטייקונים והיעלמות רוב חברות ההחזקה מהנוף העסקי, שהפחיתה את הביקוש לאשראי. באשראי הצרכני, לעומת זאת, רמת המרווחים גבוהה יותר מהאשראי העסקי, ואין כמעט תחרות מבחוץ. התוצאה: היקף האשראי הצרכני צמח ביותר מ-30% מאז 2012 ליותר מ-190 מיליארד שקל. מדובר רק באשראי הצרכני. הנתונים לא כוללים את הגידול החד בתיק המשכנתאות. בשורה התחתונה, היקף החוב של משקי הבית בישראל טיפס ב-35% מאז שנת 2012 לכ-530 מיליארד שקל, עול משמעותי שלא לווה בעלייה דומה בהיקף ההכנסות של משק בית ממוצע.

בנק ישראל, שבתחילה בירך על המגמה, החל להביע דאגה מהתופעה ואף התריע על הגידול החד מדי באשראי הצרכני.

"צריך לאזן שוב את המטוטלת. האשראי צריך להיות מפוזר יותר בין עסקים ומשקי בית כדי שלא נמנף אותם יותר מדי", אמרה המפקחת על הבנקים חדוה בר כבר לפני שנה.

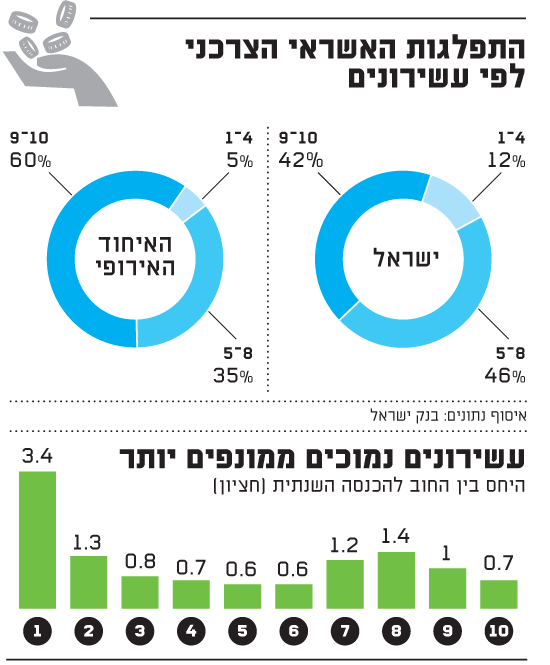

התפלגות האשראי הצרכני

3. הצריכה "מחלחלת" כלפי מעלה

בעוד כלכלנים מרבים לדון על השפעת הצמיחה על השכבות החלשות, תרבות הצריכה שמחלחלת מלמטה למעלה לא נדונה כמעט. את ה"חלחול" הזה אפשר לראות מפילוחי שוק האשראי הצרכני שהוצגו לאחרונה על ידי בנק ישראל. בעוד הממוצע של מינוף משקי הבית נראה עדיין סביר, דווקא חלקם של העשירונים התחתונים והחלשים ביותר באשראי גבוה באופן משמעותי מהמקובל באירופה, והאשראי הזה עלול להיות מקור לצרות.

בעוד שבאירופה רק 5% מהאשראי הצרכני נלקח על ידי ארבעת העשירונים התחתונים, בישראל עשירונים אלה אחראים ל-12% מהאשראי.

כמו כן, בעוד שבאירופה 60% מהאשראי נלקח ע"י שני העשירונים העליונים והחזקים פיננסית (עשירון 9 ו-10), בישראל עשירונים אלה אחראים רק על 42% מהביקוש לאשראי.

באחרונה הציגה נגידת בנק ישראל, קרנית פלוג, נתונים מדאיגים נוספים על נטל החוב של העשירונים התחתונים. היחס בין החוב להכנסה השנתית בשני העשירונים התחתונים עומד על 3.4 ו-1.3, לעומת יחס של 0.6 בלבד בעשירונים 5-6 (הנתונים מתייחסים לחציון בכל עשירון). המשמעות היא שצרכני האשראי בעשירונים התחתונים נמצאים ברמת מינוף גבוהה מאוד, והם גם חשופים יותר לשינויים במצב הכלכלי. במקרה של משבר כלכלי וגידול באבטלה, בדרך כלל, הם אלו שמשלמים את המחיר, וכמובן יש להם הרבה פחות חגורות ביטחון לעת צרה.

4. המשק צומח, וגם פשיטות הרגל

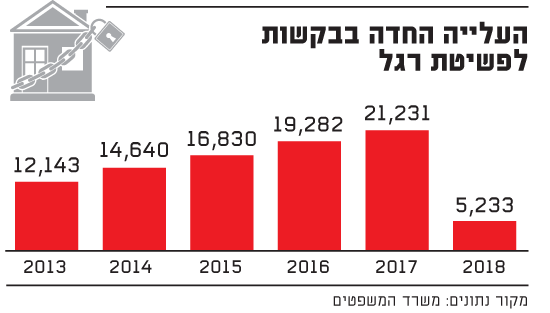

אם המשק פורח, נתוני הצמיחה די סבירים או יפים והריבית אפסית, סביר שתהיה ירידה במספר הפניות לפשיטת רגל, נכון? לא, ממש לא נכון. מנתוני משרד המשפטים עולה שבתוך ארבע שנים מספר הפניות לבקשת פשיטת רגל כמעט שהכפיל עצמו.

אם בשנת 2013 הוגשו 12.1 אלף פניות, בשנת 2017 המספר האמיר ל-21.2 אלף פניות. מתחילת שנת 2018 נרשמו כ-5,200 פניות - מספר המשקף קצב דומה לזה של שנת 2017. כיצד זה קרה? במשפט אחד: התפיסה שהוביל משרד המשפטים, שלא מדובר בבושה ובכתם מוסרי שלא ניתן יהיה להסירו לעד, חלחלה. התפיסה הזאת החלה לחלחל כבר לפני כחמש שנים, ברפורמה שהוביל פרופ' דוד האן, לשעבר כונס הנכסים הרשמי בישראל, בהליך פשיטת הרגל. הרפורמה הפכה את ההליך לקצר יותר ולכדאי יותר עבור החייבים. התפיסה הזאת הובילה גם לחוק החדש. אם בעבר תהליך כזה היה נמשך עד עשר שנים, ובלי שיינתן לחייב מה שנקרא "צו הפטר" (המסיים הליכי פשיטת רגל), ההליכים התקצרו והפכו כדאיים הרבה יותר למי שמכריז על עצמו כפושט רגל.

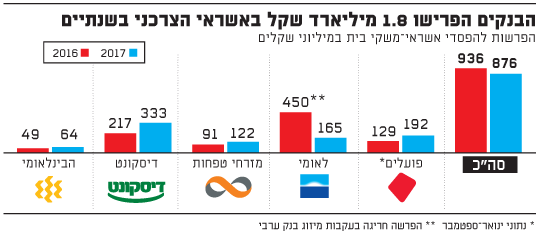

השינוי התפיסתי הזה השתקף גם בדוחות הבנקים, השחקנים הבולטים בשוק האשראי הצרכני. היקף ההפרשות להפסדי אשראי במגזר משקי הבית כמעט הכפיל את עצמו בתוך שנתיים, לכ-900 מיליון בשנת 2017. וזה כנראה לא הסוף - תוצאות החקיקה עוד יתבררו בשנים הקרובות.

העלייה החדה בבקשות

5. הבנקים מחליפים דיסקט

הגידול בפניות להליך פשיטת רגל תפס את הבנקים לא מוכנים: "יש לווים שבגלל חוב של 30 אלף שקל מיד ניגשו להליך פשיטת רגל. לא היו דברים כאלה בעבר", אומר בכיר במערכת הבנקאית. מתוך הבנה שתהליך פשיטת רגל משתלם מאוד לחייב, אבל הרבה פחות לבנקים עצמם (ומכאן הגידול במחיקות של האשראי הצרכני), הבנקים הידקו את המודלים לניהול סיכונים שלהם וחלקם אף התחילו לבנות פרופילים לחיזוי לווים שייכנסו לקשיים ויפנו לפשיטת רגל בהתאם למציאות החדשה.

רוב הבנקים עשו שינוי משמעותי גם בתהליך הגבייה: הם הקדימו לוחות זמנים לטיפול בחוב בעייתי והחליטו להכניס גורמים מקצועיים בשלב מוקדם יותר, כדי להימנע ממצב שהבנק מתמהמה והלווה בינתיים רץ לבקש תהליכי פשיטת רגל, ומסנדל את הבנק. עם זאת, חלק מהבנקים דווקא החליטו להגביר את השימוש בהליכי גבייה רכים, כלומר, גבייה באמצעות הסניף, ללא עורכי דין, כדי לא להרתיע את הלווה, והם נוטים כיום יותר להגיע להסדרי חוב.

הבעיה הגדולה: חלק מהבנקים "מתמחרים מחדש את הסיכון" במגזר משקי הבית, והמשמעות הפשוטה של הליך כזה היא הגדלת מרווחים והעלאת ריביות. ברוב הבנקים, אם לא בכולם, ישנה הסכמה שהגידול החד באשראי הצרכני והשינויים שצפויים בעתיד בתחום הופכים אותו לפחות אטרקטיבי וליותר מסוכן. לכן כולם צפויים להוריד רגל מהגז בשנה הקרובה (ראו מסגרת), אלא שהפסקת הצמיחה של האשראי הצרכני לא אומרת כמובן שהבעיה תיעלם מאליה.

6. מה עתיד לקרות כשהבועה תתפוצץ

הבעיה עם האשראי הצרכני תצוף, אם תצוף, בתרחיש הבא: העלאת ריבית, האטה כלכלית ובמקביל גידול באבטלה, ירידה בהכנסה הממוצעת של משק בית ופגיעה בכושר ההחזר שלו.

השילוב של זה עם רוח החקיקה עלול להקפיץ עוד יותר את הפניות לבתי המשפט כדי להיכנס להליכי פשיטת רגל, ולהגדיל את הפסדי האשראי של הבנקים או של שחקנים אחרים. וכל זה בזמן שהרגולטורים מנסים לעודד כניסה של עוד ועוד שחקנים ועוד ועוד היצע בשוק האשראי (ראו מסגרת).

קלות לקיחת האשראי הצרכני בשילוב הקלות היחסית של ההליכים לפשיטת רגל, שהלווים כבר הפנימו, איננה מבשרת טובות למעניקי ההלוואות. וצריך להביא בחשבון גם את שוק הנדל"ן ואת שוק המשכנתאות - הרי חלק מהאשראי הצרכני נועד, בין היתר, להשלים את ההון העצמי לרכישת דירה. זו תנועת מלקחיים שכולם מקווים שלא תתרחש בעוצמה, ואם תתרחש, אז לפחות שפיצוץ הבועה (זו הנדל"נית וזו של האשראי הצרכני) יסתיים בנחיתה רכה.

התפיסה שמאחורי חוק חדלות פירעון

"מאז חקיקת פקודת פשיטת הרגל חלה התפתחות בתפיסת התכליות של דיני חדלות פירעון של יחידים. בעוד שבעבר התכלית העיקרית של דיני חדלות הפירעון של יחידים הייתה השאת ערך החוב שייפרע לנושים, עם השנים התכלית של שיקומו הכלכלי של היחיד הלכה ותפסה מקום מרכזי במטרות של דיני חדלות הפירעון. החוק המוצע מהווה שלב נוסף בהתפתחות ערך השיקום כתכלית מרכזית של דיני חדלות הפירעון של יחידים. לערך השיקום יתרונות כלכליים רבים, אך מטרתו העיקרית היא ערכית. היא נועדה להעניק לחייב הזדמנות נוספת. השיקום הכלכלי מאפשר לחייב לזקוף את גבו ויש לו תרומה במגוון מעגלים - לחייב, לקרובים לו, לסביבתו האישית והכלכלית וגם לחברה כולה.

"הצבת ערך השיקום כערך מרכזי נובעת גם משינוי תפיסתי בהנחות היסוד של הליך חדלות הפירעון של יחידים שאותו מבקש החוק המוצע לקדם. ההנחה שאי-תשלום חוב הוא פגם מוסרי בהתנהלות החייב ועל דיני חדלות הפירעון להעניש או לחנך את החייב אינה יכולה לעמוד בעידן המודרני שבו השימוש באשראי צרכני מהווה חלק נכבד מהשימוש באשראי במשק. הרחבת היקפי האשראי הצרכני כרוכה גם בהגדלת היקף המקרים של כשל ביכולת פירעון האשראי. זהו סיכון טבעי של שוק האשראי והתממשותו איננה בהכרח תולדה של התנהלות פגומה או לא ראויה.

"לכן, יש לראות את חדלות הפירעון ככשל אשראי ולהתאים את הדינים החלים על חדל הפירעון לתפיסה זו. אכן, ייתכנו מקרים של חדלות פירעון הנובעת מהתנהלות פסולה כמו גם מקרים של חייבים המבקשים לנצל לרעה את הליכי חדלות הפירעון. באלה יש לטפל באמצעות הרתעה וכלי אכיפה. החוק המוצע קובע הסדרים לעניין זה ואף מעניק לממונה כלי אכיפה חדשים לצורך כך. ואולם אין להשליך מכך על כלל החייבים ולראות את כולם בחזקת עבריינים או כמי שמתנהלים בחוסר תום לב.

"התכליות של דיני חדלות הפירעון לגבי חייבים יחידים בהשוואה לתכליותיהם לגבי חייבים שהם תאגידים, דומות, אך לא זהות. בשני המקרים, התכליות הן השאת שיעור החוב שייפרע לנושים וכן שיקומו הכלכלי של החייב ככל האפשר. ואולם תכלית השיקום הכלכלי לגבי תאגיד משרתת בעיקר את טובת הנושים, שיוכלו להיפרע משיעור גדול יותר של חובם אם התאגיד ישוקם ואף להמשיך בעסקים עמו. כמו כן, יש בה תועלת משקית רחבה. לעומת זאת, במקרה של חייב שהוא יחיד, לשיקומו הכלכלי של היחיד מטרה נוספת וייחודית, והיא לאפשר ליחיד לפתוח דף חדש. זאת לא רק בשל התועלת המשקית והחברתית הגלומה בכך, אלא לתועלת היחיד עצמו".

(מתוך דברי ההסבר ל"הצעת חוק חדלות פירעון ושיקום כלכלי", שעברה לאחרונה רשמית בכנסת).

הבנקים הפרישו 2

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.