ואולם, החוסכים לא היו הנהנים הבלעדיים מהתשואות החיוביות שנרשמו בשוקי ההון בישראל ובעולם, ומהגידול שבא לצדן ובגללן בהיקפי הכספים שמנוהלים עבור הציבור. נהנים מרכזיים אחרים, ואולי המרכזיים ביותר, הם הגופים המנהלים, ובעיקר קבוצות הביטוח והפנסיה הגדולות, שמנהלות סכומי עתק בחיסכון הפנסיוני ובביטוח ושהתוצאות שלהן מושפעות מאוד ממה שקורה בשווקים.

כך, על רקע העוצמה בשווקים, שהובילה לתשואות חיוביות בתיקי העמיתים ובתיקי הנוסטרו האדירים, ובהתחשב בהוצאות חד-פעמיות רבות נוספות, שהשפיעו לרעה או לחיוב ב-2016 וב-2017, קבוצות הביטוח סיכמו שנה טובה מאוד עבורן, עם רווחי שיא אצל חלקן. אלה הם המספרים המרכזיים של ענף הביטוח, שמספרים את סיפורה של השנה שעברה.

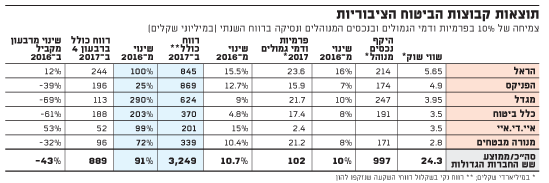

3.25 מיליארד שקל, זהו הרווח הכולל המצרפי של שש קבוצות הביטוח הגדולות בישראל, שאליהן ניתן לצרף את קבוצת הביטוח הציבורית השביעית - איילון, שרשמה בשנה החולפת רווח כולל של כ-13 מיליון שקל, לעומת הפסד של כ-66 מיליון שקל. הרווח הכולל המצרפי נרשם לזכותן של הפניקס, הראל, מגדל, כלל ביטוח, מנורה מבטחים ואיי.די.איי ביטוח (המוכרת כ"ביטוח ישיר"). כל שש החברות רשמו בשנה החולפת שיפור דו-ספרתי חיובי ברווח שלהן ביחס ל-2016.

החברה הרווחית ביותר ב-2017 היתה הפניקס, תחת ניהולו של אייל לפידות, עם רווח שנתי של כ-869 מיליון שקל, ואחריה ניצבת הראל, בניהולו של מישל סיבוני, עם רווח גבוה גם כן, בסך כ-845 מיליון שקל. שתי הקבוצות האלה כבשו לעצמן את ההובלה בענף בשנים האחרונות - האחת אחרי תקופת דעיכה ארוכה, שהתחילה בשנות ה-90, והתאוששות שהתחילה לפני כמה שנים; והשנייה, שנמצאת בעיצומו של תהליך צמיחה ארוך שנים.

אחרי הפניקס והראל ניצבת מגדל, שבסופה של השנה הציגה רווח נאה של כ-624 מיליון שקל, המהווה גידול לשל כ-290% ביחס ל-2016. מגדל ניצבת הרחק מעל לחברה שבעבר חלקה עמה את ההובלה בענף - כלל ביטוח. האחרונה רשמה ב-2017 התאוששות, עם צמיחה של יותר מ-200% ברווח, לכ-370 מיליון שקל, שממצבת אותה בסמוך לרווח של מנורה מבטחים (331 מיליון שקל), שהיסטורית קטנה ממנה.

תוצאות קבוצות ביטוח

לצד כלל ביטוח ומנורה מבטחים, נמצאת איי.די.איי ביטוח, בניהולו של רביב צולר, שהציגה ב-2017 רווח של 201 מיליון שקל - נמוך מזה של חברות ששוות פחות ממנה, אבל על בסיס פעילות קטן ויעיל הרבה יותר.

נציין כי בחודשים האחרונים מצא את עצמו ענף הביטוח בטלטלה, בשלוש מתוך שש החברות המובילות. באיי.די.איי ובכלל ביטוח עזבו המנכ"לים ועדיין לא נמצאו מחליפים, ובמגדל עוזבים המנכ"ל והיו"ר, ובאחרונה אושרו שם המינויים של המנכ"ל והיו"ר החדשים.

997 מיליארד שקל, זהו ההיקף האדיר של הכספים שמנהלות יחדיו חמש קבוצות הביטוח והפנסיה המסורתיות הגדולות בישראל. מדובר בגידול של כ-10% ביחס להיקף הכולל של הנכסים שנוהלו בסוף 2016 על ידי קבוצות מגדל, הראל, כלל ביטוח, הפניקס ומנורה מבטחים.

הקבוצה הגדולה ביותר מקרב החברות האלה היא מגדל, שנמצאת בשליטת שלמה אליהו וכיום עדיין מנוהלת על ידי עופר אליהו, שיפרוש ממנה בקרוב. בסוף 2017 ניהלה מגדל נכסים בהיקף כולל של כ-247 מיליארד שקל, כשהיא צמחה ביחס לשנה שקדמה בשיעור גבוה יותר מזה שרשמו כל מתחרותיה, להוציא אחת - הראל.

הראל, שנמצאת בשליטת משפחת המבורגר, רשמה בשנה החולפת צמיחה ניכרת, בשיעור של כ-16% בנכסים שמנוהלים על ידה - מה שהוביל אותה לנהל סכום מצטבר של 214 מיליארד שקל, כשהיא שנייה רק למגדל בהיבט זה, וכבר תקופה שהיא גם אוחזת בשווי השוק הגבוה בענף. אחרי השתיים האלה ניצבות כלל ביטוח, הפניקס ומנורה מבטחים.

בחינת הרווח הכולל כשיעור מהנכסים המנוהלים מלמדת מי מהחברות יודעת להוציא מכל שקל קצת יותר רווח. מדובר באמת מידה לא אמינה במיוחד, מאחר ולכל חברה מבנה פעילויות שונה. ואולם, עדיין מדובר בנקודה חשובה, שממחישה את בסיס הרווחיות של החברות.

כך, מבחינת נתוני החברות ל-2017 עולה כי הפניקס מובילה גם כאן, עם רווח כולל שמהווה כ-0.5% מהנכסים המנוהלים על ידה, בעוד הראל שנייה גם כאן, עם שיעור רווחיות מנכסים מנוהלים ברמה של כמעט 0.4%. אחריהן ניצבת מגדל, עם שיעור של 0.25%, מנורה מבטחים עם 0.2%, וכלל ביטוח עם שיעור של קצת יותר מ-0.19%. אגב, לא בחנו את היקף הנכסים המנוהל על ידי איי.די.איי ביטוח, אבל סביר להניח שהיא הייתה מככבת בהיבט זה, עם שיעור רווחיות גבוה מאוד.

4.83 מיליארד שקל, זהו היקף הרווח הכולל לפני מס, שהציגו שש קבוצות הביטוח ב-2017, משלל תחומי הפעילויות שלהם. מדובר בעלייה של 129% ביחס ל-2016.

רווח זה הושפע משלושה מגזרי פעילות מרכזיים: מגזר ביטוח חיים והחיסכון לטווח ארוך, מגזר הביטוח הכללי ומגזר ביטוחי הבריאות והסיעוד. בשניים מתוך שלושת המגזרים האלה נרשמו בשנה החולפת עליות ברווחים ברמה המצרפית, ובשלישי נרשם איזון.

כך, תחום ביטוחי החיים שיפר משמעותית את התוצאות שלו, על רקע הפרשות עתק שנעשו ב-2016, כך שהוא גרר את המגזר של ביטוחי החיים והחיסכון לטווח ארוך לעליות של כ-93% ברווח הכולל לפני מס, לסך של כמעט 1.9 מיליארד שקל. מגזר הביטוח הכללי הציג מעבר מהפסד ב-2016 לרווח של יותר מ-1.1 מיליארד שקל ב-2017, עם שונות אדירה בין הגופים.

במגזר הבריאות התמונה שונה מעט, עם יציבות ברווח הכולל לפני מס המצרפי - שעומד על רמה דומה לזו של 2016, והסתכם בכ-558 מיליון שקל.

ומה לגבי החברות? בביטוח הכללי זה נראה כמו הפניקס וכל השאר, כמו ב-2016, כשהחברה מציגה רווחיות שנראית כמעט מנותקת משאר הענף, וזאת בשווקים תחרותיים מאוד וכשכל החברות פועלות עם אותו ציבור.

בחיסכון לטווח ארוך, מי שבולטות הן מגדל, עם התיק הגדול ביותר, והראל, שצומחת בקצב מרשים. בביטוחי הבריאות, כלל ביטוח מסמנת את אחד ה"וי"-ים היחידים שלה, עם הרווח הגבוה ביותר בענף בביטוחי בריאות וסיעוד, בדומה למה שקרה ב-2016.

מהיכן הגיע הגידול כאמור ברווח הכולל לפני מס? משורת הפרשות חד-פעמיות, שהשפיעו לטוב ולרע ב-2017 וב-2016 (קצת יותר), ממחיקות מוניטין, משערוכי נדל"ן ומהתשואות על העתודות האדירות. זה קרה הודות לתשואות החיוביות בשוקי ההון, שהגדילו את רווחי ההשקעות.

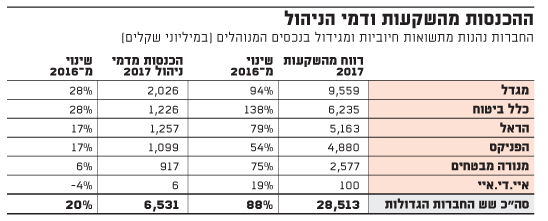

88% זהו שיעור הגידול ברווח מהשקעות שרשמו שש קבוצות הביטוח הגדולות, לעומת 2016. מדובר ברווחי השקעות שלא מחלחלים ישירות לשורה התחתונה, כי אם זורמים בעיקר לתיקי העמיתים והמבוטחים ולעתודות, ושהסתכמו בסך שקלי מצרפי של כ-28.5 מיליארד שקל בשש הקבוצות הגדולות.

מדובר בסכום עתק, הגבוה בכ-13.4 מיליארד שקל מרווחי ההשקעות שרשמו החברות האלה ב-2016, ושלצדם הושפעו תוצאות החברות (הפעם, כן באופן שמחלחל לרווח שבשורה התחתונה) מגידול ניכר של כ-20% בדמי הניהול שגבו החברות מהלקוחות בתחומי ניהול הכספים.

סך דמי הניהול שגבו החברות מהלקוחות בפעילויות החיסכון לטווח ארוך והחיסכון לטווח קצר, עמד ב-2017 על כ-6.5 מיליארד שקל. מדובר בעלייה שנסמכת, בין השאר, על כך שהחברות גם גבו דמי ניהול משתנים בשיעור נאה יחסית לעבר, וזאת בשל התשואות הריאליות החיוביות. מדובר בדמי ניהול שנגבים בפוליסות המשתתפות ברווחים, שנחשבות לרווחיות במיוחד בתקופות שבהן דמי הניהול המשתנים זורמים לתיקי החברות המנהלות.

155 מיליון שקל, זהו הרווח הכולל לפני מס, שהניבו פעילויות השירותים הפיננסיים של שלוש החברות שעדיין מחזיקות בבתי השקעות: הפניקס עם אקסלנס, הראל עם הראל פיננסים, ומגדל עם מגדל שוקי הון.

ב-2017 רשמו שלוש הפעילויות האלה הכנסות של כ-673 מיליון שקל, שהיוו ירידה של כ-5% ביחס לשנת 2016, ושנבעו משחיקה בפעילויות ליבה ברמה ענפית. בשורה התחתונה התחומים האלה הניבו רווח כולל לפני מס הגבוה בכ-65% מהרווח שרשמו ב-2016, כשהחברות הציגו שיפור. הראל עברה מהפסד קל לרווח של כ-34 מיליון שקל, ואילו מגדל עלתה מרווח קליל ב-2016 לרווח לפני מס של 26 מיליון שקל.

ההכנסות מהשקעות ודמי הניהול

לצד אלה, אקסלנס ממשיכה להניב להפניקס רווחים נאים של כ-95 מיליון שקל, בדומה ל-2016 (ירידה של 1% בלבד), במה שמוכיח שוב כי הרכישות שביצעה תחת המנכ"ל יהלי שפי הניבו לה פירות רבים. רכישות אלה כוללות עוד חברות, כמו עד 120, גמא ואחרות, והן מניבות להפניקס שיעור גבוה מהרווח השנתי.

שיפור בביטוחי רכב רכוש

ועוד כמה מילים לסיום על ביטוחי הרכב - חובה ורכוש. נתחיל מביטוחי הרכב חובה, שם הפניקס בולטת הרחק מעל המתחרות, עם רווח כולל לפני מס של כ-212 מיליון שקל. מנורה מבטחים ניצבת במקום השני, הרחק מאחורי הפניקס, עם רווח של 16 מיליון שקל. גם כלל לא הפסידה, עם רווח של כמיליון שקל ב-2017 בתחום זה, ואילו מגדל, הראל ואיי.די.איי מציגות הפסד בתחום זה.

בביטוח רכב רכוש, הכולל את ביטוחי צד ג' ומקיף לרכב, כל שש החברות הציגו שיפור ב-2017 ביחס ל-2016, עם רווחים דו-ספרתיים במיליוני שקלים. מנורה מבטחים, שמחזיקה את חברת שומרה המוצלחת, ואיי.די.איי ביטוח, עם הרווחים הכוללים לפני מס הגבוהים בענף ביטוח הרכב רכוש.