"זה לא מקרי שרמת ההפרשות להפסדי אשראי במגזר העסקי ירדה מאוד בשנים האחרונות. כיום, התפיסה של בנק ישראל היא שהדבר הכי חשוב במתן אשראי הוא כושר פירעון של הלווה, בעוד שפעם הדגש היה על הביטחונות" - כך אומר בראיון ל"גלובס" ג'קי כהן, ראש האגף העסקי בבנק הפועלים.

"בעבר, אם הלווה שיעבד מניות של חברה שהייתה שווה פי שלושה מאשראי שניתן מולו, זה היה סביר. הבעיה שמניה זה דבר תנודתי מאוד וחברה שהייתה שווה 20 מיליארד שקל, יכולה בקלות להגיע לשווי של 5 מיליארד שקל בלבד. ביטחונות זה דבר נחמד, אבל הערך שלהם משתנה".

אחד התחומים המרכזיים שעבר שינוי דרמטי בעשור האחרון בבנק הפועלים, הוא האשראי העסקי. הבנק שהיה ידוע כ"בנק של הלווים הגדולים במשק", נכווה מכך לא מעט לאורך השנים בתחום זה (עוד נגיע לכך בהמשך). הנחיות שכפה בנק ישראל, וגם שינויים במדיניות הבנק עצמו, שינו את המצב.

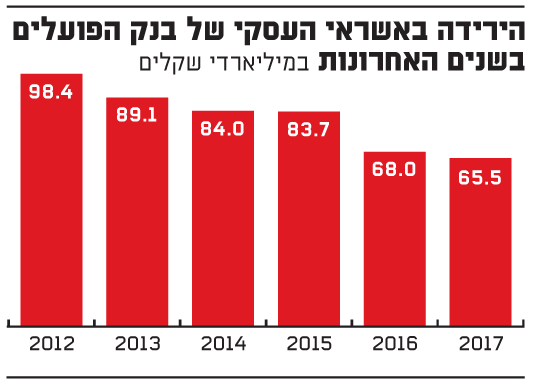

על כך יש להוסיף גם את דרישות ההון החמורות של בנק ישראל (דרישות ההון מהפועלים ומלאומי נוקשות יותר לעומת שאר הבנקים) - מה שאילץ את הבנק להקטין בצורה חדה את פעילות האשראי העסקי כדי לעמוד ביעדים בזמן. התוצאה היא שבחמש השנים האחרונות התכווץ תיק האשראי העסקי של בנק הפועלים בכשליש, ל-65 מיליארד שקל.

הירידה באשראי העסקי

העבר עוד רודף אחרי הבנקים

כהן, ראש האגף העסקי בבנק הפועלים מאז תחילת 2017, מספר בראיון ראשון ל"גלובס" על הטלטלות שעברה החטיבה בשנים האחרונות, ועל השינויים בפעילותה.

מה עוד השתנה בדרך שבה כיום אתם מעניקים אשראי עסקי?

"פעם עסקה ממוצעת בחטיבה העסקית בבנק הייתה מיליארד שקל. כיום יש אצלנו הרבה יותר עסקאות קטנות יחסית, של 100 מיליון שקל. לא היינו מעיזים כיום לתת 4 מיליארד שקל, כמו שהענקנו בזמנו לשאול אלוביץ לרכישת בזק. אמנם האשראי נפרע במלואו (החוב הבעייתי של הבנק הוא ביורוקום, ולא ברכישת בזק; ע"א), אבל זה לא נכון להיות עם חשיפה בהיקף כזה".

כהן (49) עובד בבנק הפועלים כבר 24 שנים. הוא התחיל את דרכו בבנק כיועץ השקעות, ועסק בתחום הנגזרים והמוצרים המורכבים. הוא עבר לחטיבה העסקית לפני כ-12 שנים, לפעילות בתחום שוק ההון. תחום זה הפך למשמעותי בחטיבה באותה תקופה, בעקבות העסקאות שנעשו במסגרת רפורמת בכר והמימון שנלקח בעבורן.

כהן התקדם במהרה בחטיבה, עד לניהול האגף המסחרי (אשראי לעסקים בינוניים), ולפני שנה וחצי מונה לנהל את האגף העסקי. אגף זה מטפל ב-600 קבוצות לקוחות. מדובר בחברות עם אשראי הגבוה מ-150 מיליון שקל.

ואולם, עם כל הכבוד למבט קדימה על פעילות האשראי העסקי, העבר עדיין רודף אחרי הבנקים בכלל, ובנק הפועלים בפרט. בתקופה הקרובה אמורים להתחיל דיוני ועדת החקירה הפרלמנטרית בנושא האשראי ללווים הגדולים במשק. בנק הפועלים צפוי להיות אחד הגופים המרכזיים בדיונים. הבנק הפסיד מיליארדי שקלים באשראי למוטי זיסר ז"ל, אליעזר פישמן (לשעבר בעל השליטה ב"גלובס"), נוחי דנקנר ואחרים.

המקרים האלה לא מעידים על התנהלות כושלת של הבנק באשראי העסקי?

"יש שיר של אריאל זילבר, שאומר 'כולנו חכמים בדיעבד', וזה נכון. אתם אוהבים להתעסק במקומות שבהם היו כישלונות, בטייקונים ובמחיקות. אבל, בסופו של דבר, הבנק נותן אשראי ונפרע מ-99.5% ממנו. רוב האשראי נפרע, ובעיקר האשראי של הלקוחות הגדולים".

אולי רוב האשראי העסקי הוחזר, אבל ספציפית לאותם "טייקונים" נראה שפיזרתם כספים רבים ובקלות ?

"טייקונים זה שם סלוגן לאנשים ויזמים שהצליחו מאוד, והיקף העסקים שלהם היה גדול מאוד. מתישהו, כמו כל דבר בחיים, מגיעים גם כישלונות. צריך לזכור שיזמים הם אנשים שלוקחים סיכונים, והשאלה כמה מהסיכון נשאר אצלם וכמה בבנק. עשינו טעויות עם אשראי ללווים הגדולים, אבל גם עשינו הרבה טעויות באשראי למשקי בית - יש אשראי מכל הסוגים שנכשל. בדיעבד, אפשר לומר 'למה נתתם אשראי', אבל אני יכול לומר שמאחורי ההלוואות עמד הגיון עסקי. לא נתנו כספים כי למישהו יש עיניים יפות".

המפקחת על הבנקים, ד"ר חדוה בר, אמרה בעבר שהרבה פעמים האשראי ניתן על בסיס "אפקט ההילה" של הלווים.

"המשמעות של הטענה הזאת היא שאנחנו אנושיים. כמו כל בן אנוש, אנו מושפעים מאינטראקציה בין אנשים. יכול להיות שלקוח מסוים לא יקבל אשראי כמו לקוח אחר. את קוראת לזה 'הילה', ואני קורא לזה 'יכולות ניהול'. הילה יכולה להיות טובה לאחוז הנוסף, אבל אם עסקה לא הגיונית, היא לא תתבצע רק כי לאדם יש 'הילה'".

אחת הטענות נגד הבנקים היא שכאשר כבר גיליתם שיש בעיות, פשוט גלגלתם הלאה את החוב ולא טיפלתם בו בזמן, כמו במקרה של פישמן, שהיה במצב של חדלות פירעון שנים רבות.

"זה כל כך לא נכון. כבר כשהגעתי לחטיבה העסקית לפני 12 שנים, החוב שלו הוגדר בעייתי. כל ההתנהלות הייתה איך ממקסמים את ההחזר, ולאורך השנים הוא פרע מאות מיליוני שקלים. בכל נקודת זמן בדקנו איפה נקבל יותר כסף - האם בהסדר, שבו הוא מתאמץ לשפר את ההחזר ומשעבד לנו עוד נכסים שלא היו משועבדים קודם, או בתהליך של כינוס נכסים, שבו כנראה לא אקבל יותר ממה שמשועבד לי".

לעומת זאת, במקרה של יורוקום, שהייתה בשליטת אלוביץ, נראה שהלכתם יחסית במהירות לבית המשפט. גיבוש ההסדר הסתבך והלך, עד שהגיע לפירוק. זאת לא הייתה טעות?

"בנק הפועלים לא ממהר להגיע לבית המשפט כדי לפתור בעיות. גם במקרה של אלוביץ הגענו לבית המשפט רק כשכלו כל הקצים. האשראי הזה נמצא כבר שנתיים באגף המיוחד, וניהלנו אתו בשנתיים האלה משא ומתן".

מה לגבי האשראי שהענקתם למתקן ההתפלה של מקורות באשדוד, שנקלע לבעיות. איך הסיפור זה ייגמר ?

"המתקן עובד, אבל הוא מתפיל 70%-80% ממה שהיה אמור, ויש תוכנית תיקון סדורה כדי שזה יחזור לתפקד ב-100%. התזרים של העסק עצמו לא מתנהל לפי התוכנית העסקית, אבל האשראי נפרע כסדרו, ואנו לא רואים סיכון שלא נקבל את החוב".

בדיעבד, כשהמדינה מעורבת, הסיכון גבוה או נמוך יותר?

"כשהמדינה מעורבת, כל תהליך קבלת ההחלטות מורכב יותר, וגם אם חשבנו שיש ערבויות של המדינה, זה לא כזה פשוט בפועל. כשגוף ציבורי מנהל פרויקט יזמי, זה קצת פוגע בניהול השוטף. לא סתם נושא ניהול הפרויקטים יצא לשוק הפרטי. עם זאת, גם המדינה, היזם והקבלן מבינים שצריך לפתור את הבעיה".

"התיירות צומחת יותר מהתוצר"

אחרי שבשנים האחרונות התכווץ תיק האשראי העסקי של הבנק, כהן אופטימי: "אחרי משבר 2009, הייתה ירידה ברמת המינוף של המשק, שהשפיעה על כמות העסקאות. יש חזרה לצמיחה, וגם האגף העסקי שלנו חזר לצמוח".

באילו ענפים יש ביקוש לאשראי ?

"אחד הענפים הבולטים הוא המלונאות. זה ענף שזיהינו לפני כמה שנים כמנוע צמיחה, ולא טעינו. התחום נמצא בצמיחה בעולם בכלל ובישראל בפרט - התיירות צומחת יותר מהתוצר. מדובר בענף מבוזר ומגוון: יש מנעד גדול של מלונות, החל במלונות בוטיק ועד ללואו קוסט. הצמיחה בישראל גם נובעת מכך שבניגוד לעבר, המצב הביטחוני פה טוב ביחס לעולם".

בהקשר זה מתגאה כהן באחד מלקוחותיו המרכזיים בתחום, דוד פתאל, שאף הנפיק בהצלחה באחרונה את אימפריית המלונאות שלו, פתאל. "אנחנו מימנו לפתאל את העסקה הראשונה שלו. הענקנו לו בזמנו 100% מימון על מלון נירוונה בים המלח, והוא הפך אותו למלון מצליח. פתאל עשה איתנו את קפיצת הדרך המשמעותית שלו בעסקים".

באילו עוד מקומות אתם מזהים כיום עלייה בפעילות?

"יש הרבה יזמים ישראלים שמפנים פעילות לחו"ל. יש כמות יזמים ישראלים שלא תיאמן בארה"ב ובאירופה, בנדל"ן ובעיקר במלונאות. יש הרבה ישראלים שבארץ בקושי מכירים אותם, ובחו"ל הם מוכרים מאוד. אנחנו רואים בכך מנוע צמיחה, ועשינו לא מעט עסקאות בתחום".

מה לגבי המצב בענף אופנה ? אתה צופה שנראה עוד פשיטות רגל?

"אנשים קונים יותר באינטרנט ובחו"ל. הגיוני שנראה עוד פשיטות רגל. אין ספק שרמת הסיכון של החברות הקטנות גבוהה יותר. החברות הגדולות יצליחו יותר להתאים את עצמן. אצל רוב החברות שהן לקוחות שלנו, הרווחיות אולי נפגעה, אבל הם יתאימו את עצמם למצב החדש. חלק מהרשתות עוברות לעבוד באינטרנט וחלק יתייעלו. החשיפה שלנו לענף לא גבוהה במיוחד, כי זה ענף שאינו צרכן אשראי גדול".

ומה ההשפעה על המעבר לרכישות באינטרנט על ענף הקניונים?

"אין ספק שהעולם משתנה גם בתחום הנדל"ן המסחרי. הקניות באינטרנט רק גדלות והולכות. כשמסתכלים על הפדיונות של הרשתות הגדולות, רואים שהצמיחה הואטה מאוד, ובחלק מהמקומות יש קיפאון.

"אני לא צופה משבר, אבל אני רואה שינוי בטעמי הצרכנים ובתמהיל הקניון. חלק מהמרכזים המסחריים משנים את האופי שלהם - מכניסים יותר מתחמי בילויים וקבלת שירותים. אנחנו גם רואים שנפתחים פחות מרכזים מסחריים. כמו כן, צריך לזכור שהמשק ממשיך לצמוח ויש גידול בצריכה".

"המחוקק עשה נזק בטווח הארוך"

שינוי דרמטי שעובר על עולם האשראי בישראל הוא כניסתו של "חוק חדלות פירעון". חוק זה כולל שינויים מהותיים בהליך פשיטת רגל, כשהדגש המרכזי הופך להיות שיקום של החייבים.

"זה חוק בעייתי מאוד, שיש לו השלכות על מוסר התשלומים במשק", אומר כהן. "המחוקק עשה פה מהלכים מתוך רצון להיטיב, אבל בטווח הארוך עושים נזק".

למה?

"אם מוסר התשלומים מאפשר הגעה פשוטה יותר לפשיטת רגל, יהיו לכך השלכות על כל סוגי בעלי החוב. כלומר, הנזק יתגלגל גם לספקים של חברות שונות, ובסופו של דבר, למחיר המוצר הסופי".

אנחנו רואים כבר כיום עלייה חדה במספר הלווים הפרטיים, שהולכים לפשיטת רגל. תהיה לכך השפעה על המגזר העסקי?

"אנחנו רואים את הקלות שבה אנשים לוקחים חוב, ואחר כך הולכים לפשיטת רגל. לכאורה, זה לא משפיע ישירות על ביצועי החטיבה העסקית, אבל אני מאמין בחוק כלים שלובים: אם לקוחות פרטיים לוקחים אשראי מלקוחות של לקוחות שלי, בסוף ההשפעה משתרשרת הלאה גם למגזר העסקי".

"ב-2016 החטיבה העסקית נכנסה לזעזוע בגלל הצורך להעלות את הלימות ההון"

המשקולת המרכזית על החטיבה העסקית בבנק הפועלים בשנים האחרונות הייתה העמידה ביעדי הלימות ההון של בנק ישראל - היחס בין ההון העצמי לנכסי הסיכון, ובראשם תיק האשראי. כדי לעמוד ביעדים, החטיבה נאלצה לקטון משמעותית בתיק האשראי.

"ב-2016 נכנסנו לסוג של זעזוע. היינו צריכים להעלות הלימות ההון", אומר ג'קי כהן, ראש האגף העסקי בבנק. "לצורך זה, החטיבה קיבלה יעד לרדת ב-15 מיליארד שקל בתוך שנה. בין היתר, נאלצנו לצמצם מסגרות אשראי ללקוחות".

צמצום המסגרות פגע ביחסים עם הלקוחות?

"ודאי שזה פגע, אבל באופן מינורי יחסית, כי הלקוחות מבינים שאתה כפוף לרגולציה. גם היה עליהם פחות לחץ, כי יש להם אלטרנטיבות - האשראי העסקי מאוד תחרותי. בזמן הזה גם הפסדנו לקוחות לבנקים אחרים. למשל, דיסקונט גדל מאוד באשראי העסקי, וגם לאומי נהנה מיתרון, כי הוא היה צריך לקטון פחות מאתנו. מאז תחילת 2017 החטיבה יכלה לחזור ולתת אשראי. הבנק הוא כמו נושאת מטוסים, ולוקח זמן לשנות את כיוון. לקח לנו שנה להחזיר את מגמת הצמיחה. ברבעון האחרון של 2017, וביתר שאת מתחילת השנה, חזרנו לצמוח אשראי".

ומה היעד עכשיו?

"אין לנו שאיפה לחזור ולהיות מעל 40% באשראי העסקי כמו בעבר. הבנקים הקטנים גדלו יותר בנתחי שוק, וזה בריא שהשוק מבוזר יותר. אנחנו רוצים להיות בנתח שוק הכללי שלנו - כלומר, כשליש מהשוק".

אחד הנושאים שבלטו בתוצאות החטיבה היה הריקברי (אשראי בעייתי שנפרע), שהגיע למאות מיליוני שקלים בשנה ופיצה על הירידה בהיקפי הפעילות. המגמה תימשך?

"המחסן אף פעם לא מתכלה, כי אנחנו כל הזמן מפרישים להפסדי אשראי, כשחלק משמעותי מהחוב הזה נפרע בסוף. עם זאת, היקפי הריקברי יירדו, כי החוב הבעייתי של הבנק קטן ב-50% בשנים האחרונות".

"בשוק ההון עושים דברים שבבנק לא עושים, כמו למשל אשראי בלי ביטחונות"

בעבר שלטו הבנקים בשוק האשראי העסקי, אבל כיום יש להם תחרות עזה מצד הגופים המוסדיים, שמסוגלים להציע מרווחים נמוכים יותר. כתוצאה מכך, חלקם בשוק האשראי העסקי אף גבוה יותר מהבנקים.

"שוק ההון היווה תחרות קשה לאורך השנים, וזה הגיוני - עשרות מיליארדי שקלים זרמו לפנסיה וחיפשו מקומות להשקעה", מסביר כהן ל"גלובס". "המוסדיים התפתחו מאוד בתחום האשראי והפכו למתוחכמים יותר".

לצד הפרגון, רומז כהן על תיאבון הסיכון הגבוה יותר של המתחרים: "שוק ההון עושה דברים שאנו לא עושים, כמו אשראי בלי ביטחונות ולתקופות ארוכות. היתרון של הבנקים מול שוק ההון הוא יותר בעסקאות מורכבות, או במימון הון חוזר", הוא אומר.

לדבריו, יתרון נוסף של הבנקים מתבטא בטיפול באשראי שנקלע למשבר: "אם חברה נקלעת לאיזו בעיה, היא יכולה לנהל מו"מ מול הבנק, בעוד שבאג"ח אתה מיד מגיע לבית משפט. בעלי עסקים נכוו מכך".

מה באשר לשיתופי הפעולה עם המוסדיים במתן אשראי?

"בחלק מהמקומות יש לנו תחרות קשה עם המוסדיים, אבל אנחנו גם רואים הרבה מקום לשיתוף פעולה בסינדיקציות. גם אם יש לנו לקוח טוב מאוד, לא נרצה לממן לו לבד עסקה של כמה מיליארדי שקלים ולשים את כולה על המאזן שלנו".

אתם בעד שיתופי פעולה, אבל נראה שזה בעיקר בתנאי שאתם תובילו, לא?

"לאו דווקא. אנחנו מספיק בטוחים בעצמנו לתת לגוף מוסדי להוביל אתנו יחד בניהול משותף. כמו כן, אם מוסדי יביא לי עסקה גדולה וירצה לצרף אותי, אסכים לשתף פעולה, גם אם לא אהיה הבנק המוביל. אני בהחלט פתוח לזה".