חדירת כלי הרכב החשמליים לשוקי הרכב בעולם תופסת תאוצה משמעותית בשנה האחרונה וזאת לאור כניסתן לתוקף של תקנות זיהום אוויר באירופה, כמו גם בגלל רצונן של מדינות רבות להקטין את התלות ביבוא נפט, שאיפתן לצמצום זיהום האוויר וכן לאור מציאת מאגרי גז גדולים.

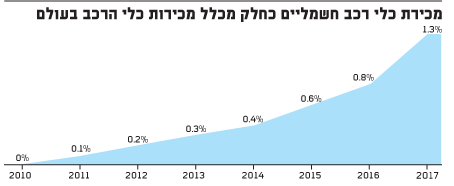

מכירת כלי רכב חשמליים

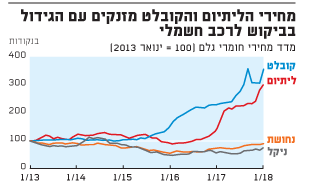

על התחום כתבנו כמה פעמים בשנים האחרונות ולאור התפתחויות שונות בתקופה האחרונה בחרנו לכתוב שוב. הבולטת שבהן היא ירידה חדה במחיר החברות הפועלות בתחום כריית הליתיום, וזאת בניגוד גמור להמשך העלייה במחיר המתכת שהיא המתכת הקלה ביותר הקיימת והמשמשת כחומר גלם לייצור הסוללות לרכבים החשמליים כמו גם לשימושים נוספים אחרים כטלפונים סלולריים ומחשבים ניידים. קובלט היא מתכת נוספת הנדרשת לייצור, שמחירה זינק מאז 2016 ב-400%, לעומת זינוק של 300% "בלבד" במחיר הליתיום.

מחירי הליתיום והקובלט

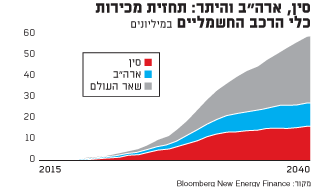

בעוד בשנה החולפת עמד מספר הרכבים החשמליים שנמכרו בעולם על מעט מעל 1% בלבד מכלל מכירות הרכבים בעולם, או 1.07 מיליון, מספר זה צפוי לזנק ל-65 מיליון בשנת 2040, כאשר גם הערכות גבוהות משמעותית מזו נשמעות. סין, שכבר היום היא המובילה העולמית במכירות כלי רכב חשמליים, צפויה להמשיך ולהוביל. בחודש אפריל נמכרו 2.32 מיליון רכבים בסין, מהם 81,904 כלי רכב חשמליים, גידול של 136% לעומת אפריל אשתקד וזאת לעומת 19,700 בלבד בכל בארה"ב. יעד תוכנית הסובסידיות הסינית למכירות עומד על שני מיליון כלי רכב חשמליים עד שנת 2020. כיום מוצעים 38 דגמים בארה"ב כאשר 100 נוספים צפויים להיות מושקים בעולם עד 2022. בארה"ב ובאירופה צפוי נתח השוק לעמוד בשנת 2022 על כ-5%, שמתורגם ל-853 אלף ו-860 אלף רכבים, בהתאמה.

מצ'ילה תצא בשורת הליתיום הזול

כבר כיום נמצאים ברחבי סין בתהליכי בנייה 15 מפעלים לייצור סוללות לרכבים. עוד התפרסם החודש כי פולקסווגן הזמינה סוללות וחלקים לרכבים החשמליים בשווי מדהים של 40 מיליארד אירו וזאת כדי לספק את הנדרש כדי לעמוד ביעדי החברה למכור 3 מיליון רכבים חשמליים עד 2025.

סוללת ליתיום מסחריות כבר 25 שנים, אבל אם בעוד בשנת 2000 חלק הליתיום מסך הכרייה עמד על 6% בלבד, הרי שמאז הוא זינק ועמד על 44% בשנה החולפת. 35% מהליתיום בעולם נכרה באוסטרליה, 32% בדרום אמריקה ו-28% בסין. עלות הכרייה בדרום אמריקה נמוכה משמעותית מזו שבסין ואוסטרליה, עובדה לה השפעה הן על מחירי הליתיום לסוגיו השונים והן כמובן על רווחי החברות הכורות בסין. עלות הכרייה לטון עומדת על כ-6,000 דולר ואפילו עד 9,000 דולר בחלק מהמכרות. באוסטרליה עלותה 4,500-5,500 דולר לטונה ובצ'ילה 3,000 דולר בלבד. היום עומד מחיר הליתיום על 16 אלף דולר לטונה וצפוי להישאר במחירו הנוכחי במהלך שנה זו.

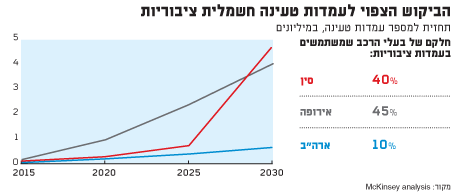

הביקוש הצפוי לעמדות טעינה

בפברואר השנה פירסם בנק ההשקעות האמריקאי מורגן סטנלי מחקר על תחום הליתיום וצפה ירידת מחירים חדה החל משנת 2019. הביקוש לליתיום אמנם ימשיך לצמוח בקצב דו-ספרתי גבוה כל שנה עד 2020, אולם להערכתם מ-2019 ההיצע צפוי להדביק את הביקוש ויותר. גידול היצע זה יגיע ממכרות חדשים שיפותחו, בעיקר בצ'ילה. מחיר הליתיום שמיוצר בצ'ילה ייפול להערכת מורגן בתסריט הבסיס ל-11,250 דולר לטון בשנת 2019 ויגיע לשפל סביב 8,000 דולר לטו החל משנת 2022 או צניחה של כ-50% לעומת מחירי 2018. ירידה זו צפויה להביא לירידה ממוצעת של 26% ברווחי החברות הפועלות בתחום. בעבודה זו גם הורידו האנליסטים להמלצת מכירה את שתי החברות הגדולות בתחום, ALB ו-SQM, עם מחירי יעד שהיו נמוכים ב-20%-25% ממחיר השוק אז.

במחקר שפורסם הניחו כי חדירת הרכב החשמלי, שעומדת היום כאמור על כ-1.6%, יגיע ל-13.7% בשנת 2025. כמובן שחדירה מהירה יותר או עיכוב בפיתוח מכרות עשויים לשנות תחזית זו. לאחר פרסום העבודה צללו מחירי החברות בתחום ותעודת הסל העוקבת אחר החברות המובילות ירדה מקצת יותר מ-40 דולר ל-32 דולר בשפל והתייצבה מאז על מחיר דומה. לאחרונה תיקנה מעט התעודה ומחירה נע סביב 33-34 דולר. בתחילת שנת 2016, טרום הזינוק במחירי הליתיום, עמד מחיר התעודה על 18 דולר. אגב, בהמשך אותו חודש פרסם בנק השקעות שווייצרי מוביל אחר הערכה מעט שונה, אשר אמנם מסכימה עם הקביעה כי כבר ב-2019 ישרור עודף היצע ליתיום, אולם השוק צפוי לחזור למחסור ב-2022 והמחירים צפויים להתאזן סביב 10,000 דולר. הבדל זה משמעותי מאוד בכל הנוגע לרווחי החברות בתחום.

סימנים למחסור עתידי בליתיום?

לפני כשבועיים, בכנס של גולדמן זקס התראיינו בכירי חברת הכרייה Albemarle וטענו כי הביקוש לליתיום נמשך ובעוצמה גוברת. להערכתם, הביקוש וההיצע לא יתאזנו אלא רק ב-2021 וכן כי הגידול בביקוש לליתיום מצד רכבים גדולים כאוטובוסים ומשאיות יהיה גורם חשוב בביקוש בשנים הבאות. לדעתם, שמוטה מסיבות ברורות, גם ב-2019 צפויה עליית מחירים חד ספרתית גבוהה. יום לאחר כנס זה התפרסם כי כורת ומעבדת הליתיום הסינית המובילה Tianqi נמצאת במו"מ לרכוש 24% מ-SQM, כורת הליתיום הצ'יליאנית הגדולה, תמורת 4.3 מיליארד דולר. ל-SQM מפעל ההפקה הגדול בעולם באוסטרליה.

העובדה כי יצרנית ותיקה מוכנה לשלם היום מחיר העולה בעשרות אחוזים על המחיר בשוק והמשקף מכפיל EV/EBITDA נוכחי של 23, מהווה אינדיקציה לצורך של יצרני הבטריות והרכבים להבטיח אספקה עתידית של ליתיום. לא חלפו 24 שעות וגם טסלה יצאה בשתי הודעות. האחת כי ככל הנראה תקבל מהממשל בסין רישיון להקמת מפעל ייצור בטריות ליתיום בבעלותה המלאה על אדמת סין, והשניה כי היא התקשרה עם יצרן ליתיום קטן יחסית באוסטרליה, Kidman Resources, בחוזה לשלוש שנים החל משנת 2021, חוזה המעיד על חשש יצרניות הרכב ממחסור עתידי בליתיום.

כנראה עדיף להיחשף דרך תעודת הסל

שלוש חברות כריית הליתיום המובילות הנסחרות הן SQM הצ'יליאנית (סימון SQM), ושתי החברות האמריקאיות Albemarle (סימון ALB) ו-FMC (סימון FMC). דוחות SQM בשבוע שעבר איכזבו מעט וגררו מימוש במניות. בתי ההשקעות השונים חלוקים בהמלצותיהם לגבי השלוש, כאשר חלקם בהמלצת קניה ואחרים בהחזק. גם אותו בית השקעות שהביא לתחילת הירידות, עדכן לאחרונה את המלצתו ל"החזק" לאור הירידה במחיר המניות ותמחורן הנוכחי. מבין החברות האוסטרליות הכורות ליתיום, ניתן לציין את Orocobre (סימון ORE), את Galaxy Resources Limited (סימון GXY) ואת Mineral Resources ( סימון MIN). נראה כי לדוחות השנה חשיבות משנית לגבי התנהגות המניות אשר ייסחרו בעיקר לאור הערכות לשינוי מחירים עתידי או לתפוקת מכרות שבפיתוח. למרבית המשקיעים נראה שהדרך הטובה ביותר היא להיחשף לתחום דרך תעודת הסל בסימול LIT ולא בחברות הכרייה ישירות.

הליתיום אינה כאמור המתכת היחידה שהביקוש לה זינק. מחיר הקובלט זינק מאז תחילת 2016 ב-400%. מתוך מהכרייה העולמית של מתכת זו, 68% מבוצעת בקונגו, 5% בלבד בפיליפינים, ו-3% בלבד באוסטרליה. חברת גלנקור הציבורית כורה 25% מהקובלט בעולם והיא מהווה אחת מהדרכים הבודדות להיחשף לקובלט. החיסרון הוא שהתחום מהווה רק סקטור חמישי בגודלו במכירות הקבוצה.

סין ארצות הברית והיתר

חברת China Molybdenum (סימון 3933 .HK), שמניותיה ירדו לאחרונה בכ-22%, היא הכורה השניה בגודלה בעולם של קובלט, עם 15% מסך הכרייה עולמי (תחום שמהווה אצלה 23% מההכנסות). רווחי China Molybdenum צפויים להישחק בשנים הקרובות, אולם מומלץ לעקוב אחרי תוצאות החברה. מניותיה כאמור נפלו בחודשים האחרונים לאור צפי ירידת מחירי הקובלט החל מ-2019. כמו בליתיום, קצב פיתוח המכרות, בעיקר בקונגו, יקבע את השינוי במחיר המתכת, כאשר הערכות מדברות על תחילת עודף משמעותי ב-2020, אולם חזרה למחסור בשנת 2025. דרך שונה ופחות מומלצת להיחשף היא באמצעות Cobalt27, שהיא חברה שרשומה למסחר בקנדה ואשר רכשה לעצמה מלאי קובלט ומחיר מניותיה מתנהג בדומה למחיר המתכת.

תחום המתכות אינו היחיד שיושפע מהזינוק במכירות כלי הרכב החשמליים. תעשיות וחברות נוספות יושפעו. לדוגמה, היום להערכת חברת הייעוץ מקנזי יש בעולם 400 אלף עמדות טעינת כלי רכב ציבוריות, מספר שצפוי לזנק בשנים הקרובות. העובדה כי רק ל-40% מבעלי הרכב החשמלי בסין ו-30% באירופה יש גישה לעמדות טעינת רכב פרטיות, מסבירה חלק מהזינוק העתידי בעמדות טעינה ציבוריות שיחליפו תחנות דלק. בארה"ב האחוז גבוה יותר ועומד היום על 75%, אבל גם שם בעתיד צפוי האחוז לרדת. בסין מתוכננות עד 2020 4.8 מיליון עמדות טעינה ציבוריות. חברות תשתיות ברחבי העולם ואף ספקיות חשמל מושפעות מהתפתחות התחום שאולי ראוי שנקדיש לו טור נפרד בעתיד.

Valeo ו-BYD: הסבלנות כנראה תשתלם

אחת הדרכים המומלצות והשמרניות יותר להיחשף לתחום הרכבים החשמליים היא Valeo (סימון FR). החברה הוזכרה כאן בעבר והשנה הזו אמורה להיות שנת המפנה מבחינת מכירותיה לתחום. התחזיות השמרניות של Valeo גוררות בכל דוח אכזבה, אולם התוצאות העתידיות צפויות לדבר בעד עצמן. החברה פועלת גם בתחום הרכבים ההיברידים והאוטונומיים. היא נסחרת במכפיל רווח של 13.4 לשנה זו ו-9.7 לרווחים הצפויים ב-2020. השניה עליה המלצנו בעבר וממשיכה להיות מומלצת היא Infineon (סימון IFX), שהודיעה בשבוע שעבר על הקמת מפעל חדש בהשקעה של 1.6 מיליארד אירו. החברה מספקת רכיבים לתחומים שונים, בהם רכבים חשמליים ואוטונומיים, אך חשוב לציין כי רווחיה אחרי זינוק חד בשנה האחרונה לא צפויים לעלות באותו קצב השנה.

אחת החברות שדובר בהן רבות היא BYD הסינית (סימון 1211 .HK), שנסחרת גם בהונג קונג ומעבר לדלפק בארה"ב ומובילה את תחום מכירות הרכב החשמלי עם נתח שוק של כ-34%. וורן באפט, שמחזיק בכרבע ממניות החברה, ראה את מחיר מניותיה יורד בכ-18% מתחילת שנה זו. החברה שמייצרת רכבים ואוטובוסים חשמליים, צפויה לשפר את מרווחיה בחצי השני של השנה וכן ליהנות מהסובסדיות הממשלתיות המעודכנות שייכנסו לתוקף ביוני הקרוב. רווחי BYD צפויים להאיץ משמעותית רק ב-2019 ו-2020, אך לרדת השנה חדות ולכן משקיעים בחברה צריכים להתאזר בסבלנות עם השקעה שצפויה לבסוף להשתלם. החברה נסחרת במכפיל רווח של 38 לשנה זו ו-17.2 לרווחים הצפויים ב-2020 .

החברה המדוברת ביותר בתחום הרכב החשמלי היא כמובן טסלה. הדעות על החברה חלוקות בין אנליסטים הממליצים קניה ואחרים בבתי השקעות גדולים ומכובדים הממליצים על מכירת מניותיה. אין ספק כי החברה היא המובילה בעולם המערבי בתחום, אולם חברות רבות אחרות כמו פורד ו-GM בארה"ב, וולוו, מרצדס ו-BMW באירופה וטויוטה ביפן מאיצות את פעילותן בתחום בצורה משמעותית.

לפי ההערכות האופטימיות, צפויה החברה לעבור לרווח בשנה הבאה או להתאזן ב-2020, אולם משקיעים רבים מודאגים מקצב שריפת המזומנים שלה. החברה "שרפה" 600 מיליון דולר ברבעון הראשון וצפויה לשרוף עוד 1.2 מיליארד עד סוף שנה, קצב שיחייב אותה לגייס שוב הון בקרוב. לאור הסיכון הרב מצד המתחרות, מניותיה מומלצות רק למשקיעים חובבי סיכון.

חברות נוספות שראויות למעקב בתחום הן:

● LG Chem הקוריאנית (סימון KRX: 051910),

● יצרנית הסוללות היפנית פנסוניק (TYO: 6752), שמהווה 10% מהשוק העולמי לסוללות

● (Samsung SDE (KRX: 006400

● HOTA הטייוואנית (1536:TPE)

● Hyundai Mobis הקוריאנית (012330 . KS), המספקת רכיבים למנועי טסלה. Hyundai Mobis מספקת מערכות בקרה לסוללות ורכיבים נוספים לרכבים חשמליים והיברידים ועוד שורה ארוכה של ספקי מכלולים לרכבים חשמליים סיניים שנסחרים רק בבורסה בסין ופחות נגישים למשקיעים כמו Shanshan, Easpring ו-Chuangxin.

לסיכום, ניתן לציין את ההתפתחות הרבה שעבר תחום הרכבים החשמליים בעולם מאז התחלנו לכתוב עליו כאן לפני מספר שנים. הירידות האחרונות בחלק מהחברות הפועלות בתחום נראות כהזדמנות למשקיעים היכולים לספוג תנודתיות בטווח קצר באחד התחומים שצפויים להוביל לשינויים רבים בחיינו בשנים הקרובות .

■ הכותב הוא מייסד ומנהל ההשקעות בפמילי אופיס Feller wealth service advisory. לכותב המאמר ו/או לחברה עשוי להיות עניין אישי בנושא. האמור בכתבה אינו מהווה תחליף לשיווק השקעות ו/או ייעוץ השקעות המתחשב בנתונים ובצרכים המיוחדים של כל אדם.

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.