לאחר שבעה טורים בנושא האלטרנטיבי, אני נתקל ביותר ויותר לקוחות כשירים ששואלים את השאלה המתבקשת: איך מיישמים את הטור לתיק ההשקעות. הפעם אתמקד בתשובה לשאלה הזו.

בשנים האחרונות החלו מנהלי השקעות, FAMILY OFFICE, לקוחות מוסדיים ולקוחות כשירים להגדיל את תיק ההשקעות האלטרנטיבי, כחלק מתיק ההשקעות הכולל. גיוון התיק כמעט מתחייב, עקב עליית מחירי האפיק הסחיר והיכולת המוכחת לייצר תשואה עודפת וקיטון בתנודתיות על-ידי שימוש במוצרים אלטרנטיביים שונים.

בעוד שגיוון התיק במוצרים אלטרנטיביים - תוך בחירה מושכלת ויצירת פיזור נאות - הוא צעד נכון לכל לקוח כמעט, לפרופיל הלקוח יש חשיבות משמעותית בבניית התיק. לקוחות נבדלים זה מזה בהעדפתם לסיכון, נזילות, מטרת ההשקעה ועוד. אנו ננסה לענות בטור זה על שאלות בסיסיות בבניית תיק כאמור.

שילוב השקעות אלטרנטיביות

האתגרים בשילוב מוצרים אלטרנטיביים

היבט הנזילות - במרבית המקרים, השקעה במוצרים אלטרנטיביים מלווה באובדן של אלמנט הנזילות, הקיים (יותר או פחות) בשוק הסחיר. ישנן קרנות השקעה שאותן לא ניתן לפדות במשך טווח זמן ארוך מאוד, אחרות המציעות פדיון לאחר תקופה או פדיון לשיעורין, בחלק מהמקרים הפדיון שיזם הלקוח תלוי גם במצב הספציפי של הקרן (עלולים להיות מקרים שבהם פנה הלקוח לפדות את יחידותיו, אך ייתקל בסירוב מצד הקרן בגלל מגבלת נזילות שלה, פגיעה בעמיתים אחרים ועוד).

מרבית קרנות ההשקעה (פרייבט אקוויטי - PE, קרנות תשתית, נדל"ן, חוב) מציגות תקופת קרן הנעה בין מספר שנים נמוך (3-5) ועד לתקופות ארוכות ביותר (12-15 שנים), ובמקרים רבים תקופה זו ניתנת להרחבה במספר שנים נוספות לצורך מימוש ההחזקות. במרבית המקרים הקרנות צפויות להניב תזרים הרבה לפני תום תקופת הקרן, ובמספר רב של פעמים חלק מנכסי הקרן לא ממומשים גם לאחר ההארכה האמורה.

מניסיוננו ניתן להעריך כי קרנות השקעה מובילות במדגמים רחבים מייצרות תזרים החל משנה 3-4, ובדרך כלל לאחר שמונה שנים (תקופת הקרן) הלקוח כבר קיבל לידו 75%-125% מהשקעתו הראשונית. בקרנות תשתיות בדרך כלל נצפה להחזר נמוך יותר לאחר שמונה שנים (30%-75%) ובקרנות חוב לתזרים גבוה יותר (100% וצפונה).

היבט הגמישות - היעדר הנזילות גוזר ויתור נוסף מבחינת לקוחות המוצרים האלטרנטיביים, והוא היעדר הגמישות. גמישות השקעתית היא היכולת להגיב לאירועי שוק והזדמנויות על-ידי ניוד כספים בין מוצרים פיננסיים.

כאמור, כמעט כל המוצרים האלטרנטיביים סובלים מגמישות נמוכה. גם קרנות גידור (הנחשבות נזילות יחסית) ומוצרי חוב "קצרים" (לדוגמה קרנות P2P), המאפשרים לרוב בקשה לפדיון, מאפשרים זאת רק במועדים קבועים, תוך "קריאה לכסף" מצד הלקוח של מספר חודשים.

יכולת בקרה ופיקוח - כפי שהצגתי בטורים הקודמים, מוצרי השקעה אלטרנטיביים "סובלים" מ"נכות" קבועה בתחום זה ביחס למוצרי השקעה סחירים. יש חשיבות גבוהה למזער ככל הניתן סיכון זה, שכן מניסיון רב-שנים, חלק ניכר מהכשלים במוצרים אלטרנטיביים נבעו מהיעדר יכולת לבקרה ופיקוח.

שוק משני (SECONDARY) - למרבית המוצרים האלטרנטיביים יש שוק משני מסוים, שבו ניתן למכור החזקות. זוהי דרך מסוימת להתגבר על קשיי הנזילות והגמישות במצבים מסוימים. יחד עם זאת, יש לזכור כי הלקוח הקטן ייתקל בקושי גדול, עד לרמת חוסר יכולת, בבואו למכור את החזקותיו הלא סחירות בשוק ה-SECONDARY. גם אם יצליח, בפעמים רבות יהיה זה במחיר נמוך משמעותית מהמחיר המצוטט למוצר.

שילוב השקעות אלטרנטיביות בתיק

לאחר כל האזהרות, כיצד בכל זאת ניתן ליישם אסטרטגיית שילוב מוצרים אלטרנטיביים בתיק השקעות "סטנדרטי"?

כאן החשיבות בהבנת פרופיל הלקוח וצרכיו. מרבית הלקוחות הכשירים הם לקוחות אשר אינם צפויים להשתמש בחלק או בכל הכסף המנוהל, ובמרבית המקרים ניתן לוותר על נזילות מסוימת. מרבית הלקוחות הכשירים שפגשתי מוותרים ממילא על נזילות על-ידי רכישת נכסי נדל"ן (מגורים, מסחר, משרדים ומגרשים) באופן ישיר בארץ ובחו"ל, והחזקות אלו נמצאות בתיקים שלהם שנים רבות.

ללקוחות אשר חלק מכספם מיועד לטווח הארוך נכון לשלב החזקה משמעותית במוצרים אלטרנטיביים. מרבית הלקוחות הכשירים שאותם פגשתי יכלו לוותר על היבט נזילות וגמישות של כ-30% מהתיק.

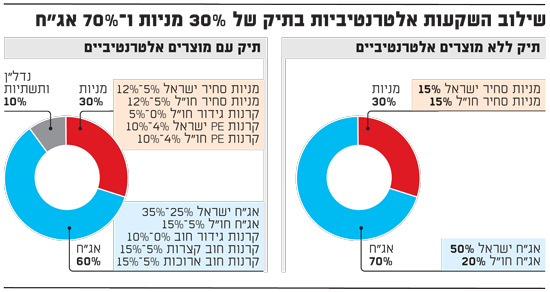

חלק ניכר מתיקי ההשקעה אצל מנהלי ההשקעות המובילים ובחברות ה-FO המובילות מנוהלים באסטרטגיית 30%\70% (30% רכיב מנייתי ו-70% רכיב אג"ח). להלן מתוארת דוגמה לשילוב השקעות אלטרנטיביות בתיק שכזה.

רכיב המניות - בדוגמה שלפנינו ללקוח תיק מנייתי המושקע בשוק הסחיר בשיעור של 30% מהתיק. אם הלקוח יכול לוותר על נזילות מסוימת, ניתן להשקיע במוצרים אלטרנטיביים 10%-15% (33% עד 50% מהתיק), וגם כאן נבחר חלק מהמוצרים להיות "נזילים יותר".

התיק האלטרנטיבי שנבנה יהיה בעל פיזור גיאוגרפי דומה לתיק הסחיר הקיים, אך ייתן ללקוח חשיפה למוצרי מניות שאליהם לא ניתן להגיע דרך השוק הסחיר, ובדרך כלל יוביל המהלך לקיטון בתנודתיות ולעלייה בתשואות רכיב המניות בתיק.

רכיב האג"ח - רכיב האג"ח הסחיר התייקר מאוד בשנים האחרונות, ותשואות הנגזרות מתיק האג"ח הסחיר נמוכות ביותר בהסתכלות קדימה. לאור האמור, בבניית התיק הלא סחיר נבחר להכניס מוצרים אלטרנטיביים בשיעור של כ-20%-35% מהתיק הכולל.

את רכיב האג"ח המסורתי נגוון בעזרת מוצרי חוב קצרים, קרנות חוב מזנין, SPECIAL SITUATION ומוצרי חוב נוספים, הנושאים עודף תשואה משמעותי על השוק הסחיר ותנודתיות נמוכה.

חלק נוסף שיבוא על חשבון הרכיב האג"חי יהיה קרנות נדל"ן ותשתיות, ואנו ממליצים ככלל על השקעה עודפת לתחום התשתיות, עקב העובדה שמרבית המשקיעים הכשירים שאני מכיר כבר חשופים לנדל"ן, וכן בשל עמידות מסוימת של תחום התשתיות מול שווקים מאיטים או ממותנים.

מובן שמבנה התיק הסופי אמור - למרות היעדר הנזילות - להיות מעודכן בהתאם להזדמנויות שאותן מאפשרים השווקים בתקופה מסוימת. לדוגמה, כיום אפיק הנדל"ן המקומי (ולעתים גם בחו"ל) נמצא במחירים גבוהים ובתשואות גלומות נמוכות יחסית, ולכן חשוב שהכניסה לנדל"ן תיעשה במינון נמוך, ותוך התייחסות לרמת המחיר והתשואה הגלומה בו.

כמו במאמרים הקודמים, גם במאמר זה אסיים באזהרה חשובה למשקיעים בתחום. לגיוון התיק במוצרים אלטרנטיביים תוחלת חיובית על התשואה ועל הקטנת הסיכון בתיק הלקוח. בדומה להשקעות אחרות, ואולי ביתר שאת, גם בבחינת מוצרים אלטרנטיביים יש חשיבות גבוהה לאנליזה ולבדיקת נאותות משמעותית, לפיזור בין מנהלים, לאסטרטגיות השקעה ולטווחי השקעה וכמובן ליכולת לבחור ולהגיע למנהלים הנכונים.

■ הכותב הוא שותף מנהל וממייסדי קרן חושן קפיטל, קרן השקעות אלטרנטיביות. אין לראות באמור לעיל ייעוץ בדבר כדאיות ההשקעה בניירות הערך או בנכסים הפיננסים ("המוצרים הפיננסיים") המאוזכרים בכתבה, או כשידול, במישרין או בעקיפין, לקנות, למכור או להחזיק את המוצרים הפיננסיים כאמור. אין באמור לעיל כדי להחליף שיקול דעת עצמאי ו/או התייעצות עם יועץ מומחה בקשר לעובדות מקרה פרטניות לרבות שיקולי מס. לכותב או גורמים הקשורים עימו, יש או יכולות להיות החזקות או עניין אחר במוצרים הפיננסיים המאוזכרים לעיל.

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.