נוטלי המשכנתאות (אלו שמתכננים לקחת וגם הוותיקים) ודאי שמחו היום (ב') לשמוע שריבית בנק ישראל תישאר ללא שינוי, וזאת לאחר שהערכות היו כי קיים סיכוי סביר להעלאת הריבית.

נושא הריביות הוא אקוטי, לטוב ולרע, עבור מי שנוטל הלוואות לרכישת דיור, במיוחד הזוגות הצעירים וגם כמובן המשקיעים. בעשור האחרון הריביות הנמוכות הפכו את לקיחת המשכנתא לקלה יותר לרוכשי דירות רבים, וכתוצאה מכל הגאות הזו, תיק המשכנתאות יותר מהכפיל עצמו בתוך פחות מעשור לכ-330 מיליארד שקל. למעשה, הריבית האפסית הייתה הגורם המרכזי שתדלק את שוק הדיור, והביאה לעליות המחירים החדות שראינו לאורך השנים.

למרות אנחת הרווחה היום של הלווים, ראוי לציין כי גם ללא שינוי בריבית בנק ישראל, בשוק המשכנתאות נרשמה תזוזה בנושא הריבית בחודש אוגוסט.

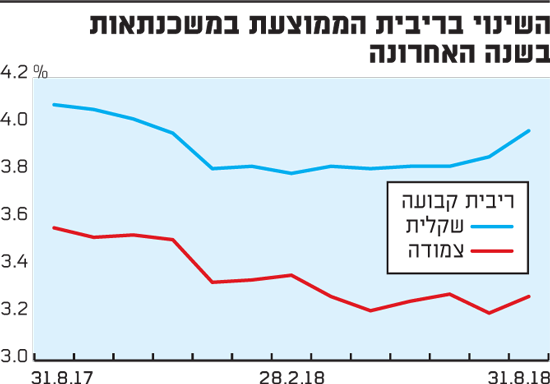

השינוי בריבית הממוצעת במשכנתאות בשנה האחרונה

מנתוני בנק ישראל שפרסמנו אתמול ב"גלובס" עולה כי לאחר שבחודשים האחרונים נרשמה יציבות בריבית הממוצעת בשוק המשכנתאות, הרי שבאוגוסט היא רשמה דווקא עלייה, לפחות בחלק מהמסלולים. העלייה בולטת בעיקר במסלול השקלי בריבית קבועה - הריבית הממוצעת עמדה בחודש אוגוסט על כמעט 4% (3.97% ליתר דיוק), לעומת רמה של 3.8%-3.86% שנרשמה לאורך החודשים מתחילת השנה.

במערכת הבנקאית מציינים כי העלייה נובעת ממגמת עלייה באורך חיי המשכנתא (לווים לוקחים משכנתא לתקופה ארוכה יותר), מה שמייקר את העלויות.

עדיין מוקדם לומר האם העלייה באוגוסט היא חד-פעמית או תחילתה של מגמה, אולם בטווח הארוך אין ספק שהריבית בשוק המשכנתאות תעלה בעקבות ציפייה לעליית ריבית בנק ישראל.

עליית הריבית (כשתגיע) צפויה לייקר את הריבית הממוצעת בשוק המשכנתאות. הסיבה לכך היא שעלות המקורות של הבנק באמצעותם הוא מעניק את ההלוואה תעלה, והבנק יגלגל זאת על נוטלי המשכנתאות. אלא שהתייקרות זאת לא תשפיע רק על נוטלי המשכנתאות החדשים, אלא גם על ההחזרים של מי שנטל משכנתא בעבר.

תמהיל המשכנתא הממוצע מורכב מסוגי ריבית שונים. העלאת הריבית תייקר לנוטלי המשכנתאות הוותיקים את החלק של הריבית המשתנה בהלוואה. חלק זה בנוי על עוגן פלוס מרווח מסוים שקובע הבנק מול הלקוח ביום שבו נלקחת ההלוואה. יש כמה סוגי עוגנים: ריבית הפריים (המתבססת על בנק ישראל) היא המוכרת ביותר. עליית ריבית בנק ישראל, תגרור מיידית שינוי בריבית הפריים (ריבית הפריים היא ריבית בנק ישראל + 1.5%).

בנוסף לכך, לפי הערכות מעל ל-20% מתמהיל המשכנתא מתבסס על תשואת האג"ח כריבית עוגן. האג"ח הרלוונטיות הן בעיקר הארוכות יותר, ל-5 שנים ויותר. תחנות העדכון חלות כל כמה שנים - תלוי בתנאים שסוכמו עם הלווה. עלייה בריבית במשק, צפויה להביא לעליית תשואות בשוק האג"ח (זו לרוב תגובת שוק ההון לעלייה בריבית), ולכן היא תייקר גם את הרכיב הזה במשכנתא, וכך נוטלי משכנתא רבים שלקחו משכנתא שכמחציתה היא בריבית משתנה, עלולים למצוא אותו עם עלייה משמעותית בהחזר המשכנתא.

ונסיים בנקודה חיובית- כיום תחום המשכנתאות נחשב לאחד התחומים המועדפים על הבנקים. הסיבה לכך היא שלדברי הבנקים, בניגוד לעבר, כיום רמות הריבית סבירות (לעומת המרווחים הנמוכים שהיו בשוק בעבר), ואילו הסיכון נותר נמוך. לעומת זאת, בתחום האשראי הצרכני הסיכון רק הולך וגדל, כך שההעדפה למשכנתאות גוברת. התיאבון הגבוה של הבנקים (נכון להיום) הוא בשורה טובה לנוטלי המשכנתאות, ועשוי למתן את עליית הריביות הצפויה.

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.