אנשים, גופים ומוסדות רבים מאמינים בזהב. הבנקים המרכזיים מגדילים את רכישות המתכת היקרה, אך בעוד הביקושים לזהב פיזי גדלים, ההיצע של זהב חדש, קרי הכמות הנכרית מהאדמה, דווקא מצטמצם. זאת אחת הסיבות שלזהב הפיזי יש תחליף, "זהב מנייר", חוזים עתידיים לאספקת זהב. אך בין השניים, הזהב הפיזי וה"זהב מנייר", מפרידים הבדלים גדולים, והם עשויים להיות קריטיים בשעת מבחן.

שוק קומקס (COMAX) שבבורסת ניימקס בניו יורק ושוק דומה בלונדון שולטים דה פקטו על המסחר בזהב, ובהם נקבע מחיר הזהב העולמי. אך בפועל, בשני השווקים האלו נסחר מעט מאוד זהב פיזי. רוב העסקאות הן נגזרות על הזהב, ומחיריהן כמו גם התשלום של החוזים נקבעים בדולרים. כלומר, החוזים אינם מסתיימים באספקת זהב אלא בסגירת החוזה בין הצדדים באמצעות תשלום בדולרים.

מה הוא אפוא היחס בין החוזים על הזהב לבין הזהב הפיזי שיש ביכולתן של הבורסות האלו לספק במקרה הצורך? התשובה לשאלה הזו אינה ברורה לגמרי.

מומחים מעריכים את היחס שבין החוזים על הזהב לכמות הזהב הפיזי שיש בשוק קומקס לאספקה בטווח שבין 1 ל-100 לבין 1 ל-500.

מכאן נובעות שתי מסקנות. הראשונה, שמחיר הזהב נתון למניפולציה ממשית בבורסות האלו, ולכן ניתן לעתים לראות תנודות מחירים חריפות שאין להן מקבילה בשוק הזהב הפיזי. למשל, באפריל אשתקד הוצף קומקס בבת אחת במכירות עתידיות (Futures) אגרסיביות של יותר מ-400 טון זהב. הדבר גרם לנפילה מיידית של 5% במחיר חוזי הזהב, נפילה שלא הייתה לה מקבילה בשוק הפיזי, הן במחיר והן בהיצע של המערכת.

המסקנה השנייה, והמדאיגה אף יותר, היא כי אם יום אחד כמות ממשית של לקוחות ירצו לקבל זהב ולא דולרים לסגירת החוזה, לא יהיה בנמצא מספיק זהב כדי לספק את ההתחייבויות. הואיל ואין מגבלה כלשהי הקשורה לזמינות הפיזית של זהב על היקף החוזים בקומקס, כל עוד יש קונים ומוכרים יכולות להתבצע עסקאות לאספקת 1,000 פעם כל הזהב שבעולם.

משמעות הדבר ברורה: אם רוב הצדדים לעסקאות ידרשו אספקה פיזית של זהב ולא כיסוי דולרי לחוזה, מחיר הזהב עשוי לקפוץ לשמיים. דבר כזה כנראה לא יקרה בן לילה, ולא במהלך עניינים רגיל, אך באירוע של "ברבור שחור" (תרחיש פתאומי ולא צפוי, ח.ש), אשר לשמו נרכש הזהב, עלולות להיות לכך משמעויות מרחיקות לכת הן ביחס לשינויים במחיר והן ביחס לעצם היכולת של הצדדים לעמוד בהסכמים.

אם אחת מהתכונות החשובות של הזהב היא עצמאות, הרי התלות בצד שני להסכם כאשר מדובר בזהב נייר מעקרת את הנכס מאחת מתכונות היסוד החשובות שלו. ההשקעה בזהב נייר כפופה אפוא גם לכל הסיכונים של המערכת הפיננסית והבנקאית, ואין היא מקנה ביטחון כמו "זהב ביד".

תעודות סל: היתרון הגדול הוא נזילות

דרך נוספת להשקיע בזהב היא באמצעות תעודות סל, שמייצגות את מחיר הזהב. אחד היתרונות הגדולים של תעודות סל כאלה הוא הנזילות. ניתן למכור ולקנות את תעודות הסל בבורסה בכל יום שמתקיים מסחר. כלי השקעה כזה גם חוסך את הקשיים המרובים של ידע ואבטחה הכרוכים ברכישת זהב פיזי.

עם זאת, יש לכלי הזה גם חסרונות של ממש הנובעים מקיומו של גורם מתווך, תעודת הסל, שעימה יש למשקיעים יחסים חוזיים ותו לא. קיומו של המתווך העומד בין המשקיעים לבין הזהב הפיזי מצמצם את ההגנות שהזהב הפיזי יכול להקנות, שהן הסיבה העיקרית להחזקתו מלכתחילה.

כך למשל תעודת הסלGLD , שהיא תעודת הסל הפופולרית לזהב, מחזיקה זהב כגיבוי לניירות הערך. תעודת הסל נסחרת בבורסה ככל תעודת סל, אבל זכות לקבל זהב פיזי יש רק למחזיקים כמאה אלף תעודות סל (כ-1.3 מיליון דולר).

רוצים זהב פיזי? שליח יגיע עד לביתכם

בארה"ב, כמו גם במדינות נוספות, ישנן דרכים רבות לקנות זהב פיזי, במטבעות או במטילים, והוא אפילו יכול להישלח לביתם של הלקוחות באמצעות שליח, אם כך יבחרו. קנייה שכזו יכולה להיעשות גם און ליין ממספר רב של סוחרים.

הקושי הגדול ברכישת זהב פיזי בכמות משמעותית הוא האבטחה. לשם כך כמה סוחרים גדולים מציעים בצמוד למכירת הזהב גם שירותי שמירה מקיפים למיניהם, לרבות כאלה המבוקרים על ידי צדדים שלישיים.

גם ממשלות וחברות כרייה מציעות שירותים כאלו. אחת כזאת למשל היא המטבעה של פרת' (The Perth Mint) באוסטרליה. החברה שייכת לממשלת מערב אוסטרליה (אוסטרליה בנויה מ-16 מדינות וטריטוריות), והיא בת כ-120 שנה. החברה עוסקת בין השאר בכרייה, מכירה, שמירה ואחסון של זהב. בין שירותי ההשקעה שהיא מציעה יש גם מכירה של זהב פיזי ואספקתו לבית הלקוח או השארתו לשמירה בידי החברה. שירותים דומים ניתן לקבל גם בקנדה.

חברות כריית זהב - סיכון גדול, רווח גדול

דרך נוספת להשקיע בזהב היא באמצעות רכישת מניות של חברות כריית זהב. השקעה כזאת מסוכנת בהרבה מהשקעה בזהב, אך בעלת פוטנציאל גבוה בהרבה. הסיבה פשוטה - לכריית זהב יש מחיר קבוע פחות או יותר, אך הרווח בא במכפלות.

נניח שחברה קבעה שעלות כריית הזהב היא 1,000 דולר לאונקיה. אם מחיר הזהב יהיה 1,100 דולר, הרי שהרווח שייוותר בידי החברה הוא 100 דולר, אך אם מחיר הזהב יעלה ל-1,200, עלייה של פחות מ-10%, הרי שהרווח יעלה מ-100 דולר ל-200 דולר, כלומר יכפיל את עצמו, ובהתאם תגיב גם המניה.

מחירי מניות הכרייה מבטאים גם את הציפייה העתידית למחיר הזהב, אך בסופו של דבר מדובר על מניות עם כל הסיכונים והמשמעויות הנלווים במקרה של אירוע דרמטי בשווקים הפיננסיים או בניהול החברות.

רכישה של מניות ספציפיות גם מצריכה ידע רב. רוב חברות הכרייה הן חברות קטנות או בינוניות וההבדלים ביניהן, גם בשוק שורי של זהב, יכולים להיות גדולים מאוד. כדי לעקוף את הבעיה הזאת ניתן להשקיע בתעודות סל המשקיעות בחבילה של מניות כורי זהב, כמו GDXX או GDJJ. האחרונה משקיעה במניות של חברות כרייה קטנות, ומטבעה מסוכנת אף יותר מהראשונה.

לאוהבי סיכון גבוה במיוחד קיימות בשוק גם תעודות סל המנסות לייצר, דרך אופציות, תשואה עודפת, פי שניים או פי שלושה, מסל מניות הכרייה. אחת כזאת למשל היא NUGT, המנסה לייצר תשואה גדולה פי שלושה מזאת של מניות הכורים. אך שוב, אם המניות האלו יורדות, ההפסדים גם הם יהיו משולשים ויותר.

גם קרנות נאמנות גדולות מציעות השקעה בקרנות המתמחות במניות כורים. ענקיות הקרנות פידליטי וונגארד מציעות קרנות כאלו. הקרן שמציעה האחרונה כוללת מניות של חברות כרייה במתכות יקרות נוספות כמו כסף.

החברות שנותנות אשראי לחברות הכרייה

דרך נוספת, אלגנטית, להשקעה בזהב היא באמצעות חברות המכונות "חברות זרם תמלוגים" (royalty and streaming company). זו השקעה בחברות שמעניקות אשראי לחברות כרייה תמורת הזכות לרכוש אחר כך זהב מהמכרה במחיר מופחת. חברות זרם התמלוגים בעצם קונות מראש זהב במחיר מופחת, בלא צורך להתעסק בכל העלויות והסיבוכים שבכרייה. לחברות הכורות זהו מימון נוח מאוד, שכן הוא אינו חושף אותן לתנודות במחיר הזהב כמו שאשראי רגיל היה עושה.

לחברות "זרם התמלוגים" זוהי דרך לקנות זהב בהנחה של ממש, הנחה שמקנה הגנה מסוימת במקרה של נפילה במחיר הזהב בעתיד. קיים גם סיכון כמובן - אם חברת הכרייה נכשלת באופן מוחלט במשימת הכרייה. אך לשם כך חברות זרם התמלוגים אמורות להכיר היטב את השוק ואת חברות הכרייה. המשקיעים מצדם חייבים ללמוד ולהכיר את חברות זרם התמלוגים, שכן הצלחת השקעתם תלויה באמינות ובכישרון של מנהלי החברות.

כסף וביטקוין, ההשקעות שקרובות לזהב

סקירתנו לא תהיה מושלמת אם לא נציין שתי השקעות קרובות לזהב: הכסף והביטקוין.

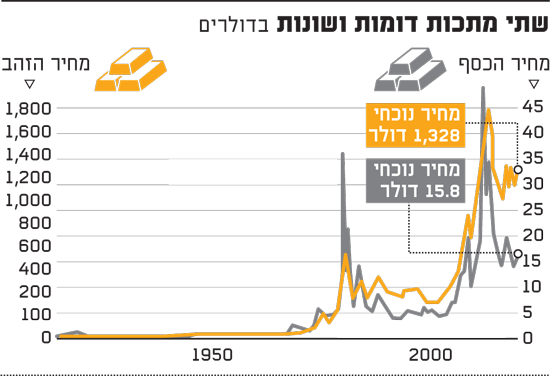

מתכת הכסף גם היא שימשה ככסף במשך אלפי שנים. היום יש גם לה שימושים תעשייתיים נרחבים. יש דמיון בין התנהגות מחיר הכסף להתנהגות מחיר הזהב, אך היחס ביניהם משתנה באופן מהותי. מאז 1971 היחס בין השניים (1 יחידות זהב שווה כמה יחידות כסף) נע בין 20 ליותר מ-100, כאשר הממוצע עומד על כ-47 ל-1. מכאן גם יכולים לנבוע רעיונות בנוגע למחיר אחת המתכות במונחי השנייה ובנוגע לכדאיות של ביצוע מסחר בין שתיהן, כמו גם הנחה באיזו מתכת עדיף להשקיע ברגע נתון אם מתבקשת חשיפה לתחום המתכות היקרות.

שתי מתכות גומות ושונות

ולבסוף, הביטקוין. אומנם הפיכת הביטקוין למטבע עולמי לביצוע טרנזאקציות היא כעת אפשרות מרוחקת, אך יש הסבורים, ואני ביניהם, כי לביטקוין סיכוי של ממש להפוך בשנים הבאות לזהב המודרני, או לזהב של דור המילניאלס אם תרצו. הסיבה פשוטה. הביטקוין יכול לעשות כל דבר שהזהב עושה אך יותר טוב, כלשון השיר.

כמה יחידות כסף קונות יחידה אחת של זהב?

חוץ מלמלא סתימות בשיניים הביטקוין יכול לשמש בכל פונקציה שהזהב משמש, ובעיקר ככלי לשמירת ערך ולהגנה מפני משברים גדולים במערכת המוניטרית והפיננסית הקיימת. בנוסף, הביטקוין קל יותר לנשיאה ולהעברה מהזהב, פשוט יותר לחלוקה ליחידות קטנטנות, פחות מסוכן לכרייה.

וכן, הוא בטוח. מאוד בטוח. בעשר השנים האחרונות היו יותר מ-5,000 פריצות לבסיסי נתונים גדולים הכוללים מאות מיליונים של פרטים אישיים וכרטיסי אשראי, כולל 56 מיליון כרטיסי אשראי שנגנבו מהום דיפו, 94 מיליון כרטיסי אשראי שנגנבו מקמעונאית הביגוד והמוצרים לבית TJX, 110 מיליון כרטיסי אשראי מטארגט ו-134 מיליון מחברת פתרונות התשלום Heartland Payment Systems . ואלו רק חלק מהמקרים. אין פלא אפוא כי מיליונים סובלים מגניבת זהות.

לפי Javelin Strategy & Research, בשנת 2017 יותר מ-16.5 מיליון אמריקאים סבלו מתרמית של גניבת זהות. הנזקים מכל הגניבות האלה הסתכמו במיליארדים.

בכל שנות הביטקוין, כמה פעמים נפרצה הרשת, קרי הבלוקצ'יין, של הביטקוין? (אין הכוונה לארנקים פרטיים של מחזיקים בביטקוין). התשובה היא אפס, וזאת למרות הפיתוי בשווי מיליארדים רבים לעשות כן.

השאלה היחידה ביחס לביטקוין היא שאלת האימוץ. במחיר העומד יציב על כ-3,500 דולר חרף כל המתקפות, העיתונות השלילית, קריסת המחיר מאז תחילת השנה, חוות דעת של מומחים למיניהם, ותקלות בבורסות ביטקוין שונות, בשנה האחרונה נראה כי יש ל"זהב הדיגיטלי" קהל מאמינים עקבי.

האם הביטקוין יהיה הזהב של העתיד? למחשבי הקצים הפתרונים. האם כדאי שתהיה החזקה קטנה ממנו בכל תיק השקעות? על כל אחד להחליט לעצמו.

לסיכום הסדרה הזאת נזכיר: איננו ממליצים על השקעה מכל סוג, לרבות בזהב או בביטקוין. איננו בקיאים בחוקי ההחזקה והמס בישראל, לרבות ככל שהדברים נוגעים להשקעה בזהב או במתכות. השקעה כזאת, אם בכלל, היא החלטה אישית התלויה בגורמים אישיים רבים והיא צריכה להיעשות לאחר התייעצות עם הגורמים המתאימים. כתבות אלו נועדו ללימוד ולהעשרת הידע של הקוראים בלבד.

הכותב הוא עורך דין בהשכלתו העוסק ומעורב בטכנולוגיה. מנהל קרן להשקעות במטבעות קריפטוגרפיים, ומתגורר בעמק הסיליקון זה 22 שנה. מחבר הספר "A Brief History of Money" ומקליט הפודקסט KanAmerica.Com