לאחר עשור של הורדת ריבית ובקרת שיוט ברמת ריבית אפסית, תופעה כלל עולמית, חזינו ב-2018 בפלא של השפעת ריבית עולה, אופציה שחלקנו כמעט ושכח מקיומה. השווקים הפיננסיים שהופתעו בעיקר מקצב העלאות הריבית, הגיבו בירידות חדות ושבו לעלות ב-2019 לאחר צפירת ההרגעה של הפד שהודעותיו האחרונות הבהירו שתם פרק העלאות הריבית בסבב הנוכחי. התנודתיות הגבוהה העלתה חשש להאטת הצמיחה בעולם. לכך נוסף גם חוסר ודאות מתוצאות מלחמת הסחר.

השקעה בשוקי המניות הפכה למאתגרת יותר. התנודתיות הגבוהה מאז דצמבר (האיום) 2018 ועד היום, מקשה על חברות להבין את סביבת הצמיחה בו הן נמצאות וקיים חשש שכל השקעה הונית שתוכננה, תיבחן מחדש עד להתבהרות התמונה.

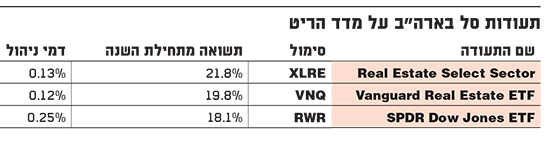

תעודות סל בארהב על מדד הריט / אינפוגרפיק: איל יצהר, גלובס

כשהמדד מזנק

כתוצאה מהאטה אפשרית שנובעת מסביבה כלכלית מאתגרת, אין למעשה אפשרות ריאלית לתהליך עקבי של העלאות ריבית. למעשה, כיום הולכים ומתגברים הסיכויים שהפד יחזור ויוריד את הריבית בהודעות הפד הקרובות, בבחינת "סליחה, טעינו".

המצב כיום, שבו הצמיחה העולמית נמצאת תחת סימן שאלה והריבית הנמוכה חזרה לשלוט בשווקים, מסביר מדוע מדד הנדל"ן, שזקוק לחמצן הריבית הנמוכה על מנת להמשיך ולשגשג, הפך לאלטרנטיבת השקעה מועדפת על פני חוסר הוודאות בהשקעות בסקטורים אחרים במדדי המניות.

מדד הנדל"ן בישראל עלה מתחילת בכ-25% לעומת עלייה של כ-7% בלבד במדד ת"א 125. בארה"ב עלה המדד בכ-20% לעומת עלייה של כ-15% במדד ה-S&P 500.

תת סקטור בתחום הנדל"ן הינו קרנות הריט, שהפכו בתקופה האחרונה למרענן הרשמי של מדדי המניות, תת סקטור שמפיק את המיטב בסביבת המאקרו שנוצרה.

רקע קצר על תחום הריט - הקרנות בתחום הוקמו בשנות ה-60 בארה"ב לצורך התאגדות משקיעים לרכישת נכסי נדל"ן על מנת ליהנות מתשואה שוטפת שמתקבלת מהנכסים. הקרן משקיעה בנכסים ומחלקת את ההכנסה בגינם כדיבידנד, בדומה למשקיע שרוכש נכס ונהנה מתשואת שכ"ד שוטפת, עם הבדל עיקרי אחד: קרנות הריט נסחרות בבורסה כמניות וערכן משתנה בהתאם לתנודתיות בשוק ההון. ההטבה העיקרית שניתנה על ידי הרגולטור על מנת לעודד הקמת קרנות ריט, הינה פטור ממס על רווחי הקרן. המס היחיד שמשולם הינו מס שמשלמים בעלי המניות בגין הדיבידנד שחולק.

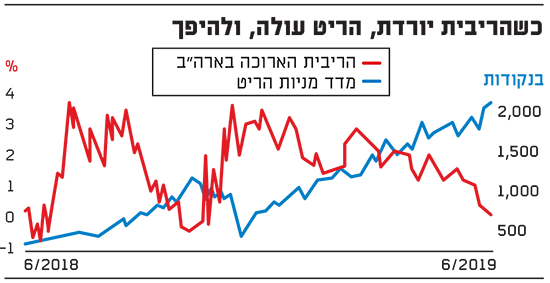

כשהריבית יורדת / אינפוגרפיק: איל יצהר, גלובס

על מנת להפוך קרן ריט לאפקטיבית, קבע הרגולטור מספר כללים שקרנות הריט חייבות לעמוד בהן על מנת להיחשב כאלה:

- השקעה של מינימום 75% מהנכסים בנדל"ן או במזומן. סעיף שמונע מהחברות פיתוי השקעה באפיקים אחרים.

- לפחות 75% מהכנסות הקרן מקורן בנדל"ן מניב, סעיף שמצמצם את כוונות הייזום והסיכון שמתלווה אליו.

- מגבלת בעלי שליטה - חמשת בעלי מניות הגדולים לא יחזיקו יחד 50% או יותר בקרן. הדבר מונע מבעל שליטה מרכזי להיות דומיננטי בתהליך קבלת ההחלטות.

- הנתון החשוב ביותר, שעליו מתבסס המודל העסקי: חלוקת 90% מההכנסה החייבת במס כדיבידנד לבעלי המניות - נתון שמבטיח תחליף לרנטה חודשית שמתקבלת מהשקעה בנכס נדל"ן.

בישראל, בה נמצא התחום בראשיתו, נסחרות ארבע קרנות ריט בלבד: ריט1 וסלע קפיטל הוותיקות, אשר יחד עם מניבים, שלושתן מתמחות בנדל"ן מסחרי ומגוריט שמתמחה בדיור.

בארץ הוסיף הרגולטור שתי מגבלות פעילות עיקריות - הראשונה קובעת שמינוף החברה יגיע למקסימום 60% והשניה שלפחות 75% מהחזקות הקרן יושקעו בישראל.

מניות חברות הריט מושפעות משלושה פרמטרים עיקריים: איכות בחירת הנכסים, שיעור ההיוון של הנכסים וכמובן סביבת המאקרו בתחום פעילותה.

איכות בחירת הנכסים משתנה בין החברות בהתאם למקצועיות מנהליה ובאה לידי ביטוי במדד תשואה להון ובתשואת דיבידנד לאורך זמן ביחס לחברות ריט בעלות תחום פעילות זהה. בישראל מיעוט החברות מקשה על הסתכלות רוחבית. בארה"ב תשואת הדיבידנד הממוצעת עבור כלל קרנות הריט הינה 4% כשלצורך ההשוואה, תשואת הדיבידנד הממוצעת בחברות S&P 500 עומדת על כ-2% בשנה.

לא רק בגלל הריבית

שיעור ההיוון של הנכסים משתנה כמובן בהתאם לריבית בתקופה נתונה. בתקופות בהן הריבית יורדת, שווי הנכסים עולה וכך רווחי ההון של החברה. כמובן שסביבת הריבית היורדת בשנים האחרונות עזרה מאוד לעליית שווי הנכסים במאזן. בגרף ניתן לראות את התנהגות מניות הריט לאורך זמן אל מול הריבית הארוכה בארה"ב שמיוצגת על ידי ההפרש בין הריבית ל-10 שנים הנסחרת לבין ריבית הפד בארה"ב. ניתן לראות שמדדי הריט נהנו מתהליך מתמשך של ירידת ריבית בשנים האחרונות. בתקופות בהן הריבית עלתה, ניתן לראות האטה בקצב העלייה ואף ירידה במדד הריט בחלקי התקופה הרלוונטיים.

אולם הסתמכות על סביבת ריבית יורדת אינה המדד היחיד. סביבת המאקרו גם היא פקטור משמעותי בצבירת הערך של קרנות הריט. הנחה סבירה היא שבמידה והמיתון העולמי יעמיק, גם בסביבת ריבית יורדת עלולות הקרנות לסבול ממיעוט שוכרים ובנוסף מחירי שכירות יורדים.

בארה"ב קיימות מאות קרנות ריט הנסחרות בבורסה במספר תחומים רב, בתי מלון, משרדים, קניונים, נדל"ן למגורים ועוד. מיעוט קרנות ריט בישראל אינו מצדיק הקמת מדד נפרד, אולם בארה"ב קיימת בנוסף לאופציית השקעה במניות קרנות ריט בודדות, השקעה במדדים אשר כוללים עשרות קרנות ריט מגוונות לא רק במספר החברות, אלא גם בתחומי העיסוק של כל חברה המוחזקת בתעודה כך שהמשקיע מקבל חשיפה רחבה ואינו תלוי בתנודתיות תחום בודד בתוך ענף קרנות הריט.

מתוך רשימה ארוכה של תעודות סל ניתן לציין כאופציית השקעה את שלושת התעודות הגדולות אשר מרכזות את מרבית נזילות המסחר היומית בארה"ב בתעודות קרנות הריט.

לאור התמונה המשתקפת של ריבית נמוכה שעשויה אף לרדת, קרנות הריט עשויות להציג עודף תשואה על פני סקטורים אחרים במדדי המניות שיסבלו מחוסר הוודאות והתנודתיות בשווקים הפיננסים. התמונה עלולה להיות דומה גם עבור קרנות הריט במצב בו המיתון העולמי מעמיק. במצב זה המשבר יגיע גם לנדל"ן, אולם סביבת הריבית הנמוכה שבתסריט מיתון עמוק תישאר נמוכה ועשויה לתת לענף הנדל"ן הגנה חלקית בתקופה של ירידות.

הכותב הוא מנהל מחלקת השקעות מוסדיים בקבוצת ההשקעות אינפיניטי. אין לראות באמור המלצה או תחליף לשיקול דעתו העצמאי של הקורא , או הזמנה לבצע רכישה או השקעות ו / או פעולות או עסקאות כלשהן

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.