700 מיליון שקל הוא שווי החברה המינימלי לפיו הבורסה לניירות ערך בת"א מבקשת לבצע את הצעת המכר של כמעט שליש ממניותיה לציבור. מדובר על מחיר הגבוה בכמעט 30% ביחס לשווי של כ-551 מיליון שקל לפיו השקיעו בבורסה ארבע קרנות השקעה זרות, המציעות כעת את המניות למכירה לציבור.

הבורסה מתכוונת למכור את המניות לציבור בישראל ובחו"ל כבר בשבועות הקרובים, וזאת למרות סכסוך חריף ומתמשך בין עובדיה לבין ההנהלה. הנפקת הבורסה, בראשותם של המנכ"ל איתי בן זאב והיו"ר אמנון נויבך, צפויה להיות ההנפקה הפיננסית הגדולה השלישית של השנה, אחרי ישראכרט ואלטשולר שחם גמל ופנסיה (שצפויה להשלים השבוע הצעת המכר שתהפוך אותה לציבורית). ככל שהדבר יקרה, מדובר בצעד האחרון במהלך שינוי מבנה הבעלות בחברה, שבעבר פעלה שלא למטרות רווח ונשלטה על ידי בנקים מקומיים, לחברה למטרות רווח, שנסחרת בבורסה תחת שליטתם של גופי השקעה זרים שאינם חברי הבורסה בעצמם.

היום בבוקר פרסמה הבורסה טיוטת תשקיף ראשונה לקראת הליך "הצעת מכר לא אחידה" שיוביל בנק ההשקעות הזר ג'פריס. הצעה לא אחידה דומה במהותה לתהליך של בניית ספר הזמנות והיא מקנה למציע שיקול דעת רחב יותר בהקצאת ניירות ערך, בהיבט של הכמות הנמכרת לכל מזמין ובהיבט של זהות המזמין. ההצעה תובטח בחיתום ביחס ל-25% מניירות הערך המוצעים לציבור.

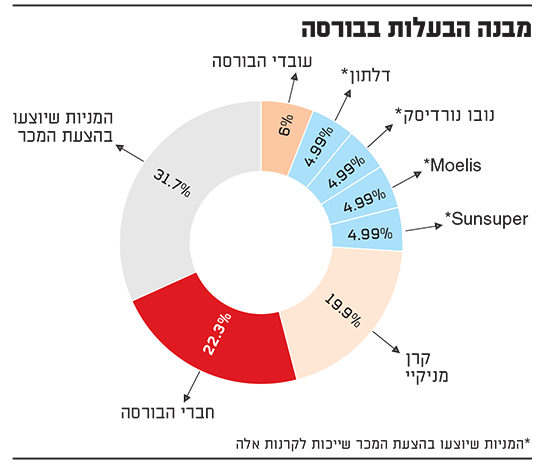

כיום מחזיקים בבורסה חמישה משקיעים זרים: קרן ההשקעות מניקיי, שמחזיקה ב-19.9% ממניות הבורסה, וגם זכאית לדירקטור אחד מטעמה, ועוד ארבע קרנות זרות, שמחזיקות כל אחת ב-4.69% במישרין, ובעוד 8.2% ממניות הבורסה שמוחזקות אצל נאמן, משה טרי. המניות שיוצעו עתה למכירה הן המניות שאצל הנאמן, בניכוי 0.3%, שיחזרו לכל אחד מארבע הקרנות הזרות, כך שלאחר ההנפקה הן יחזיקו 4.99% ממניות הבורסה כל אחת. כלומר, הצעת המכר עתה היא ל-31.6% ממניות הבורסה.

מבנה הבעלות בבורסה

7.8% הוא שיעור המניות שמנהלי הבורסה עשויים להחזיק בידיהם אם האופציות שבידיהם ימומשו. מחצית מהיקף האופציות האמורות ניתנה למנכ"ל בן זאב, כשלצדו שורה של תשעה מנהלים נוספים (חני שטרית-בך, רובי גולדנברג, שריה אורגד, יהודה ונדרולדה, מירב לשם, אורי שביט, אורלי גרינפלד, עדי ברקן ופראדין ויסצ'לב), שבהנחה של דילול מלא ומימוש מלא לאופציות יחזיקו בכ-0.25% עד 0.6%.

בתשקיף מצוין בין היתר, וביחס לחבילה של המנהלים שאינם המנכ"ל, כי "מחיר המימוש של כל אחד מכתבי האופציה המוצעים לניצעים הוא 5.75 שקל למניה" וש"על פי הבורסה עלות ההטבה הגלומה בכתבי האופציה שהוקצו כאמור, בהתבסס על השווי ההוגן במועד הענקתם, הסתכמה לסך של 4.54 מיליון שקל".

למנכ"ל בן זאב האופציות ניתנו עבור השנים 2019 עד 2023, כאשר במקרה שלו מדובר על מחיר מימוש גבוה בהרבה ממחיר המימוש שנקבע באופציות שניתנו למנהלים שכפופים לו. עלות שכרו של בן זאב עמדה אשתקד על 2.9 מיליון שקל לאחר שב-2017 עמדה על 2.5 מיליון שקל.

נציין כי כבר היום מחזיקים עובדי הבורסה, המאוגדים באמצעות הסכם קיבוצי שנחתם כבר בשנות השבעים של המאה הקודמת, בנתח של 6% מהבורסה.

255 עובדים מועסקים בבורסה נכון לסוף הרבעון הראשון השנה, לא כולל עובדי קבלנים חיצוניים או עובדים עונתיים, וזאת לעומת 254 עובדים בסוף 2018. על פניו מדובר ביציבות.

אלא שהבורסה מגיעה להנפקה הראשונית שלה מאוחר ממה שרצתה ההנהלה שלה וזאת בעקבות סכסוכים בלתי נגמרים עם ועד העובדים בחברה. למעשה, העובדה שהבורסה מגיעה עתה להנפקה לא מלמדת על כך שהבעיות עם הוועד נפתרו אלא רק על כך שההנהלה כבר לא מחכה לחברי הוועד.

לפני מספר שבועות היחסים בין ההנהלה לוועד הגיעו לרתיחה, כשההנהלה פיטרה את אחד מחברי הוועד ובמחאה התפטרו כל חברי הוועד מתפקידם. עתה, בצל היחסים המתוחים בין ההנהלה לעובדים מגלה הבורסה בטיוטת התשקיף, בין היתר, כי "ב-23 ביוני השנה הודיעה ההסתדרות, כי הואיל וב-12 ביוני השנה התפטרו חברי ועד העובדים של הבורסה, עד לקיום הליך בחירות לחברי ועד העובדים, נושאי הוועד השוטפים וכן הליכי המשא והמתן האמור, יטופלו וינוהלו על ידי ההסתדרות".

כלומר, עתיד יחסי העבודה בבורסה עבר לדיון ישיר בין הנהלת הבורסה לבין ההסתדרות. עובדי הבורסה, נזכיר, הם מהמתוגמלים במשק עם שכר חודשי ממוצע בעלות של כ-50 אלף שקל.

22 גופים חברים בבורסה לניירות ערך, גופים אלה הם אלה שמזיזים את המסחר ומאפשרים לבורסה לפעול, ולצמוח. הבורסה מפרטת כי "מתוכם 14 בנקים (לרבות בנק ישראל ושלושה בנקים שהתאגדו מחוץ לישראל הפועלים בישראל במעמד של בנק חוץ), שבעה ברוקרים ישראלים (בהם שתי חברות בת של בתי השקעות בינלאומיים), וחבר רחוק אחד". עם זאת, בבורסה מדגישים כי "לאחרונה אושרה הצטרפותם של שני גורמים בינלאומיים נוספים לבורסה כ'חבר רחוק'". אחד מהשניים הוא החתם המוביל בהנפקה, ג'פריס.

45 מיליון שקל הוא הרף העליון של העלות השנתית שנדרשת על מנת לשמר את המערכות של הבורסה, כמעין אחזקה שוטפת. למעשה, החשיבות של הבורסה, והיכולת שלה לפרוץ לתחומים חדשים ולשפר את תוצאותיה כפופים ליכולות הטכנולוגיות שלה, שהן גם היתרון והנכס העיקרי שלה.

עתה מציינת החברה כי להערכתה, "היקף ההשקעה לשימור מערכות הבורסה הקיימות והשקעות שוטפות אחרות, לרבות במסגרת יישומה של התכנית האסטרטגית, עד לשנת 2021, צפוי להסתכם בסכום של 40 מיליון שקל עד 45 מיליון שקל בכל שנה (למעט בשנת 2019, בה צפוי להסתכם הסכום האמור בכ-37 מיליון שקל)".

אפרופו מערכות אלה, הבורסה מסמנת איום והזדמנות מכיוון הטכנולוגיה המתפתחת בעולמות התשלומים, כשהיא מגלה במסגרת התשקיף כי היא "עוקבת אחר המשך ההתפתחות הטכנולוגית בתחום הבלוקצ'יין וניירות הערך הקריפטוגרפיים, תוך בחינת האפשרות והצורך באימוץ טכנולוגיה זו בפעילותה השוטפת". בבורסה לניירות ערך ציינו זאת אגב המלצות הוועדה לבחינת אסדרה של הנפקת מטבעות קריפטוגרפיים, שרשות ניירות ערך הקימה ושפורסמו מוקדם יותר השנה".

עוד היבט מעניין שמתגלה עתה מהתשקיף נוגע לכך שהבורסה רחוקה מאוד לתפיסתה ממילוי הפוטנציאל שלה, ולמעשה לא מגרדת אפילו 10% ממגבלת הפעילות שהיא יכולה לספק למשקיעים באמצעותה.

כך, בתשקיף מצוין כי "קיימת יכולת תפעול באופן מיידי (או בהיערכות קצרה) של עד 100 מיליון פקודות ליום בכל אחד מהשווקים בהם פעילה החברה. גידול מעבר לנתון המפורט לעיל, יחייב השקעה מהותית של החברה בתשתיות המסחר. ברבעון הראשון של שנת 2019 , ממוצע הפקודות היומי במערכת הרצף עומד על כ-7 מיליון פקודות ליום (וביום הפעיל ביותר בתולדות הבורסה הגיע לכדי כ-12 מיליון פקודות) ובשוק הנגזרים עומד על נתון הנמוך באופן משמעותי. בנוסף, גם אם יחול גידול מהותי בהיקפי הפעילות, קיימות דרכי פעולה חלופיות להתמודדות עם גידול כאמור בטרם תידרש השקעה נרחבת בהחלפת תשתיות (כגון, הפחתת מהירות התקשורת וכדומה)".

את ג'פריס ייצגו עוה"ד אילנית לנדסמן יוגב, ניר דש ורון בן מנחם ממשרד הרצוג פוקס נאמן.

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.