ההלוואות לסטודנטים יהיו נושא מרכזי במערכת הבחירות בארה"ב, לא רק בפריימריז של הדמוקרטים אלא גם בבחירות הכלליות. מדובר במתאבן לנושא גדול יותר שיהפוך להיות מדובר יותר ויותר בשנים הבאות - שמיטת חובות, ולא בכדי.

"הלוואות הסטודנטים", כפי שמכונה הר החוב של כמעט 1.6 טריליון דולר, הן לא רק החוב הגדול ביותר של צרכנים בארה"ב, להוציא משכנתאות - יותר מהחובות בכרטיסי אשראי, יותר מטריליון דולר, או חובות לרכב, יותר מ-1.1 טריליון דולר - אלא שהן גם רובצות ברובן על כתפי הדור הגדול ביותר והעני ביותר באמריקה, המילניאלס. אם הם ייצאו להצביע בבחירות של 2020, הם יהיו ללא ספק קבוצת הבוחרים הגדולה ביותר, שתקדים את הבייבי בומרס ואת המבוגרים.

למען האמת, היריות הראשונות בנושא נשמעו בחודש שעבר. במסגרת הפריימריז של המפלגה הדמוקרטית הציגו שני המועמדים הבולטים של האגף הליברלי של המפלגה, ברני סנדרס ואליזבט וורן, הצעות חוק אשר ימחקו לגמרי את החוב הזה או ימחקו חלקים גדולים ממנו על בסיס יכולתו של כל חייב.

ועדיין אנחנו נמצאים רק בראשיתו של המרוץ הפנימי במפלגה, שלא לדבר על הקרב המכוער הצפוי בבחירות הכלליות שיחל בספטמבר 2020.

גם הנשיא לא נותר מאחור. בהצעת התקציב לשנת 2020 (השנה הפיסקלית מתחילה באוקטובר 2019) נכללות הקלות של ממש בעול החוב, העשויות לאורך זמן להתבטא גם במחיקה רבתי של חלקים ממנו. על פי ההצעה האמורה, יוגבל ההחזר על החוב ל-12.5% מהכנסתו הפנויה של כל חייב, המחושבת לפי כ-150% מהכנסת קו העוני, ויתרת החוב הלא משולם תימחק לחלוטין לאחר 15 שנה. בהצעת החוק נכלל גם סעיף המונע את החוב המחוק מלהיחשב כהכנסה לצורכי מס.

המרוץ למחיקה הגדולה החל אפוא, והאקדח במערכה הראשונה חזקה עליו שיירה וימחק טריליונים, או לפחות יבטיח לעשות כן, עד שתסתיים המערכה האחרונה בנובמבר 2020.

הר אימתני שמוחץ דור שלם

1.6 טריליון דולר הם לא רק סתם הר של חוב, אלא זהו הר המוחץ תחתיו דור שלם ועמו את עתידה של אמריקה ואת מעמד הביניים וצאצאיו. אך מילים לחוד ומעשים לחוד. לפתרון הבעיה ולמחילה מסיבית על החוב משמעויות כלכליות וחברתיות מרחיקות לכת, והן עשויות לסכן את כל מבנה ההשכלה הגבוהה באמריקה.

הקומבינציה של השחיקה בשווי ההכנסות מעבודה לעומת הגידול בעלות הנכסים ומחיריהם, יחד עם ההתייקרות הממשית במחירו של כל דבר שהוא תוצרת מקומית - תוצאה של ייצור הכסף והחוב המסיבי - הפכו את בני דור המילניום לדור העני ביותר בתולדות אמריקה מאז מלחמת העולם השנייה.

זהו דור עני בהרבה מאשר היו דורות קודמים בשלב הזה של חייהם. בהתאמה לאינפלציה הרשמית, שכרו השנתי של בן דור המילניום הממוצע נמוך בכ-20% ממה שהיה שכרו של בן דור הבייבי בומרס הממוצע באותו גיל, כך על פי מחקר של סמרט אסטס, חברה טכנולוגית-פיננסית העוסקת בייעוץ ואספקת כלים פיננסיים אונליין.

זאת בשעה שמחירי השכירות, הבתים ושכר הלימוד - כולם התייקרו באופן משמעותי יותר מאשר עליית המדד הרשמי, לעתים אף ביותר מכפליים. אין פלא אפוא כי העושר של הקבוצה הזו הצטמק משמעותית יחסית לעושרם של קודמיהם כשהיו בגיל הזה.

על פי מחקר של דלויט שפורסם ב"וושינגטון פוסט" במאי 2019, מדובר על התכווצות של 34% בעשרים השנים האחרונות לבדן. על פי מחקר של מכון ברוקינגס שפורסם לא מכבר, קבוצת האוכלוסייה שבין גיל 20 ל-35 הייתה ב-2016 עשירה בכ-25% פחות מאשר אותה קבוצת גיל עשר שנים קודם לכן.

אך העול הגדול מכול היושב על כתפי המילניאלס הוא הלוואות הסטודנטים.

מחירי שיא

אי אפשר בלי עזרה קבועה מההורים

בשנת 2018 סיים סטודנט לתואר ראשון עם חוב ממוצע של כ-34 אלף דולר. עד כדי כך מעיק החוב, שבסקר שערכו "ביזנס אינסיידר" ו"מורנינג קונסאלט" יותר ממחצית הנשאלים סברו כי "ההשכלה בקולג' לא הייתה שווה את החוב שצברו". אין פלא שבסקר שערכו במריל לינץ' וולת' מנג'מנט, 60% מהנשאלים הגדירו הצלחה פיננסית בחיים כ"שחרור מחוב". על פי אותו סקר, 37% מהמילניאלס קיבלו עזרה כספית מהוריהם על בסיס חודשי, ו-59% קיבלו עזרה כזו כמה פעמים בשנה. רבים השתמשו בכספים כאלו לצרכים בסיסיים ביותר, כמו שכירות, מכולת ודלק.

בסך הכול לכמחצית מבני דור המילניום יש חובות להלוואות סטודנטים, ואלו לא נמחקים אפילו בהליך של פשיטת רגל. 44 מיליון חייבים של הלוואות סטודנטים יש באמריקה, כ-1.3 מיליון מהם חייבים בין 100 ל-150 אלף דולר. רובם ככולם של החייבים הם בני דור המילניום, אך הם לא לבד. כ-2.8 מיליון אנשים באמריקה מעל גיל 60 חייבים גם הם הלוואות כאלו, מזכרת מימים טובים יותר או מזכרת נצח מאחד מצאצאיהם. מספר זה גדל פי ארבעה מאז 2005, עת עמד על 700 אלף.

כל אחד מאלו חייב בממוצע כ-23,500 דולר, וכ-40% מהם היו בשלבים שונים של פיגור בתשלום החוב. אין פלא אפוא כי בשנת 2015 כ-173 אלף ממקבלי קצבת ביטוח לאומי נאלצו להתמודד עם עיקול של חלק מקצבתם בגין החוב ל"הלוואות סטודנטים", מתוכם 67,300 החיים מתחת לקו העוני.

סך החוב גדל במיוחד בעשור האחרון. על פי נתוני הפדרל ריזרב, בשנת 2018 כמעט שבעה מיליון אמריקאים מעל גיל 50 היו חייבים 260 מיליארד דולר ל"הלוואות סטודנטים" (כ-17% מסך החוב), גידול של פי שבעה מ-36 מיליארד דולר ב-2004.

שכר הלימוד מרקיע שחקים

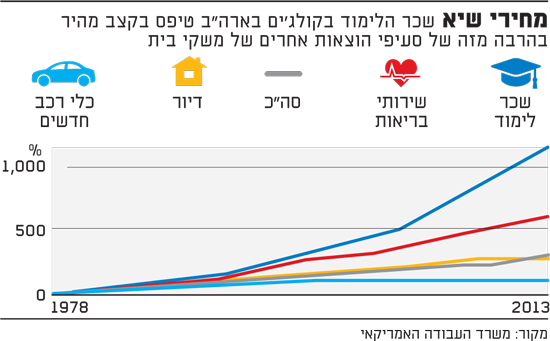

לגידול העצום בחוב המתואר ולממדיו המפלצתיים כמעט, אחראי הגידול הדרמטי בשכר הלימוד בשלושת העשורים האחרונים. זה גדל לאחר התאמה לאינפלציה בין פי שניים לפי שלושה מאז מחצית שנות השמונים של המאה שעברה, כך על פי מחקר עדכני (ראו תרשים). שכר הלימוד בלבד, ללא מגורים, אוכל וספרי לימוד, עמד בממוצע על כ-10,000 דולר לשנה במוסדות הציבוריים ועל כ-35 אלף דולר במוסדות הפרטיים. במוסדות ציבוריים רבים בצירוף כל ההוצאות הסכום עמד על יותר מ-30 אלף דולר לשנה.

כך למשל האתר הרשמי של האוניברסיטאות של קליפורניה, הכוללות מוסדות כמו UCLA, ברקלי, סן דייגו ואחרות, מעריך כי "עלויות התואר הראשון לתושבי קליפורניה לשנת 2018/19 יהיו כדלקמן: שכר לימוד (לשנה) - 13,900 דולר, ספרים - 1,200 דולר, ביטוח רפואי - 2,400 דולר, מגורים ואוכל - 12,400 דולר, ובסך הכול בין 32 ל-35 אלף דולר לשנה".

לתלמידים שאינם תושבי קליפורניה הסכום הזה מטפס לכ-62 אלף דולר לשנה. באוניברסיטאות הפרטיות, סטנפורד למשל, הסכום יגיע, בצירוף כל ההוצאות, עד כמעט 70 אלף דולר לשנה לתלמידי תואר ראשון. הואיל ובתקופה הנדונה שכר משק הבית החציוני באמריקה כמעט לא השתנה מתואם למדד, ברור מול איזו שוקת שבורה מוצאים את עצמם סטודנטים ממעמד הביניים.

החובות הצרכניים הגדולים

התוכנית הממשלתית הלכה והתנפחה

מה גרם לזינוק הזה בשכר הלימוד? עד תחילת שנות השישים של המאה הקודמת המוסד "הלוואות סטודנטים" כמו שאנחנו מכירים אותו היום, לא היה קיים כלל. תחילתו בתום מלחמת העולם השנייה. חוק רחב ממדים שביקש לטפל באוכלוסייה הגדולה של החיילים המשוחררים הניח את היסודות למדיניות שמטרתה הייתה להכפיל את כמות בוגרי הקולג' עד 1960. הדרך להגיע ליעד הזה הייתה באמצעות מענקים והלוואות ממשלתיות.

כמו כל תוכנית ממשלתית טובה, גם זו החלה בצעדים קטנים ומדודים של הלוואות מסובסדות לקבוצות קטנות וספציפיות, בעיקר נזקקות. אך ב-1992 זרזיף הכסף הפדרלי שינה את פניו, ותיקון לחוק איפשר לממשלה להלוות כספים למטרת לימודים בקולג' כמעט לכל דורש. שנה אחר כך תוקן החוק שוב כדי לאפשר לממשלה להעניק את ההלוואות ישירות, קרי על ידי הממשלה הפדרלית ולא רק כערבות לצד המלווה בפועל.

הזרזיף הפך לאשד, ועימו עוד ועוד גופים ותקנות שונות: הזכות לעקל את כספי הביטוח הלאומי בגין חוב סטודנטים (1996), קביעת הריבית בחוק, מחילת חובות בתמורה לעבודה ארוכת שנים בשירות הציבורי, קביעה כי גם פשיטת רגל אינה מוחקת חובות סטודנטים (1998), הטבת ריבית לחיילים משוחררים (2003), הרחבת תוכנית ההלוואות גם לתארים מתקדמים (2005), הוספת מצב ההלוואה לסוכנויות דירוג האשראי (2008), תוכנית פדרלית למחילת חובות (2010), ועוד.

נוכח אשד המזומנים שהופנו לשירותי חינוך אוניברסיטאיים, יותר מ-1.4 טריליון דולר בתוך 20 שנה, הגיב מחיר המוצר - שכר הלימוד, בהתאם. פתאום היו במערכת מאות מיליארדי דולרים חדשים ש"רדפו" אחר כמות כמעט קבועה של מוצר. אחרי הכול, לא בונים מערכת השכלה גבוהה רחבת היקף בתוך 20 שנה. שכר הלימוד החל להרקיע שחקים ועמו דרישה לעוד הלוואות, שמצדן דחפו את המחיר שוב למעלה וחוזר חלילה בסחרחורת מוות שסחפה איתה את בני דור המילניום ואת משפחותיהם.

ב-2010 עקפו הלוואות הסטודנטים את החובות בכרטיסי אשראי, ושנתיים מאוחר יותר קו סמלי של טריליון דולר של הלוואות סטודנטים נחצה. ב-2018 גם קו 1.5 טריליון הדולר חוב הפך להיסטוריה.

הסטודנטים הפכו למרכז רווח

החוב הזה, שכמעט כולו הוא לממשלה הפדרלית, נושא ריבית של 6%-8% לשנה, וזאת שעה שהממשלה הפדרלית משלמת עבור הלוואותיה שלה פחות מרבע מהשיעור הזה, כ-2%. אם כן, הסטודנטים לא רק נקברו בערימת חוב אשר אפילו פשיטת רגל אינה יכולה לחלצם ממנה, אלא הם הפכו גם ל"מרכז רווח" לממשלה הפדרלית, תחת שלטון רפובליקאי ודמוקרטי כאחד.

עם הגידול ב"משאבים" הזמינים לסטודנטים, המדינות, שבעבר היו מממנות מרכזיות של עלויות האוניברסיטאות, החלו לצמצם את השתתפותן. כך למשל בקליפורניה, אם בשנת 1970 נהנתה מערכת ההשכלה הגבוהה השייכת למדינה מ-14% מתקציב המדינה, היום ירד השיעור הזה כמעט בשני שלישים, ל-5.2%.

הזמינות של האשראי גם הרחיבה את השימוש בו למקצועות שבהם יכולת ההשתכרות וההחזר בעייתית ביותר, והאוניברסיטאות שמחו לפתוח עוד ועוד אפשרויות בתחומים כאלו.

כשהאוניברסיטאות גילו את וול סטריט

הגידול העצום בזמינות של כסף-חוב לאוניברסיטאות יצר גאות בפתיחתן של אוניברסיטאות כעסקים לכל דבר, קרי למטרות רווח. בהתאם לנתוני משרד החינוך האמריקאי, בין 1990 ל-2010 גדל מספר הקולג'ים למטרות רווח ב-600%, וכשני מיליון סטודנטים, כ-14% מהסך הכול, למדו בהם.

שעה שהרווחים גדלו, פגשו חברות המנהלות קולג'ים כאלו את וול סטריט והן החלו להנפיק את מניותיהן לציבור. כחברות בוול סטריט הן החלו לחקות את ההתנהגויות הוול סטריטיות, כמו רכישות חוזרות של מניות (BuyBack), מיזוגים ורכישות, והכול כדי להבטיח גידול מתמיד בהכנסות ואת מחיר המניה.

עד 2005 היו יותר משמונה חברות ציבוריות שעסקיהן היו אוניברסיטאות פרטיות, מאות קמפוסים ומיליוני סטודנטים.

כדי להבטיח את המשך הצמיחה, טקטיקות שונות ומשונות ננקטו כדי למשוך סטודנטים, כולל מצגי שווא ומעשי מרמה בכל הנוגע לערך ההשכלה במוסדות אלו מחד, וביטול כל רף ממשי לקבלה מאידך. בהתאם היו גם רמת הלימודים, כמות ואיכות הסגל האקדמי, והצלחת הבוגרים במציאת תעסוקה בהמשך.

כמעט 75% מהכנסות בתי הספר האלו באו ממפעל הלוואות הסטודנטים הפדרלי. תקציבי הפרסום שלהם היו אינטנסיביים, פי עשרה משל מוסדות ההשכלה שלא למטרת רווח.

החגיגה הזו הגיעה לסיומה ב-2014, כשחקירות פדרליות נגד רוב בתי הספר האלו חשפו פרקטיקות בלתי כשרות בגיוס סטודנטים ובניהול בתי הספר. החברה הגדולה בתחום קרסה, ומניותיה נמחקו ב-2014 כאשר משרד החינוך האמריקאי אסר על השתתפותה בתוכניות ההלוואות לסטודנטים בגין מעשים שונים של מרמה והטעיה של הסטודנטים ושל הממשלה גם יחד.

עם הניתוק ממעיין הלוואות הסטודנטים החגיגה ברוב האוניברסיטאות למטרות רווח הגיעה לסיומה, אך זו שבבתי הספר הפרטיים והציבוריים המגדירים את עצמם מלכ"רים, למרות שהם יותר קרנות גידור שבבעלותן מיליארדי דולרים שקמפוס סטודנטים לצידם, עדיין בעיצומה.

לעשר האוניברסיטאות ללא מטרות רווח העשירות בארה"ב יש קרן השקעות שבה יותר מעשרה מיליארד דולר כל אחת, ולמאה אוניברסיטאות יש לפחות מיליארד דולר בקרן כזו. לא זו אף זו, האוניברסיטאות העשירות ביותר גם נהנות ממיליארדי דולרים של סובסידיות ממשלתיות, לרבות פטורים ממס בהיקפים של עשרות מיליארדים לתורמיהם.

הכותב הוא עורך דין בהשכלתו העוסק ומעורב בטכנולוגיה. מנהל קרן להשקעות במטבעות קריפטוגרפיים, ומתגורר בעמק הסיליקון זה 22 שנה. מחבר הספר "A Brief History of Money" ומקליט הפודקסט KanAmerica.Com