יש דברים בחיים שאחרי שמתרגלים אליהם, קשה לחשוב איך הצלחנו לחיות בלעדיהם בעבר. לחלק מהאנשים זה מכשיר הטלפון הנייד שהולך עימם לכל מקום - אפשרות שלפני כמה עשורים הייתה שמורה לאנשים אמידים בלבד. לאחרים, זה האינטרנט, והאפשרות להיות מחובר בכל מקום כדי לבדוק מה קורה עם החברים שלנו, איך מגיעים ממקום למקום, או סתם לקרוא על נושא שמעניין אותנו.

בתחום ההשקעות בישראל, שנת 2000 תיחשב לעד כנקודת מפנה היסטורית. לפני 20 שנה הושק בישראל מכשיר השקעה חדשני בשם "תעודת סל". בשנים הראשונות הונפקו רק תעודות על מדדי המניות המקומיים, אבל בחלוף השנים, נוספו גם מוצרי מדד על איגרות חוב בישראל ועל מדדים בינלאומיים.

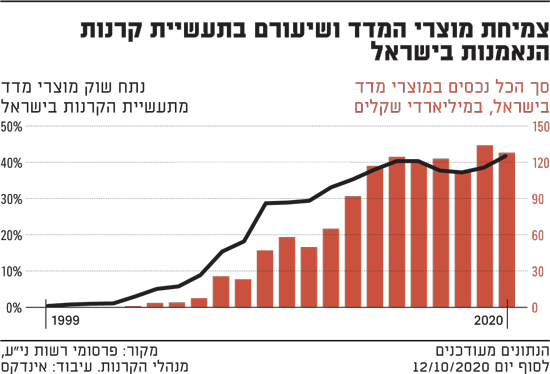

את ההמשך של סיפור ההצלחה כולנו מכירים כיום. נכון להיום, מנוהלים כ-120 מיליארד שקל של הציבור הישראלי במוצרי מדד - חלקם קרנות סל (גלגולן של תעודות הסל) וקרנות מחקות - מוצר שהתחיל לתפוס תאוצה ב-2008.

צמיחת-מוצרי-המדד-ושיעורם-בתעשיית-קרנות-הנאמנות-בישראל

נתון חשוב לא פחות מסך הנכסים שנצברו, הוא היקף המסחר בקרנות סל - שתפח והלך עם השנים, ועומד כיום על שליש ממחזור המסחר היומי בבורסת תל אביב, הן בשוק המניות והן בשוק האג"ח.

מעבר למספרים המרשימים שמציגה תעשיית מוצרי המדד בארץ, השקת מכשיר זה בישראל הביאה לשינוי בתפיסה של המשקיעים המקומיים - פרטיים ומוסדיים כאחד. במקום לרכז את עיקר המאמצים בהשגת תשואה בשוק ההון דרך אנליזה של ניירות ערך בודדים, מניות או אג"ח, התחילו יועצי ומנהלי ההשקעות לשים את עיקר הדגש על הקצאת הנכסים (Asset Allocation) בתיק על חשבון הבחירה הסלקטיבית של נכס פרטני. בסופו של דבר, ההחלטה איך לחלק את הכסף בין אפיקי ההשקעה השונים מהותית יותר לתיק ההשקעות מאשר ההחלטה איפה להשקיע ברמת נייר ערך כזה או אחר.

ישראל הצטרפה לאירופה בזמן

לא פעם נשמעת טענה שישראל מפגרת אחרי העולם המערבי בתהליכים פיננסיים. בחלק מהמקרים זה נכון, אבל בנוגע להשקעות פסיביות, דווקא לא.

אומנם המשקיעים בארה"ב נחשפו לשיטת השקעה זו כבר ב-1975, עת השיק ג'ון בוגל, מייסד ונגארד, קרן נאמנות בשם First Index Investment Trust, שהייתה לקרן האינדקס הראשונה בהיסטוריה. ואולם, בהשוואה לשוק ההון האירופי, ישראל הצטרפה למהפכה באיחור של חודש בלבד.

בחודש שעבר ציינו המשקיעים באירופה 15 שנה להשקת קרן הסל הראשונה ביבשת. באפריל 2000 הושקו בזו אחר זו ETFs בבורסות של פרנקפורט ולונדון. תחילה הונפקו שתי קרנות סל מבית STOXX על מדדי אירופה, ולאחר מכן על מדד פוטסי (FTSE 100) הבריטי. בשלושת המקרים הייתה זו iShares, מובילת תעשיית קרנות הסל העולמית עד ימינו, שהנפיקה את מכשירי ההשקעה.

בדומה לישראל, גם באירופה תפס המכשיר הפסיבי את תשומת לב המשקיעים, שהתחילו לגלות יותר ויותר עניין בעולם המדדים - וכמובן, גם להזרים לתעשייה החדשה כספים רבים. נכון להיום, קרנות הסל באירופה מנהלות סכום שיא של כחצי טריליון דולר בכ-1,900 מוצרי מדד - והיד בהחלט עוד נטויה.

כשמשווים בין היקף הנכסים הכללי המנוהל בשוק האמריקאי (23 טריליון אירו) למקבילו האירופי (19 טריליון אירו), אפשר לראות את פוטנציאל הצמיחה הגבוה של תעשיית המדדים באירופה. בעוד שבארה"ב היחס בין היקף הנכסים המנוהלים במוצרי מדד לכלל הנכסים עומד על כ-8%, באירופה נתון זה עומד על פחות מ-2%.

אגב, בפרמטר זה ישראל נמצאת בעמדה מעניינת; מתוך תיק נכסי הציבור, שעמד בסוף מרץ על 3.3 טריליון שקל, נוהלו פה 131 מיליארד שקל במוצרי מדד (יחס של 4%). אז בניגוד לכדורגל, בהשקעות פסיביות אנחנו לוקחים את אירופה בהליכה.

לוותר על המקום הראשון בהשקעות

המספרים שמלווים את צמיחת מוצרי המדד בישראל ובעולם מרשימים, אבל הסיפור האמיתי הוא הטרנספורמציה שעברו המשקיעים. המעבר להשקעה מדדית מכריח אותנו להשאיר את האגו מאחור - לוותר מראש על החלום לעמוד בראש טבלת המשקיעים - לטובת הסתפקות בהשגת תשואות השוק.

מנגד, אותו ויתור על הניסיון לאתר את ניירות הערך "הטובים" ביותר להשקעה מאפשר לנו להסיט את עיקר המאמצים להשגת המטרה החשובה ביותר בעולם הפיננסי - בניית תיק השקעות מותאם סיכון, שמורכב ממגוון רחב של נכסים בעלי מתאם נמוך זה לזה.

לשם כך, אין ספק שהיה שווה לחכות 2,000 שנה למכשיר השקעה זה. מעניין שדווקא שנה שלקראתה היו חששות לעתיד האנושות ("באג 2000"), התגלתה בדיעבד כאחת השנים המשמעותיות בחדשנות פיננסית בישראל ובעולם.

הכותב הוא מייסד ומנכ"ל אינדקס מחקר ופיתוח מדדים בע"מ, המתמחה במחקר ופיתוח, חישוב ועריכת מדדי ניירות ערך למגוון צורכי השקעה. אין באמור ייעוץ/שיווק השקעות המתחשב בנתונים ובצרכים האישיים של כל אדם, ו/או תחליף לשיקול דעתו של הקורא, ואין באמור משום עצה ו/או המלצה לרכישה או למכירת ני"ע או מוצר פיננסי כלשהו

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.