לפני כ-150 שנה, היה זה הקנצלר הגרמני הראשון של גרמניה המאוחדת, אוטו פון ביסמרק, שקבע לראשונה בעולם כי גיל הפרישה ותחילת קבלת פנסיה יהיה 65. תוחלת החיים עמדה אז על 49 שנים. לשם השוואה, כיום בישראל גיל הפרישה לנשים ותחילת קבלת הפנסיה הוא 62, ולגברים 67. זאת, כאשר תוחלת החיים של נשים בישראל היא כ-84 שנים ושל גברים כ-80 שנים.

בדיקה שנערכה לפני כמה שנים, הראתה כי ל-24% מהגברים ול-32% מהנשים בישראל אין כלל חיסכון פנסיוני. באופן טבעי, זו בעייתם של גברים ונשים בני המעמד הסוציו-אקונומי הנמוך, אבל גם, מן הסתם, של עצמאיים שלא דאגו לכך או לא יכלו לדאוג לכך בעוד מועד.

בעיה נוספת היא שגם לרבים ולרבות שיש להם פנסיה, היא לא תהיה ברמה שתבטיח להם רמת חיים סבירה שמתקרבת בכלל לרמה שהם הורגלו לה בשנות עבודתם, וכאשר מדובר בנשים, הבעיה אקוטית במיוחד.

המונח "יחס התחלופה" מבטא את הירידה הזו ברמת החיים בעת היציאה לפנסיה. יחס התחלופה משמעותו מהו גובה ההכנסה הפנסיונית לעומת גובה השכר במונחי נטו. בישראל, יחס התחלופה הממוצע עומד, לפי דוח שנתי של OECD, על שיעור של כ-58%, לעומת כ-80% בהולנד, למשל, אבל הוא טוב יותר מאשר בגרמניה (52%), בארה"ב (49%), ביפן (37%) ובבריטניה (28%).

המשמעות היא שעובד ישראלי, שקיבל שכר נטו של 10,000 שקל בחודש, יצטרך להסתפק בעת פרישה לפנסיה ב-5,800 שקל בלבד. מובן שאלה הם נתונים כלליים, ממוצעים, ויש הבדל בנושא זה בין גברים לנשים, בין גברים או נשים שמשתכרים מעל לממוצע לכאלה שמשתכרים פחות מהממוצע, ועוד.

אין הסכמה על דרך הפתרון

נושא הפנסיה מעורר שורה של שאלות עקרוניות ומעשיות, כמו למשל, עד כמה המדינה אחראית לדאוג לפנסיה של כל אחד מאזרחיה, ועד כמה זו אחריות האזרח לדאוג לעצמו? מה תפקידו של המעסיק בהקשר הזה? האם הצעירים כיום צריכים לדאוג גם לפנסיה של המבוגרים ולסבסד אותה? מה עדיף: גיל פרישה קבוע ומחייב או גיל פרישה גמיש ולא מחייב הנתון להחלטת העובד? האם גיל הפרישה צריך להיות זהה לגברים ולנשים? מהו המחיר האישי שמשלם פורש לפנסיה כאשר הוא נמצא לעתים בשיא כוחו? ומהו המחיר שמשלם המשק במונחים של אובדן תפוקה, כשאנשים עתירי ניסיון ועדיין עם יכולת לתרום, פורשים קודם זמנם?

באופן מעשי, הרבה פנסיונרים ממשיכים לעבוד גם אחרי גיל הפנסיה הרשמי. גיל הפרישה הממוצע בישראל עומד בפועל על 70 לגברים ו-65.6 לנשים - כלומר, כ-3 שנים אחרי מועד הפנסיה הרשמי. מבחינה זו, ישראל מצויה במקום השביעי בעולם. לשם השוואה, במדינות ה-OECD הנתון בפועל לגבי גברים הוא 64.3, ולגבי נשים 63.4 - נמוך מאשר בישראל.

מעבר לשאלות העקרוניות, הרי שבעניין אחד, מעשי מאוד, יש הסכמה גורפת: יש בעיה חמורה, והיא דורשת פתרון. לגבי הפתרון - מהותו, הדרך לביצועו ולוח הזמנים לביצועו - אין הסכמה.

הבעיה המרכזית היא העלייה המואצת בתוחלת החיים בכל העולם, כאשר בישראל היא אחת הגבוהות בעולם. זו בעיה טובה, כפי שנהוג לומר, אלא שהתהליך החיובי הזה מתרחש בלי שמתרחש תהליך מקביל של עלייה במספר שנות העבודה. המשמעות של כך היא פשוטה, ברורה וגם מכאיבה: באותו מספר שנים של עבודה אנחנו אמורים לחסוך עבור קיום ברמה סבירה להרבה יותר שנים מאשר בעבר.

הבעיה השנייה היא שאנחנו כיום פועלים בסביבת ריבית נמוכה מאוד, ומכך נגזר הקושי של אפיקי ההשקעה לטווח ארוך המיועדים לפנסיה להשיג תשואה גבוהה לאורך זמן - מה שאומר פנסיה קטנה יותר בעתיד לחוסכים. אמנם, העשור הראשון של ריביות נמוכות, 2019-2009, היטיב עם החוסכים תודות לתשואות גבוהות מאוד שהשיגו קרנות הפנסיה, אבל אף אחד לא מבטיח שכך יהיה בהמשך. ויש להביא בחשבון גם שנים של תשואות שליליות.

בכל מקרה, התשואה הנוכחית לפדיון של איגרות החוב הממשלתיות בישראל הן כה נמוכות, שאינן מבטיחות אפילו את השגת האינפלציה, ואג"ח ממשלתיות, כדאי לזכור, הן חלק מהותי בתיק ההשקעות של החיסכון לטווח ארוך.

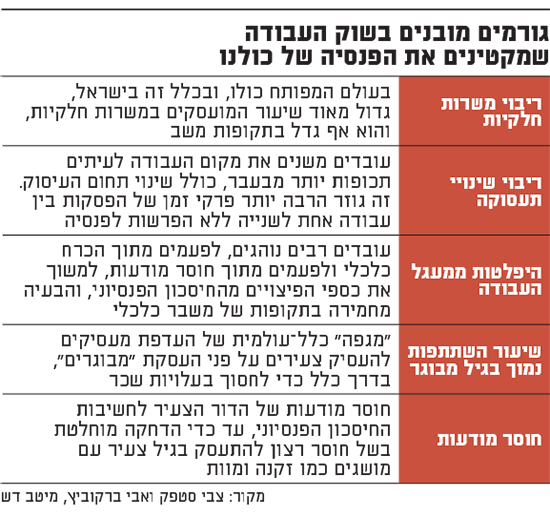

אלה הן שתי בעיות כבדות משקל, אבל הן לא היחידות. יש סיבות נוספות שמחמירות את המצב, ובהן - עצמאים, בעיקר בתחילת דרכם, אבל לא רק, שלא מסוגלים להפריש מהכנסתם; ריבוי משרות חלקיות, ריבוי של מקומות עבודה זמניים, ריבוי של שינויים במקום העבודה; היפלטות ממעגל העבודה - כלומר, אבטלה בשנים מסוימות; שיעור השתתפות נמוך במעגל העבודה בגיל מבוגר בשל העדפת המעסיקים להעסיק צעירים; וחוסר מודעות טבעית, אבל הרסנית, אצל צעירים למה שצפוי להם בעוד 40 שנה.

מה מחמיר את הבעיה בישראל?

כל זה נכון, הן לגברים והן לנשים, הן בישראל והן בעולם. אבל בישראל יש שתי תופעות שמחמירות את הבעיה בהשוואה לעולם. תוחלת החיים בישראל היא מהגבוהות בעולם, כך שנדרשות יותר שנות עבודה כדי לחסוך לטובת יותר שנות פרישה, והפער בשנים בין גיל הפרישה לגברים לבין תוחלת החיים שלהם עומד על 13 שנים, ואצל הנשים על 22 שנים.

יתרה מכך, בפועל, מספר שנות העבודה נמוך יותר בשל העובדה שאנשים צעירים נכנסים למעגל העבודה בגיל מאוחר יותר מאשר בהרבה מדינות אחרות בגלל השירות הצבאי (והטיול לחו"ל שאחריו), כך שהם עובדים פחות שנים. ואשר למי שכבר כיום מצוי בפנסיה, או קרוב לכך, יש בישראל את התופעה, שלא קיימת בהרבה מדינות, של סיוע של ההורים לדור הצעיר (בנים, נכדים) לרכוש דירה. זו אמנם תרבות חיובית של נתינה, אבל היא גורעת מרמת החיים של דור ההורים, גם אם לא בכל מקרה.

למרות הבעיות של מערכות הפנסיה בעולם בכלל, ישראל מצויה במקום טוב, יחסית כמובן. המשקל של מכשירי החיסכון לטווח ארוך מכלל הנכסים הפיננסיים של הציבור נמצא בעלייה מתמדת. לפני 20 שנה, המשקל הזה עמד על 31.7%. 10 שנים אחר כך, ב-2010 הוא הגיע ל-34.9%; וכיום, 2020, הוא מגיע ל-45.8%. סביר להניח שבתוך שנים ספורות הוא יגיע לחצי מסך הנכסים הפיננסיים של הציבור.

זה לא מקרי. המדינה, במדיניות מושכלת, נתנה עידוד מסיבי למכשירי החיסכון הפנסיוני למיניהם. זה מתבטא בזיכויי מס ובניכויי מס בעת הפקדת כספים בהם, זה מתבטא בכך שהמכשירים האלה (כלומר, המשקיעים בהם) פטורים ממס על ריביות ודיבידנדים שמתקבלים, פטורים ממס רווחי הון, וגם בעת משיכת הכספים הם פטורים בידי מקבלי הפנסיה, כל עוד הם הפקידו סכומים שמוכרים לעניין זה ושהם לא משכו אותם לפני המועד המותר.

נוסף על כך, המדינה הרחיבה את חובת ההפקדה - למשל, פנסיית חובה לעצמאים; הגדילה את שיעורי ההפרשה על שכר המועסקים; הגדילה את מגוון המכשירים הרלוונטיים לפנסיה דוגמת קופת גמל להשקעה; העניקה ומעניקה איגרות חוב מיועדות עם תשואה גבוהה לקרנות הפנסיה החדשות בשיעור של עד 30% מנכסיהן ושל 60% לקרנות של פנסיונרים שהתחילו לשלם קצבאות - סוג של סבסוד גדול מאוד.

לכן, זה לא מקרה שבאחרונה פורסם דוח השוואתי של מערכות הפנסיה בעולם ב-40 מדינות, שנערך על ידי חברת Mercer, ובו ישראל מככבת במקום השלישי מבחינת יעילות המערכת אחרי הולנד ודנמרק, ומקדימה את קנדה ומדינות סקנדינביה, וגם מדינות כמו מקסיקו, פיליפינים, טורקיה, ארגנטינה ותאילנד, שנמצאות בתחתית הרשימה, ואף ניצבת מעל לארה"ב שבמקום ה-18 ויפן שבמקום ה-32.

הציון שנתן המחקר לכל אחת מהמדינות, התבסס על 50 שאלות שבאו לבדוק שלושה פרמטרים מרכזיים: נאותות (משקל 40%) - היתרונות שהחוסך לפנסיה מקבל; קיימות (משקל 35%) - האם המערכת מסוגלת להמשיך ולשמר את היתרונות האלה; ואמינות המערכת (משקל 25%).

הכותבים הם צבי סטפק, מבעלי בית ההשקעות מיטב דש, ואבי ברקוביץ, משנה למנהל השקעות ראשי גמל ופנסיה במיטב דש. אין לראות בטור המלצה או תחליף לשיקול דעתו העצמאי של הקורא, או הזמנה לבצע רכישה או השקעות ו/או פעולות או עסקאות כלשהן. במידע עלולות ליפול טעויות ועשויים לחול שינויי שוק

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.