שלוש חברות טכנולוגיה ישראליות, ועוד אחת שהוקמה ומנוהלת על-ידי ישראלים, מוזגו בסוף חודש יוני לחברות SPAC בוול סטריט - ועד כה הן מניבות למשקיעיהן תשואות מאכזבות למדי, בלשון המעטה.

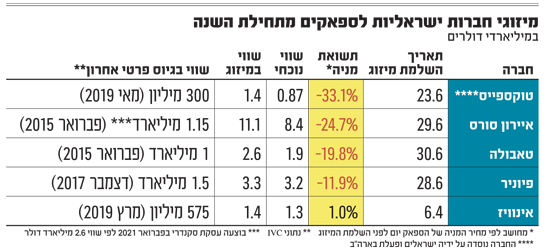

מדובר בעיקר על המיזוג של חברת איירון סורס , שמספקת פלטפורמה למפתחי משחקים ואפליקציות, והפכה לחברה ציבורית לפי שווי של 11.1 מיליארד דולר ומנייתה איבדה מאז תחילת המסחר בה כרבע ממחירה; טאבולה , המספקת המלצות תוכן לגולשים באינטרנט ונחלשה מאז בכ-20%; וחברת הפינטק פיוניר שאיבדה כ-12% מערכה. במקביל, מנייתה של חברת טוקספייס , המספקת טיפולים נפשיים וירטואליים, צנחה ב-33% מאז שהחלה להיסחר לאחר שהשלימה את המיזוג ל-SPAC.

חברות SPAC הן חברות שמגייסות כסף בבורסה מבלי שיש להן פעילות, במטרה למזג פעילות קיימת תוך פרק זמן מוגבל. גיוסים של חברות SPAC היו בין הטרנדים הבולטים ביותר בוול סטריט בין אמצע השנה שעברה לסוף הרבעון הראשון השנה, ובהתאם גם מיזוגים רבים בוצעו בתחילת השנה - חלקם כבר הושלמו וחלקם עדיין בתהליך.

האם העובדה שהחברות הפכו לציבוריות באמצעות מיזוג ל-SPAC ולא בהנפקה רגילה (IPO) הצמידה להן תג שווי נדיב מדי, ומשפיעה על התשואות המאכזבות כעת? "לדעתי אין קשר", אומר עדי מימרן, שותף ב-Fundem Capital העוסקת במיזוגים של חברות ישראליות ל-SPAC. "בכל אחת מהמניות יש סיבות לירידות. אפשר להבין שברגע שהחברה הופכת לציבורית, היא נמדדת לפי הקריטריונים הרגילים והמוכרים, ומחיר המניה שלה תלוי בהרבה דברים. הירידות האלה לא מעידות בהכרח על המכשיר הפיננסי".

"איירון סורס מוזגה בשווי גבוה מאוד המשקף מכפיל של כ-48"

איירון סורס נוסדה בשנת 2010 על ידי תומר בר זאב (המנכ"ל) והאחים רועי, אייל ואיתי מילרד. מיזוג החברה ל-Thoma Bravo Advantage בוצע במסגרת עסקה שכללה גם הזרמת הון של 2.3 מיליארד דולר לחברה, מתוכם 1.3 מיליארד דולר במסגרת הנפקה פרטית שנלווית למיזוג (PIPE). מתוך הסכום, 1.5 מיליארד דולר יועדו לבעלי המניות הקיימים ועובדים בחברה שהחליטו למכור מניות (פרו ראטה), והיתר, סכום של 800 מיליון דולר, נועד לקופת החברה.

בנוגע לצניחה במניית איירון סורס, מציין מימרן כי "ישנן דעות שהמיזוג שלה ל-SPAC בוצע בשווי גבוה מאוד המשקף מכפיל של כ-48 על המחזור. מתוך החברות הישראליות, היחידה לדעתי שעוברת אותה היא היפו (שמתמזגת לספאק בעסקה שעדיין לא הושלמה, ש.ח.ו). הממוצע של הנפקות בנאסד"ק הוא מכפיל של כ-30".

טאבולה הוקמה ומנוהלת על-ידי אדם סינגולדה. החברה מוזגה לחברת ה-SPAC הישראלית ION Acquisition Corp שמובילים יונתן קולבר וגלעד שני. לאחר הדיווח על המיזוג התראיין סינגולדה לגלובס ואמר כי "בעתיד נמליץ על הכול: מוצרים, משחקים, אפליקציות לטלפון, ונצא מחוץ לדפדפן - נהיה במכוניות, בטלוויזיה, בכל מכשיר. אנשים צריכים שמישהו ימליץ להם על משהו שהם עשויים לאהוב, הרי בחיים לא יהיה לנו זמן לקרוא את כל הספרים שנרצה או לראות את כל הסדרות שנרצה. לטאבולה יש הזדמנות לעזור לך לגלות מלא דברים שלא ידעת שקיימים".

לדברי מימרן, הירידה במניית טאבולה נובעת מהתמחור הצפוי של הנפקת החברה המתחרה אאוטבריין; בשבוע שעבר הגישה אאוטבריין תשקיף לקראת הנפקה (IPO) לפי שווי של כ-1.4 מיליארד דולר, נמוך מהציפיות המוקדמות בשוק. "אם התמחור של אאוטבריין הוא 30% פחות, מה יגיד משקיע מוסדי בטאבולה? הרי מדובר בחברות דומות, והגיוני שתהיה קורלציה בשווי שלהן, לטוב ולרע", אומר מימרן.

"סיקור אנליסטי טוב - לא טריוויאלי במיזוג ל-SPAC"

טוקספייס, המנוהלת על ידי מייסדיה אורן ורוני פרנק, מאפשרת לקבל טיפול נפשי דרך האינטרנט. החברה, שפועלת בארה"ב, מוזגה לחברת ה-SPAC האמריקאית Hudson Executive Investment Corp. עם השלמת המיזוג מסר אורן פרנק כי "כחברה ציבורית, אנו מאמינים שנוכל להרחיב את הגישה לטיפולים נפשיים איכותיים, להפחית את העלויות שלהם ולשפר את התוצאות הקליניות. זהו צורך חיוני".

פיוניר היא אחת משתי חברות טכנולוגיה ישראליות שמתמזגות לחברות SPAC בהובלת אשת העסקים בטסי כהן, שמובילה לא מעט חברות SPAC בוול סטריט (השנייה היא איטורו שמיזוגה עדיין לא הושלם). החברה שמנוהלת כיום על-ידי סקוט גאליט הוקמה ב-2005 על-ידי יובל טל ויניב צ'צ'יק, ופיתחה פלטפורמת תשלומים לספקים ונותני שירותים. בין המשקיעים בחברה בתחילת דרכה היה רה"מ נפתלי בנט, בעת שהיה עדיין איש עסקי פרטי. ככל הידוע החזיק בנט טרם המיזוג מניות פיוניר בשווי של כמה מיליוני דולרים.

מימרן מוסיף כי "אחד האתגרים הכי גדולים של חברה שמונפקת זה להשיג סיקור אנליסטי טוב למניה. לפעמים זה לא אוטומטי מבחינת לוחות הזמנים של חברות שממוזגות ל-SPAC". יש לציין שבחברות שמבצעות הנפקות רגילות, הסיקור של האנליסטים - החתמים בהנפקה - מתחיל לרוב לאחר כחודש מההנפקה, ואילו בחברות שמתמזגות ל-SPAC הנושא פחות ברור.

אישור המיזוג של REE צפוי השבוע

במקביל למיזוגים שכבר הושלמו, מספר מיזוגים עדיין נמצאים בתהליך, ובינתיים חלק ממניות חברות ה-SPAC הממזגות רשמו ירידות מאז הדיווחים על העסקאות. כך לדוגמה ה-SPAC הממזג לתוכו את חברת האוטוטק REE נחלש ב-11% מאז הדיווח בפברואר, וה-SPAC הממזג את חברת האינשורטק היפו איבד כ-10%.

לדברי מימרן, "בינואר-פברואר הייתה תקופה שמניות של SPAC קפצו ללא כל הודעות. הייתה נהירה של הציבור למניות כאלה על בסיס הבאזז, ואז התחילו לפעול תעודות סל והן הכניסו כסף לתחום. חלק מהמשקיעים הם קצרי טווח, עושים 30% ובורחים. אני לא רואה איזושהי בעיה בירידות האלה".

השבוע צפויה להתקיים אסיפת בעלי המניות של חברת 10X Capital Venture Acquisition Corp לאישור המיזוג עם REE, שמתבצע לפי שווי של 3.1 מיליארד דולר. החברה הוקמה על-ידי היזמים דניאל בראל ואחישי סרדס, והיא מפתחת פלטפורמת רכב מודולרית שכוללת את כל מכללי ההנעה הדרושים לרכב חשמלי.

בין המשקיעים שייהנו מהצפת הערך, בהנחה שהמיזוג יאושר, ניתן לציין את אקסלנס שתחזיק בכ-11% ממניות REE לאחר המיזוג, וכן את בעל השליטה בדלק רכב גיל אגמון, מייסד מובילאיי זיו אבירם, חברת רד ביומד שבשליטת יהודה ונאווה זיסאפל, כלל ביטוח, ארי ראב"ד והמייסדים.

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.