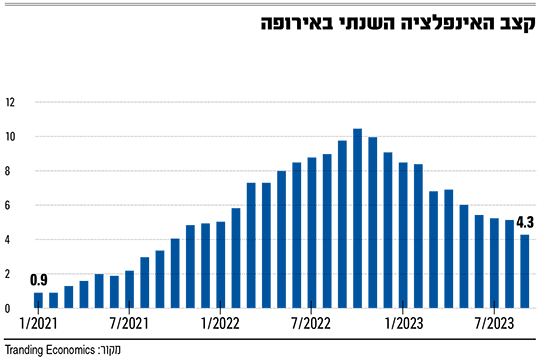

לכאורה, נתוני האינפלציה של חודש ספטמבר בגוש האירו, שפורסמו בסוף השבוע, לא היו יכולים להיות טובים יותר עבור נגידי הבנק המרכזי האירופי (ECB). שבועיים בלבד אחרי שסיפקו לשווקים רמז עבה שלפיו סיימו עם העלאות הריבית שנועדו להיאבק באינפלציה - בנימוק ש"הן הגיעו לרמות המתאימות" - קצב עליית המחירים בגוש האירו הוריד קידומת נוספת, והואט לרמה "כמעט נסבלת" של 4.3%.

● איך אוקראינה מתמרנת את רוסיה לבזבז תחמושת

● התשואה על אג"ח עלתה, המניות ירדו, ועדיין האטרקטיביות בשוק נמוכה

זהו עדיין שיעור אינפלציה גבוה, יותר מכפול מהיעד המקובל של 2%, אבל נמוך בהרבה מהמדדים המשתוללים של השנה שעברה, שהגיעו לשיעורים דו-ספרתיים. חשוב מכך, הציפיות וההערכות של המומחים היו כי האינפלציה בגוש תרד מקצב שנתי של 5.3% באוגוסט ל-4.5% בספטמבר, כלומר האומדן שהתפרסם בימים האחרונים הפתיע לטובה ב-0.2%. זה גם היה המסגור שהעניקו כלי התקשורת לנתונים, עם כותרות כמו "שיעור עליית האינפלציה הנמוך ביותר מאז פרוץ המלחמה באוקראינה", או "קצב האינפלציה הנמוך ביותר בשנתיים".

לבנק המרכזי כבר כמעט לא נשארו כלים

אלו היו חדשות טובות לבנק המרכזי האירופי, משום שהארסנל שלו במאבק נגד עליות המחירים כמעט והתרוקן. מראש לא היו בו יותר מדי כלים, אבל עם ההודעה לפני שבועיים כי העלאת הריבית האחרונה (של 0.25% ל-4%) היא ככל הנראה האחרונה גם למחזור זה, הוא חשף כי לא נותרו לו יותר מדי אפשרויות פעולה.

האנליסטים כינו את ההודעה "העלאת ריבית יונית", והיא נבעה מכך שממשלות כמו איטליה, ספרד וצרפת כבר מביעות התנגדות גלויה להעלאות ריבית נוספות. הצרות הפיננסיות הכרוכות בכך פשוט גדולות מדי - החובות הלאומיים שלהן הולכים ומתנפחים, ההחזרים הגדלים עושים שמות בתקציב השנתי ומעמיקים את הגירעון.

המרווח בין תשואות אג"ח איטלקיות לגרמניות - סימן לחששות לגבי היכולת של איטליה להחזיר את חובותיה - כבר עבר את רף ה-2% בימים האחרונים, והגיע לשיא של חצי שנה. תיאורטית, ה-ECB יכול לדבר כמה שהוא רוצה על העלאות נוספות נגד האינפלציה, אבל אין לו מרווח משחק רב.

מבחינה זו, העובדה כי האינפלציה בספטמבר ירדה מעבר לציפיות מחזקת את עמדת הבנק, מאמתת את ההערכות שסיפק, מקטינה את הסיכוי הקלוש להעלאות נוספות ויוצרת נראטיב חדש לשוק, שעיקרו השאלה לא עוד כמה העלאות ריבית יירשמו, אלא מתי תהיה הפחתת הריבית הבאה.

הנתונים החודשיים מספרים סיפור אחר

אבל החדשות הן טובות לכאורה בלבד, משום שכמה גורמים מעיבים על תמונת המצב האופטימית שהירידה באינפלציה מסמנת. העיקרי שבהם הוא אפקט הבסיס שהשפיע על התוצאות. קצב האינפלציה השנתית נובע מרמת המחירים כפי שהיא נאמדת בשורה ארוכה של משתנים, ובהשוואה לרמתם באותו החודש אשתקד. בספטמבר 2022 זינקה האינפלציה בגוש האירו ל-9.9%, כך שאפקט הבסיס גורם לכך שעליות המחירים בספטמבר 2023 נראות צנועות יותר. אם מסתכלים על הנתונים החודשיים, רואים שעליית המחירים בגוש האירו נמשכה גם מאוגוסט לספטמבר, ב-0.3%.

אחרי שנה, הבורסה של לונדון שוב בדרך להיות הגדולה ביבשת

לפני כשנה נפל דבר בשוקי המניות האירופיים. כשהיא נישאת על הבום הגלובלי בתחום המותרות, ובמיוחד על השגשוג שהוביל את ענקית הלוקסוס LVMH להפוך את בעליה לאיש העשיר בעולם, עקפה הבורסה של פריז את זו של לונדון, מבחינת שווי השוק של החברות הנסחרות.

כעת, לפי חישובי "בלומברג", לונדון עומדת לעקוף שוב את פריז, ולכבוש מחדש את המקום הראשון.

הסיבה העיקרית היא העובדה כי עסקי המותרות חווים ירידה בהערכות השווי שלהם, על רקע המצב הכלכלי בסין, המיתון המדשדש באירופה, ואחרי שעלו בשיעור ניכר בשנים האחרונות. במקום זאת, דווקא חברות האנרגיה - שרבות מהן נסחרות בבורסה של לונדון - זוכות כעת לרנסנס בעקבות מחירי הנפט, המחסור בגז באירופה וגורמים אחרים.

לפי בלומברג, שווי החברות הנסחרות בלונדון עומד כעת על 2.93 טריליון דולר, לעומת 2.9 טריליון דולר בפריז, והפער עומד להיסגר בקרוב מאוד, ייתכן שבתוך כמה ימי מסחר.

סקטור האנרגיה אחראי ל-14% משווי החברות במדד FTSE 100 הלונדוני, לפי "בלומברג". סקטור המותרות הצרפתי, שלצד LVMH מונה חברות כמו הרמס, קרינג, ולוריאל, אחראי לקרוב ל-20% ממדד CAC 40 הצרפתי.

דינמיקה דומה נרשמה לפני כשלושה חודשים, כשספרד הציגה פתאום אינפלציה של 1.6% בלבד בחישוב שנתי. כפי שצוין אז, הסיבה היתה שמדד יוני 2022 בספרד היה גבוה בצורה יוצאת דופן, כך שההשוואה אליו עיוותה את תמונת המצב האמיתית. מאז, קצב האינפלציה במדינה עלה שוב, ובספטמבר עמד על 3.2%.

אפקט זה גם אחראי לכך שלפי הנתונים האחרונים, בהולנד נרשמה בספטמבר למעשה דפלציה (ירידת מחירים כללית), אבל זאת רק משום שבאותו החודש אשתקד קצב האינפלציה השנתי עמד על יותר מ-17%.

אפקט זה יכול להימשך גם לחודש הבא, לפי אנליסטים (באוקטובר 2022 עמדה האינפלציה בגוש האירו על שיא של 10.7%). אבל יש לציין כי הכלכלנים התחשבו באפקט זה כשחזו ירידה ל-4.8%. כלומר הירידה הייתה צפויה, ולמרות זאת הפתיעה לטובה.

מחירי האנרגיה עלולים לשנות שוב את התמונה

כוכבית נוספת בנוגע לנתונים החיוביים נובעת מתחום האנרגיה. בחודשים האחרונים, תחום זה היה דפלציוני, כלומר שמאז שמחירי האנרגיה הגיעו לשיאים של ארבעה עשורים בסתיו שעבר בעקבות המלחמה באוקראינה, הם החלו לרדת, והורידו איתם את רמת המחירים הכללית בשוק.

כעת, כאשר מחיר חבית נפט שוב חצה 90 דולר, כאשר מחיר הגז האירופי מפגין תנודתיות לפני החורף ועלה בעשרות אחוזים בגלל בעיות אספקה מאוסטרליה, ייתכן שעליית מחירי אנרגיה תתניע גל חדש של עליות מחירים.

נוסף על כך, למי שמתעקש למצוא את הפסימיות גם בנתונים החיוביים, אפשר להצביע על הירידה החדה שנרשמה במגזר השירותים - ירידת מחירים של 0.9% בחישוב שנתי, כעדות לכך שהיבשת נמצאת במשבר כלכלי, או לכל הפחות בדשדוש כלכלי.

מצד אחד, זה אומר שהמדיניות של ה-ECB "עוברת היטב" ומשפיעה כפי שהיא אמורה על האינפלציה על ידי דיכוי הביקושים, אבל מצד שני היא פוגעת בכלכלה על הדרך.

נשיאת הבנק המרכזי האירופי כריסטין לגארד, כמו נגידים אחרים, דיברה על ה"כאב" הכלכלי שעל השווקים לחוש כדי שהמאבק באינפלציה יוכתר בהצלחה. השאלה אם מינון הכאב שהקצה הבנק המרכזי לא יגרום להתפרצות משבר כרוני.

האנליסטים מציירים גם הם תמונה מורכבת. "החדשות הטובות הן שהירידה באינפלציה הייתה חדה יותר ממה שחזו המומחים", כתב בנק ING, "אבל מחירי נפט גבוהים גורמים לחשש משמעותי לגבי תחזית האינפלציה קדימה".

"הירידה החדה באינפלציה בגוש האירו נובעת בחלקה הגדול מאפקט הבסיס", נכתב בניתוח של חברת Capital Economics, "אבל גם אינפלציית הליבה ירדה מתחת לציפיות. הדבר מחזק את התפיסה שלנו, שה-ECB גמר להעלות את הריביות בגוש האירו".

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.