חברת טריא, שייבאה לארץ את מודל ההלוואות החברתיות בין אנשים (P2P), דיווחה השבוע נתונים מדאיגים: מתחילת השנה ועד סוף הרבעון השלישי לקוחות החברה ביקשו למשוך יותר מ־1.5 מיליארד שקל, כשמנגד סך ההפקדות בפלטפורמה באותה תקופה הגיעו לפחות מ־300 מיליון שקל - כחמישית.

הקשיים האלה רק החריפו בעקבות מלחמת חרבות ברזל. מאז החלה, ביקשו הלקוחות למשוך 61 מיליון שקל בעוד ההפקדות הסתכמו ב־7 מיליון שקל בלבד. בתגובה האטה טריא את קצב משיכת הפדיונות.

● מאז פרוץ המלחמה: הציבור דחה הלוואות בהיקף 2.7 מיליארד שקל

● בדרך להסדר חוב ראשוני: הנושים מנסים להחליף את חנן מור

● היא הייתה החברה הישראלית עם השווי הגבוה ביותר - ואז מחקה 15 מיליארד דולר. עכשיו מנהליה מדברים

והיא לא לבד. האינפלציה והעלאות הריבית התכופות שהכבידו על ההכנסה הפנויה של משקי הבית והפכו מכשירי השקעה סולידיים לאטרקטיביים יותר, הביאו לגל של בקשות משיכת כספים מקרנות אלטרנטיביות בתחומי האשראי, ששגשגו בתקופת הריבית האפסית.

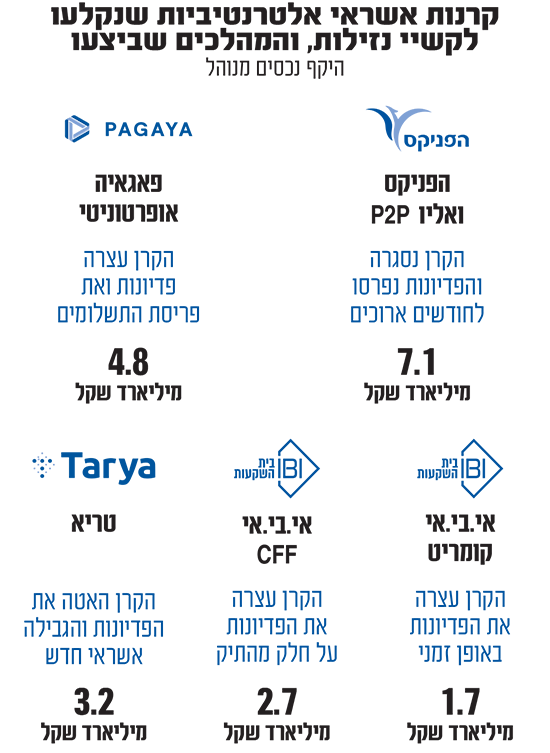

שורה של קרנות אשראי מקומיות, החל מקרנות P2P של הפניקס, פאגאיה ואי.בי.אי (אשראי צרכני בארה"ב) או קרן נוספת של אי.בי.אי המעמידה אשראי לנדל"ן בארה"ב, נקלעו גם הן לבעיית נזילות דומה לזו של טריא. מדובר בבעייה שאינה מנת חלקה של ישראל בלבד: קרן האשראי לנדל"ן BREIT של ענקית ההשקעות בלקסטון, מצאה את עצמה לאחרונה בסיטואציה דומה עם בקשות משיכה של מיליארדי דולרים בחודש.

התגובה לגלי המשיכות: עצירת הפדיונות

עד כמה המצב השפיע על פעילותן? הפניקס הודיעה בחודש יולי על סגירת שתי הקרנות - וואליו השקלית ו־וואליו הדולרית, כמו גם על פריסת ההחזרים לאותם משקיעים־שותפים למשך תקופה ארוכה. יתר הקרנות, בדומה לטריא, עצרו את משיכות הכספים והודיעו ללקוחות כי הם אמנם יקבלו בסופו של דבר את כספם, אך ההחזר עשוי להתפרס על פני חודשים ואף שנים. בעגה המקצועית, פעולה כזו נקראת הורדת שער (Gate) ומשמעותה היא שמעבר לשיעור משיכות מסוים, לדוגמה 5% ברמה הרבעונית, הקרן עוצרת את המשיכות ממנה ופורסת אותן לתקופה זמן ארוכה יותר.

מורן סיטון, מנכ"ל ארבע עונות מקבוצת אי.בי.אי מסביר כי "עצירת גל הפדיונות בקרנות אלטרנטיביות נועדה לשמור על האינטרס והכספים של המשקיעים". לדבריו, המטרה היא לשמור על ערך ההשקעה על ידי הימנעות ממימוש נכסים במחיר נמוך. "בנוסף, המנגנון נועד להגן על יתר השותפים שלא דורשים את כספם ונשארים. אם הקרן משחררת נתחים גדולים מההון, ההלוואות הראשונות שייפדו כדי להנזיל מזומנים הן ההלוואות הטובות יותר, כך שהמשקיעים שנשארו עלולים להיפגע ולהישאר עם תמהיל שבו אחוז הנכסים הבעייתיים גדול יותר".

מורן סיטון, מנכ''ל ארבע עונות תכנון פיננסי מקבוצת IBI / צילום: יח''צ

בניגוד למשקיעים בקרנות נאמנות, בהן אפשר למשוך ולהפקיד מדי יום ובחלקן גם במהלך יום המסחר, במוצרי ההשקעה האלטרנטיביים, שאינם סחירים, המשקיע הוא למעשה שותף בקרן. סיטון מציין בעניין זה כי "ברובם המכריע של המשקיעים בנכסים בלתי־סחירים הם משקיעים עם הון נזיל של כמה מיליוני שקלים. השקעות אלה נועדו לחוג משקיעים מסוגים אלו, בעיקר בשל המורכבות שבהן ובשל העובדה כי הם נדרשים לספוג את אי־הנזילות, בציפייה לפרמיה כנגדה".

התנאים בין הקרנות יכולים להיות שונים משמעותית. לעיתים המשקיע יוכל לצאת מההשקעה בטווח של חודשים, או בתום מספר שנים. לעיתים, היציאה מהקרן כפופה לכך שיימצא משקיע אחר שיכנס בנעליים של זה שפדה את כספיו. במילים אחרות: השקעה בקרנות הללו דומה יותר לרכישת נכס מניב לטווח ארוך, לעומת השקעה בנייר ערך סחיר ונזיל, שזמין לפדיון או מימוש בכל רגע נתון.

בדרך כלל הקרנות הללו מתמחות השקעה בנכסים שאינם סחירים, למשל בעולם ההון הפרטי, חוב מגובה בנדל"ן ועוד. נכסים אלו מפגינים מתאם נמוך לתנודתיות בשוק ההון ולכן הם בעלי פוטנציאל להשי תשואה גם במשבר. בנוסף, מדובר על נכסים שההשקעה בהם נעשית לטווח ארוך, כשבחלק ניכר מהקרנות תחנות היציאה מתפרסות כאמור על פני שנים.

מנגד, כשמגיע משבר גלובלי שחורג מגבולות שוקי ההון - מתעוררת בקרנות האלטרנטיביות בעיה: גל של לקוחות מבקש, בפרק זמן קצר, למשוך את הכספים, והקרנות עשויות למצוא עצמן במצוקה. הן ייאלצו לממש נכסים באופן מיידי, מהלך שעשוי לפגוע במאזן הקרן ולאלצה לממש נכסים במחיר נמוך מהשווי ההוגן שלם.

אייל אלחיאני, מנכ''ל ומייסד טריא / צילום: איל יצהר

מה המשקיעים והקרנות יכולים לעשות כעת?

הורדת השער היא הפעולה הכמעט אחרונה בסדר העדיפויות של הקרנות בהתמודדות עם קשיי נזילות, מכיוון שהיא ממחישה את הסיכון, או לחילופין המגבלה, הגלומים בהשקעה. במקרה של טריא למשל, זו הייתה אחת הסיבות המרכזיות לצניחת המניה שלה ב־50% מתחילת השנה. אחרי הורדת השער, המוצא האחרון הוא מימוש הנכס מיד, גם אם הוא בשווי נמוך.

כמו כן, הקרנות מחזיקות באופן שוטף מזומנים בהיקף ניכר מתוך שווי הנכס. בימי שגרה הם משמשים לניצול הזדמנויות רכישה, אך בעתות משבר יאפשרו להחזיר לפחות לחלק מהלווים נתח מהשקעותיהם, מבלי שיאלצו למכור נכסים. בחלק מהקרנות מחזיקים מנהלי הקרן גם מניות ואג"ח סחירים, הנותנים את היכולת לממש אותן מיד ולהעביר את התמורה בגינן למשקיעים. כלים נוספים עלולים לכלול קבלת מסגרות אשראי מהבנקים ולשמור אותן לעת הצורך.

מה יכולים לעשות המשקיעים כדי להימנע מקשיי נזילות? נראה שלא הרבה, פרט להמתנה. "הפעולה הראשונה, והחשובה מכל, נעוצה בהבנה של המורכבות, התנאים והמדיניות של כל נכס השקעה אלטרנטיבי", אומר סיטון. "מעבר לכך, על סמך ההיסטוריה ונתונים שהצטברו בשוק, משיכת כספים בעת נקודות קיצון ומשבר בכלכלה הגלובלית גוררות לרוב קיבוע הפסדים".

האם הענף יצליח להשתקם?

אחרי שנה וחצי של העלאות ריבית, אינפלציה, ומלחמה שפרצה, ברור למה נכנסו הקרנות האלטרנטיביות לקשיי נזילות. אבל האם הן יצליחו להשתקם? גורם בשוק ההון מעריך כי "בהסתמך על ביצועי העבר, שאינם ערובה לעתיד, מרבית הקרנות הציגו ביצועים יציבים לאורך זמן, כך שניתן להעריך בזהירות שיוכלו להפגין כושר התאוששות ולחזור ליציבות".

עם זאת, יש גם מי שמעריכים שלפחות לחלק מהקרנות הללו יקח זמן רב להחזיר את הכספים, אם בכלל, בוודאי כל עוד הן לא יצליחו להגדיל שוב את זרם ההון הנכנס. "כאשר הריביות בעולם יתחילו לרדת, אפשר יהיה לשפוך אור על עתיד הקרנות כיוון שכל עוד נכסים סולידיים מציעים ריביות המתקרבות לאלה שהציעו בקרנות, אך מבלי הסיכון הכרוך בהן, הן יתקשו למשוך משקיעים. בנוסף, אותם גופים יצטרכו ככל הנראה להדק משמעותית את החיתום שלהם, שבעבר היה מקל יחסית, על מנת לצמצם את הסיכון", הסביר גורם בשוק.

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.