שוק החוב מאותת על הרעה בסיכון של המשק הישראלי. החל משבוע שעבר, תשואת האג"ח הממשלתית לעשר שנים (שקלית) חצתה את רף ה־5%, לראשונה מאז 2011. התשואה החריגה מבטאת עלייה בסיכון וירידה בביקושים להנפקות של משרד האוצר. נדגיש כי מאחר שמדובר בהנפקות שקליות, אין חשש מפני חדלות פירעון, שכן לכאורה המדינה יכולה להדפיס כסף ולהחזיר ללווים, אך מדובר בחששות גדולים יותר לשחיקת הכסף.

● בדיקת גלובס | דלת מול דלת, שתי דירות זהות ופער של מיליון שקל במחיר

● שותף בנדל"ן עם טראמפ ומכר פנטהאוז בקריפטו: הטייקון שמקדם הסדר חוב בתל אביב

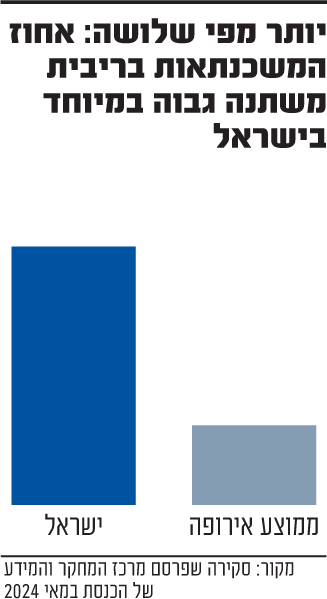

על פי גורמים שונים בשוק, הסיבה המרכזית לעלייה בתשואות האג"ח של ישראל היא הגירעון הממשלתי, שצפוי להגיע על פי הערכות שונות ל־7.5%־8%. בעת גיבוש התקציב הנוכחי, הנחת המוצא הייתה ללחימה הרבה פחות עצימה בשלב זה, ולגירעון שנתי שיסתכם ב־6.6%. אבל מעבר לנתוני המאקרו והתייקרות החוב שנוטלת ממשלת ישראל, לעליית תשואות האג"ח ישנו אפקט גדול כמעט על כל אחד מאיתנו, ובייחוד על נוטלי המשכנתאות.

גורמים בשוק המשכנתאות מספרים כי היא כבר מתגלגלת ישירות ללווים ומייקרת את ההחזר החודשי. כך למשל, אנשים שלא הספיקו להוציא אישור עקרוני מהבנק לפני שריבית האג"ח חצתה את ה־5% - ייאלצו לפגוש מתווה חדש ויקר יותר. במילים פשוטות, הלווה עלול לגלות כי ההחזר החודשי שהוערך בתחילת תהליך נטילת המשכנתה, תפח במאות שקלים ביום החתימה על ההלוואה.

כך עובד המנגנון

כאשר אדם מבקש ליטול משכנתה, הוא נכנס לתהליך שנמשך כמה שבועות. במסגרת ההליך, הוא מקבל אישור עקרוני, מעין מסמך המסכם את תנאי ההלוואה כפי שמציע הבנק באותו מועד, על בסיס הנתונים הפיננסיים של הלווה. ההלוואה נחלקת בדרך כלל למספר "מסלולים": חלק מסוים אשר ניטל בריבית קבועה צמודה למדד המחירים לצרכן; חלק מסוים בריבית קבועה שאינה צמודה; חלק בריבית משתנה צמודה; וחלק בריבית משתנה שאינה צמודה. הריביות במסלולי הריבית המשתנה נגזרות בין היתר מתשואת האג"ח הממשלתית.

האישור העקרוני לקבלת משכנתה "שומר" עבור הלקוח את תנאי ההלוואה למשך 24 יום, אך צריך לדעת שגובה הריבית במסלולים בריבית המשתנה עשוי להשתנות, שכן הוא מושפע ממהלך השוק. כפי שריבית הפריים משתנה בהתאם לריבית במשק שקובע בנק ישראל (1.5% מעליה), כך הריבית הנגזרת מתשואת האג"ח הממשלתית משתנה בהתאם לתשואה בשוק. ואם התשואה עולה, גם הריבית במסלולים המשתנים עולה - גם במהלך אותם 24 ימים. כיום, כשהתשואה על האג"ח עולה בקצב מהיר, גובה ההחזר החודשי בתחילת תהליך נטילת המשכנתה עשוי להיות גבוה משמעותית ביום החתימה.

"האישור העקרוני מקבע את הריבית הקבועה ואת המרווח שהבנק נתן (התוספת לריבית שכל בנק מוסיף, ומהווה עבורו את הרווח מההלוואה - י"נ), אך לא את הריבית של המסלול המשתנה", אומרת נופר יעקב, יו"ר התאחדות יועצי המשכנתאות. "הריבית במסלול המשתנה, שנקראת גם ריבית עוגן, מתעדכנת על ידי רוב הבנקים אחת לחודש. כך, אם קיבלתי אישור עקרוני ביום מסוים, וחתמתי 24 ימים אחרי, ובזמן הזה ריבית העוגן עלתה ב־0.3%, בשל העלייה בתשואת האג"ח הממשלתית - ההחזר החודשי יעלה ב־0.3%. הלקוח לא מוגן מהשינויים הללו".

נביט על התנהגות תשואת האג"ח הממשלתית ל־10 שנים בטווח של 24 ימים: ב־30 במאי היא עמדה על 5.019%. 24 ימים לפני כן, ב־7 במאי, היא עמדה על 4.608%, קרי הבדל של יותר מ־0.4%. לדברי יעקב, עלייה של 0.3% "בלבד", במשכנתה של 500 אלף שקל, תתבטא בתוספת של כ־100 שקלים להחזר החודשי.

עינב סבינצר, מנהלת מרחב דרום באלדר משכנתאות ובהתאחדות יועצי המשכנתאות, ממחישה את המשמעות דרך תיק שבו היא מטפלת בימים אלו, עבור לקוח שרכש דירה בתל אביב: "מדובר על משכנתה בהיקף 1.6 מיליון שקל, סכום שכיח למדי כשמדובר על אזורי הביקוש. שני שלישים ממנה ניטלים במסלולי הריבית המשתנה, כנהוג היום. עלייה של 0.4% במהלך תהליך נטילת המשכנתה תעלה את ההחזר שלהם מ־5,390 שקל בחודש ל־5,755 שקל - עלייה של 365 שקל בהחזר החודשי".

סבינצר: "היום משכנתה ממוצעת מגיעה לכמעט מיליון שקל. המשמעות היא עלייה של מאות שקלים לרוכשים רבים, עוד לפני שהתחילו ליטול את המשכנתה בפועל. כיועצת משכנתאות אני מבהירה ללקוחות שעלייה כזו יכולה להתרחש לאורך תהליך קבלת המשכנתה, אבל רוב הלקוחות לא מבינים עד כמה המשמעות הזאת גדולה עד שהם רואים את המספרים בעיניים".

"אנשים לא מבינים שלשינוי בתשואת האג"ח יש נגיעה ממשית בכיס שלהם", מוסיפה יעקב. "חשוב לראות קדימה, לא לקחת משכנתה ממקום של שרידות אלא ממקום של תכנון פיננסי. החזר המשכנתה תופח וחונק מכל כיוון, וצריך לנהל את הסיכונים באופן מיטבי".

גם לווים ותיקים ייפגעו

בנוסף, גם לווים ותיקים יותר, במסלול של ריבית משתנה, עשויים לשלם יותר. הסיבה לכך היא שבמסלול של ריבית משתנה, שבו מצויים כ־74% מהלווים בישראל, הבנק מעדכן את הריבית מדי שלוש או חמש שנים. אחד הפרמטרים לעדכון הוא התשואה שמגלמות האג"ח הממשלתיות, לצד ריבית בנק ישראל ומדד המחירים לצרכן. ככל שמחיר האג"ח נמוך יותר והתשואה גבוהה יותר, כך הסיכון של הבנק כביכול עולה, ואיתו ההחזר החודשי.

העלייה בתשואת האג"ח הממשלתית לעשר שנים, לרמה שלא נראתה כאן כבר כ־13 שנים, תגרום להתייקרות ישירה, אוטומטית כמעט, של המשכנתאות למגורים שניטלו בשנים 2018 ו־2019, בשל עדכון רכיב הריבית המשתנה בהלוואה, שנעשה אחת לחמש שנים.

לא מדובר בגזירת גורל. גורמים במערכת הבנקאית מציינים כי בשל התחרות הגדולה בין הבנקים בשוק המשכנתאות, אין הכרח שהעלייה בתשואת האג"ח הממשלתית תתבטא ישירות בעלייה בריבית במסלולי הריבית המשתנה. יש גם מי שמדגיש כי המצב הנוכחי דווקא יכול להיטיב עם הלווים, שכן 24 הימים עד לחתימה סופית על המשכנתה מאפשרים להם, כאופציה חד־צדדית, לבקש לשנות את תמהיל המסלולים גם ביום החתימה, ולהתאים זאת לתנאי השוק המשתנים.

"לבנק אין איפה לרדת"

סבינצר מציינת כי ישנם מקרים שבהם הבנקים, בשל התחרות הגדולה, "סופגים" חלק מהעלייה ומורידים את המרווחים. אולם לדבריה, "בשבועות האחרונים ניתנות משכנתאות במרווחים נמוכים כל כך, עד שברוב העסקאות לבנק כבר אין איפה לרדת".

גורמים במערכת הבנקאית מסכימים כי "בתחרות הקיימת, הבנקים הולכים תמיד עם הלקוח. לרשות הלקוח גם עומדים כמה פתרונות - ולא רק הורדת המרווח: אפשר להאריך את תקופת המשכנתה, להחליף מסלול ואפילו לקבל דחייה (גרייס) של התשלומים הראשונים".

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.