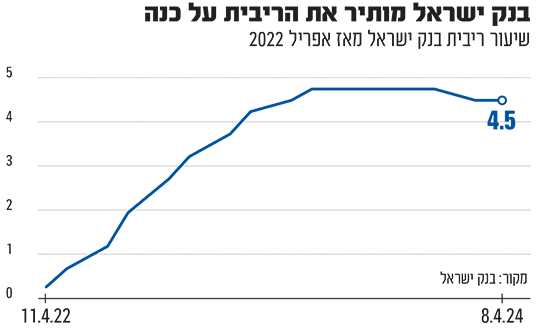

בנק ישראל הותיר את הריבית על כנה, על רמה של 4.5% בפעם הרביעית ברציפות בהתאם להערכות. על פי הכלכלנים הבכירים, פרמיית הסיכון הגבוהה בישראל יחד עם פיחות השקל ואי הוודאות הביטחונית, הובילו את הבנק להשאיר את הריבית ללא שינוי.

● אחרי סוף שבוע סוער: מה צפוי בשוק המט"ח?

● למשוך את קרן ההשתלמות ולשלם מס מופחת: הצעד שמקדם האוצר

במקביל, הבנק פרסם את תחזיות הצמיחה ל-1.5% בשנת 2024, ירידה של 0.5% מהתחזית הקודמת. ל-2025 התחזית עודכנה כלפי מטה ל-4.2% מ-5%. לצד זאת, הבנק צופה כי האינפלציה השנתית תגיע ל-3% עד סוף 2024, לעומת 2.8% בתחזית הקודמת. ב-12 חודשים הקרובים, הבנק צופה כי האינפלציה תחצה את הגבול העליון של יעד יציבות המחירים ותעמוד על 3.2%.

בכל הנוגע לתחזיות הריבית קדימה, בשנה הקרובה הבנק צופה הפחתת ריבית אחת, בניגוד לתחזית הקודמת, אז צפה כי שלוש הפתחות ריבית בשנה הקרובה.

"חוסר הוודאות הפוליטי מתגבר לאור המלחמה"

בנאומו בפתיחת מסיבת העיתונאים, אמר נגיד הבנק, פרופ' אמיר ירון לאחר ההחלטה להותיר את הריבית על כנה כי: "חוסר הוודאות הפוליטי מתגבר לאור המלחמה, פרמיית הסיכון של המשק עלתה, אך ברמת המאקרו המשק מוסיף לגלות עמידות אל מול האתגרים".

"למלחמה השלכות משמעותיות, על אף השיפור, יש עוד כברת דרך עד לחזרה לשגרה. בבנק מוסיפים לפעול במטרה לצלוח את התקופה המתאגרת. נקטנו במספר צעדים במטרה לסייע לאוכלוסיות שנפגעו.

בהמשך לעלייה בחוסר הודוואות, הועדה התמקדה בייצוב השווקים ובתמיכה בפעילות הכלכלית. תוואי הריבית ימשיך להיקבע בהתאם ליציבות השווקים, התמתנות האינפלציה והמדיניות הפיסקלית.

"אנו ממשיכים לנקוט במדיניות מוניטרית שתומכת במיתון האינפלציה"

עוד הוסיף הנגיד כי: "האינפלציה בישראל שוהה אמנם בתוך טווח היעד, אך מוסיפה להימצא בגבול העליון של התחום, תוך שחלה עלייה מסוימת בסביבת האינפלציה ברבעון

האחרון. יש לזכור, כי האינפלציה היא תהליך שפוגע בכלכלה ובצמיחה, ומקשה על ההתנהלות הכלכלית בכלל המשק ופוגע בעיקר באוכלוסיות החלשות. לכן, אנחנו ממשיכים לנקוט במדיניות מוניטרית שתומכת במיתון האינפלציה.

"המדדים בניכוי מיסוי, אנרגיה ופירות וירקות ממשיכים לשהות בסביבת מרכז היעד. אולם, הציפיות לאינפלציה לטווחים השונים - המהוות מרכיב חשוב בניתוח שאנו עורכים לבחינת התהליך המוניטרי - מצויות בגבול העליון של היעד, ובחלקן אף מעליו בחודשים הקרובים. אזכיר שהציפיות מגלמות בתוכן גם את העלאות המסים הצפויות. הוועדה מעריכה כי בין הגורמים העלולים להביא לעלייה בסביבת האינפלציה נמנים: המשך המלחמה והשפעתה על הפעילות במשק, לרבות הפיחות בשקל, הפעילות בשוק הדיור והמגבלות בו, ההתפתחויות הפיסקליות ומחירי הנפט בעולם".

עוד הוסיף הנגיד כי מניתוח הפעילות הריאלית במשק עולה כי: "רמת הפעילות הכוללת במשק עודנה נמוכה מזו ששררה ערב המלחמה. מאז החלטת הריבית האחרונה התמתנה ההתאוששות בפעילות הכלכלית שנרשמה ברבעון הראשון של השנה. על פי

האינדיקטורים השוטפים, התמתן קצב הצמיחה של פעילות המשק ברביע השני, ומגבלות ההיצע מקשות על התכנסות הפעילות הכלכלית למגמה ששררה טרום המלחמה. גם קצב הצמיחה של הצריכה הפרטית, שהתאוששה ברביע הראשון של 2024, ירד מעט במשך הרביע השני, כפי שמשתקף בנתוני ההוצאות בכרטיסי אשראי.

"יחד עם זאת, אנו רואים שיפור מעודד בהיקף גיוסי ההון של חברות ההזנק ברבעון השני, המהווה אינדיקטור משמעותי נוכח חשיבות ענף ההייטק לכלכלה הישראלית. אנו עוקבים מקרוב אחר ההתפתחויות בשוק הדיור. בחודשים האחרונים נרשמת עלייה ניכרת במחירי הדירות, לאחר הירידות שנרשמו בשנת 2023. בחודש מאי היקף המשכנתאות עלה בהשוואה לחודשים הקודמים ועמד על 7.8 מיליארדי שקל.

ענף הבנייה עדיין אינו פועל במלוא הפוטנציאל

"בד בבד לעלייה בביקושים, ענף הבנייה עדיין אינו פועל במלוא הפוטנציאל ומושפע בעיקר מהמחסור בעובדים; החזרה של אתרי הבניה לפעילות מלאה מתקדמת בקצב איטי. מאחר שהחסם העיקרי בצד ההיצע הוא מגבלת כוח האדם, ישנה חשיבות להמשך קידום תהליך הבאת עובדים זרים ממדינות שונות לענף הבנייה. בנוסף, בכפוף להנחיות והמגבלות הביטחוניות, יש לשקול מיצוי מרבי של פוטנציאל העובדים הפלסטינים בענף. מעבר לשימור הפעילות בטווח המיידי, יש לנקוט בפעולות הדרושות כדי לשמור על היצע בנייה גבוה לאורך זמן. כפי שציינתי בעבר, זהו המפתח להתמתנות מחירי הדיור.

"סדר הגודל של ההתאמות הנדרשות בתקציב הבא הוא משמעותי"

ביחס לתקציב נגיד בנק ישראל הרחיב: "אני רוצה להדגיש, סדר הגודל של ההתאמות הנדרשות בתקציב הבא הוא משמעותי, ולכן תחילתו המוקדמת של התהליך במשרד האוצר הוא חיובי, וככל שדרישות הביטחון יעלו נצטרך לבצע התאמות בהתאם.

עמידה חלקית בלבד של המדינות הפיסקלית או דחיית התקציב אל תוך 2025, תוביל כבר היום לעלייה של פרמיית הסיכון של ישראל, זאת לאורך ההתגבשות של תפיסת השווקים כי יחס חוב התוצר של ישראל מתבדר.

כחלק ממסיבת העיתונאים, מטעם גלובס נשאל הנגיד כיצד הוא משקף למשקיעים ברחבי העולם את המצב בישראל לאור נתוני המאקרו הכלכליים שמושפעים מהמלחמה, לצד פרמיית ה-CDS הגבוהה ומרווחי תשואות האשראי בין ישראל לארה"ב: "כשאני מסתובב בעולם אני משקיע הרבה תשומות בנוגע להתאמות התקציב שאנו מבצעים בישראל ומחדד את ההתאמות הגדולות שנבצע גם בתקציב 2025 ככל שהמלחמה תימשך. יחד עם זאת אני מזכיר כי המשק בישראל עדיין צומח וגיוסי ההייטק עוד עולים".

הדילמה של בנק ישראל

כשבוחנים את סביבת האינפלציה בישראל, קשה שלא לשים לב למורכבות בהחלטת הבנק המרכזי. על פניו, מדד חודש מאי הפתיע את הצפי המוקדם כששיעור האינפלציה השנתי בישראל התכנס לרמה של 2.8% ואינפלציית הליבה נקבעה על 2.2%. רמות אלו תומכות דווקא בהמשך מתווה הפחתות הריבית של בנק ישראל, שנעצר לאחר הפחתת הריבית היחידה שהתקיימה בתחילת חודש ינואר השנה.

לצד זאת, נראה כי הבנקים המרכזיים ברחבי העולם מתחילים להוריד את הריבית בזה אחר זה, כאשר רמות האינפלציה בכלכלות הגלובליות מתכנסות אל יעד יציבות המחירים של הבנקים המרכזיים. אין ספק שהבנק המרכזי לוקח בחשבון את החיסרון בפתיחת פערי הריביות בין ישראל לשאר העולם.

עם זאת, פרמיית הסיכון הגבוהה מצביעה על כך שמצבה של ישראל הולך ומחמיר. מודי שפריר, אסטרטג ראשי שווקים פיננסים בבנק הפועלים, ציין כי פרמיית הסיכון של ישראל באה לידי ביטוי במרווח האג"ח הדולרי מול המקבילה האמריקאית, שעומד על 1.7%. "זאת לעומת מרווח של 1.51% בממוצע של אג"ח בעולם של מדינות בדירוג BBB-, המהווה עדות לעליית פרמיית הסיכון שלנו בעולם". ישראל יותר דומה כרגע לדירוג BBB- מאשר לדירוגה הרשמי, עדיין במדינות ה-A.

במצב הגיאופוליטי הנוכחי, לצד פרמיות הסיכון הגבוהות והפיחות החד של השקל, נראה כי לבנק המרכזי לא נותרה ברירה אלא לנקוט בגישה זהירה יותר בניהול רמת הריבית במשק ולהמתין לוודאות מסוימת, אפילו זעירה, בנוגע להתפתחויות הביטחוניות.

"הסיכונים לתחזית האינפלציה מוטים כלפי מעלה"

מתן שטרית, הכלכלן הראשי של קבוצת הפניקס, מתייחס להחלטה ומסביר: "כצפוי, בנק ישראל הותיר את הריבית ללא שינוי בעקבות אי הוודאות הגיאופוליטית המתמשכת, כשלאחרונה נרשמה עלייה נוספת במדדי פרמיית הסיכון כפי שעולה מהמדדים השונים - CDS ל-5 שנים ומרווחי אג"ח ממשלת ישראל דולרית מול ממשלת ארה"ב. בנוסף, חוסר היציבות במטבע, מדיניות פיסקאלית מרחיבה וציפיות אינפלציה סביב הגבול העליון של יעד המחירים תומכים גם הם ביציבות הריבית, כאשר הסיכונים לתחזית האינפלציה ממשיכים להיות מוטים בעיקר כלפי מעלה לאור המגבלות המתמשכות בצד ההיצע, בפרט בשוק הדיור ובטיסות לחו"ל.

"בכל הנוגע לרמת הפעילות הכלכלית, המדד המשולב שמפרסם בנק ישראל, המספק אינדיקציה על כיוון ההתפתחות הכלכלית ברמה החודשית, עלה בחודש מאי ב-0.04% בלבד ונותר נמוך בכ-1.6% בהשוואה לערב המלחמה. מנוע הצמיחה המרכזי במשק, הצריכה הפרטית, מתקשה להתאושש לאחרונה כפי שמשתקף ממדדי ההוצאות בכרטיסי האשראי. אחד ההסברים לכך עשוי להיות העלייה של מספר הישראלים שיוצאים לחו"ל לאחרונה, אך חשוב להוסיף כי מדדי האשראי מצביעים על רמת צריכה גבוהה יותר בהשוואה לערב המלחמה. בהסתכלות על הפעילות ברמה המצרפית, לא בטוח כלל שהפחתת ריבית תסייע, שכן חלק מהפגיעה בפעילות מקורה במגבלות צד ההיצע.

"במבט קדימה, כדי שבנק ישראל יחזור למסלול של הפחתות ריבית, נצטרך לראות רגיעה במצב הגיאופוליטי כולל ירידה בחששות מהסלמה בצפון, דבר שיוביל לירידה בפרמיית הסיכון, ובפרט להתחזקות השקל שתתרום לירידה בציפיות האינפלציה".

עוד מסביר שטרית כי: "מבחינת המשקיעים שציפו לאי שינוי בריבית, עיקר העניין בהחלטת הריבית היום זה התחזיות הכלכליות של חטיבת המחקר לאור ההתפתחויות שנרשמו מאז התחזיות האחרונות בחודש אפריל. ואכן, תחזית הריבית עודכנה כלפי מעלה כפי שהערכנו, כאשר בבנק ישראל רואים הפחתת ריבית אחת בלבד לרמה של 4.25% במבט שנה קדימה לעומת 3 הפחתות ריבית כפי שהעריכו בתחזית האחרונה בחודש אפריל (נזכיר כי התחזית האחרונה הייתה לסוף הרבעון הראשון לעומת התחזית הנוכחית לסוף הרבעון השני)".

"כמו כן, תחזית הצמיחה עודכנה כלפי מטה, שיעור האבטלה כלפי מעלה ותחזית האינפלציה כלפי מעלה. בכל הנוגע לתחזית הגירעון, בבנק ישראל מעריכים כי הגירעון יסתכם ב-6.6% מהתוצר, בהתאם ליעד, אך לראייתנו הגירעון יהיה גבוה יותר, בפרט כשתחזית הצמיחה לצריכה הפרטית עודכנה מטה והצריכה הציבורית כלפי מעלה".

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.