תוחלת החיים בישראל ממשיכה לעלות בהדרגה עם השנים, כפועל יוצא של השיפור בשירותים הרפואיים והמודעות הגוברת של הציבור לבריאותו. ברשות שוק ההון לא עומדים מנגד, ובשבוע שעבר פרסמו חוזר הכולל עדכון של הנחות שעל בסיסן יחשבו חברות הביטוח את התחייבויותיהן ואת המקדמים ביחס למקבלי קצבה במוצרי החיסכון הפנסיוני ("עדכון מערך ההנחות הדמוגרפי בביטוח חיים ובקרנות הפנסיה"). זאת בין היתר על בסיס עדכון לוחות התמותה.

● עמלה של אלפי שקלים: מה מרוויחים הסוכנים כשהם מעבירים לכם את הפנסיה

● אלטשולר שחם כמשל: כך התמכרנו לנתון הכי שולי בבחירת גוף השקעה

● ברירת מחדל? הכירו את הקרנות שחתכו את דמי הניהול בפנסיה במאות אלפי שקלים

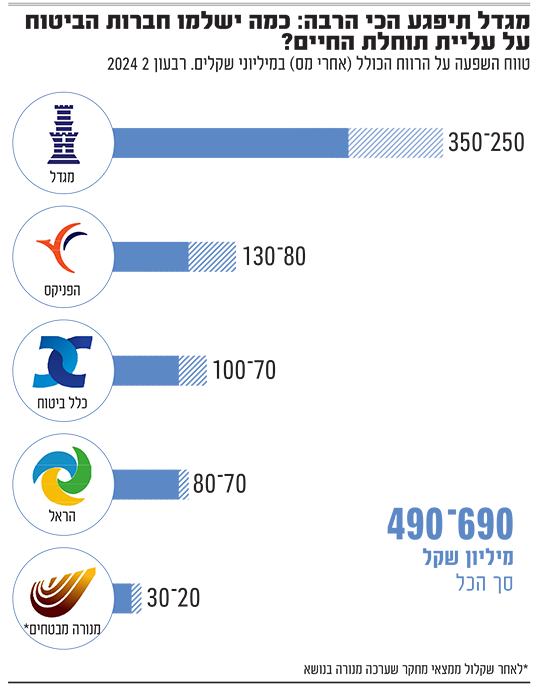

על פי שורת הדיווחים שהעבירו לבורסה ביום חמישי, ייאלצו חמש החברות הגדולות בענף הביטוח לרשום כתוצאה מאותו עדכון קיטון מצרפי של 490 מיליון עד 690 מיליון שקל ברווחיהן לאחר מס. זאת לאחר הפרשה גבוהה בהרבה שנדרשו לבצע לפני שנתיים (של כ-2.3 מיליארד שקל).

עיקר ההשפעה של העדכון, להערכת גורמים בענף, נוגעת להתחייבויות של חברות הביטוח בגין ביטוחי המנהלים הוותיקים - שנמכרו עד שנת 2002, אשר הבטיחו למי שבחר לחסוך בהם מקדם קצבה ידוע מראש. על מנת לחשב את הקצבה החודשית, מחלקות חברות הביטוח את הסכום שצבר החוסך עד לגיל פרישה במקדם, והתוצאה היא הקצבה החודשית המבוטחת לו.

בהתאם, ככל שתוחלת החיים על פי רשות שוק ההון עולה, החברות צריכות להפריש יותר כספים על מנת לעמוד בהתחייבויות העתידיות שלהן. לפני כעשור בוטלה ההבטחה למקדם בפוליסת ביטוח מנהלים, שהגנה על המבוטחים במקרה של התארכות תוחלת החיים. צעד זה הפך את המוצר לפחות אטרקטיבי, אך החברות עדיין מחויבות כמובן לפוליסות שנמכרו לפני כן.

בעקבות דיווחי החברות על העדכון מרשות שוק ההון, וההפרשות שלהן יידרשו בגינו, נסחרו מניותיהן ביום חמישי במגמת ירידה, כשמדד ת"א ביטוח ירד ב-1.2% והוביל את שיעור הירידות בבורסה באותו יום. ביום ראשון אף החריפו הירידות, לאחר הפגיעה הקשה שספג הישוב מג'דל שמס בסוף השבוע, והתגברות החשש להסלמה ביטחונית מול החיזבאללה בלבנון. הבורסה בת"א פתחה את שבוע המסחר בנפילה של יותר מ-2%, כאשר מדד מניות הביטוח איבד כ-2.3% ומדד הבנקים שיעור דומה.

ביטוחי המנהלים במוקד

כאמור מי שיושפעו מהעדכון של רשות שוק ההון הן אותן פוליסות ביטוחי מנהלים ותיקות שנמכרו עד 2003, שהיקפן עומד כיום על כ-210 מיליארד שקל. מהדיווחים שהועברו לבורסה עולה כי חברת הביטוח מגדל, בשליטת שלמה אליהו, צפויה לספוג את ההשפעה הגדולה ביותר, מאחר שהייתה השחקן הגדול בענף ביטוחי המנהלים בעבר. מנייתה הובילה את ירידות השערים בענף הביטוח בשני ימי המסחר האחרונים, בהם איבדה כמעט 3% מערכה.

מגדל, המנוהלת על ידי רונן אגסי, ציינה בהודעתה למשקיעים כי בעקבות החוזר הסופי שפרסמה רשות שוק ההון, הכולל עדכון של הנחות ברירות המחדל בעניין מערך ההנחות הדמוגרפי, המשמשות לחישוב ההתחייבויות והמקדמים בפוליסות ביטוח חיים ובקרנות הפנסיה, היא צפויה לרשום קיטון של 250 עד 350 מיליון שקל ברווח הכולל לאחר הוצאות מס, בדוחות הכספיים לרבעון השני שיפורסמו בחודש הבא.

דיווחים דומים על השלכות העדכון נמסרו גם משאר המבטחות, בהן הפניקס בניהולו של אייל בן סימון, שתרשום קיטון של 80 עד 130 מיליון שקל ברווחיה; כלל ביטוח בניהולו של יורם נוה שתרשום קיטון של 70 עד 100 מיליון שקל; הראל בניהולו של ניר כהן שצפויה לקיטון של 70 עד 80 מיליון שקל; ומנורה מבטחים בניהולו של מיכאל קלמן, אשר צפויה לרשום קיטון של 55 עד 65 מיליון שקל ברווח הכולל. עם זאת בשקלול מחקר שביצעה מנורה בעצמה בנושא גיל יציאה לפרישה ושיעורי מימוש הגמלה, ההפחתה המוערכת בפועל תהיה בין 20-30 מיליון שקל.

חברות הביטוח מחשבות מדי רבעון את אומדן ההתחייבויות שלהן לבעלי הפוליסות ועמיתי קרנות הפנסיה. האומדנים האלה מתבססים, בין היתר, על מערך הנחות דמוגרפי שכולל למעשה אומדן למשך החיים של הציבור.

עיקר ההשפעה של העדכון הנוכחי נוגע כאמור בעיקר לביטוחי המנהלים, שהם סוג של פוליסות ביטוח משולבות חיסכון אשר הבטיחו למי שבחר לחסוך בהם מקדם קצבה ידוע מראש. כך, ככל שהמקדם נמוך יותר, הקצבה החודשית עולה. לדוגמה, מבוטח שחסך מיליון שקל והמקדם שאליו התחייבה החברה הוא 200 חודשים, הקצבה החודשית שלו תעמוד על 5,000 שקל.

"הבעיה" היא שחברות הביטוח צריכות לשלם את אותה קצבה חודשית לאחר גיל הפרישה, גם אם המבוטח חי מעבר למספר החודשים שאליו התחייבה החברה. לדוגמה, אם המקדם עומד על 200 חודשים (בעבר היו אף מקדמים נמוכים יותר), כלומר 16.6 שנים, אך המבוטח חי תקופה ארוכה יותר, של 20 שנה לאחר גיל הפרישה, חברת הביטוח תצטרך להמשיך לשלם לו את אותה הקצבה במשך שלוש שנים ויותר - כספים שייגרעו מרווחיה.

מכאן שמשמעות העדכון הנוכחי היא שהמחויבות הכספית של חברות הביטוח בגין פוליסות ביטוחי המנהלים, גדלה, ולכן הן צריכות לעדכן ולהפריש כעת את הסכומים שהתווספו.

יש לציין כי ביטוחי המנהלים היו בעבר אחד ממרכזי הרווח הגדולים של חברות הביטוח. דמי הניהול בהם היו גבוהים משמעותית מאלו שגובות קרנות הפנסיה. אולם לאחר שרשות שוק ההון חייבה את החברות להוציא את ביטוחי החיים אל מחוץ לפוליסות, הן איבדו את האטרקטיביות שלהן והמכירות שלהם ירדו.

העדכון הנוכחי גם גורע מכושר הפירעון הכספי של כל אחת מהחברות אחוזים בודדים, וכל חברה עדכנה את שיעור הירידה בכושר הפירעון הצפוי לה. מגדל למשל ציינה כי ההשפעה של יישום הוראות החוזר של הרשות על יחס כושר הפירעון הכלכלי שלה, תתבטא בטווח של 3% עד 7% לאחר יישום הוראות הפריסה בתקופת המעבר.

הפרשות ענק ב־2022

כאמור לא מדובר בעדכון ראשון של עליית גיל התמותה וההתחייבויות בעקבותיו שפוגע בתוצאות חברות הביטוח. עדכון קודם ומשמעותי הרבה יותר, במונחים כלכליים, התרחש לפני שנתיים ביוני 2022. אז ביצעו חברות הביטוח הפרשות בגין עדכון לוחות התמותה בסכום כולל של 2.3 מיליארד שקל בדוחות הרבעון השני.

כתוצאה מאותן הפרשות, בשנה שהייתה חלשה במיוחד בשוקי ההון, רשמו חמש חברות הביטוח הפסד רבעוני מצרפי של 1.87 מיליארד שקל. באותו עדכון, אגב, עלתה תוחלת החיים הממוצעת של המבוטחים מגיל 78 ל־80. הפעם, לפי גורמים בענף הביטוח, מדובר בשינויים מינוריים יחסית, על פי ההערכות של כחצי שנה כלפי מעלה.

"צריך להדגיש שההפרשות אינן מייצגות את נתוני הרווח שיציגו חברות הביטוח הפעם, גם אם תהיה להן השפעה משמעותית על נתון זה", אמר גורם בכיר בחברות הביטוח. "יש השפעות רבות נוספות על התוצאות, כמו סביבת הריבית הגבוהה כיום, הביצועים החיוביים של הבורסה בתקופה האחרונה והשלכות עסקי הביטוח השונים".

ההשפעה על הפנסיה

המשמעות של עדכון לוחות התמותה מבחינת קרנות הפנסיה בישראל עדיין אינה ברורה. לפי גורמים בענף הביטוח, השפעה זו תתברר רק במהלך הרבעון השלישי, והיקפיה ידווחו בהמשך. במקרה שתהיה השפעה על הקרנות, אין זה מן הנמנע כי מי שיישאו בנטל יהיו החוסכים עצמם.

זאת מאחר שבקרנות הפנסיה מופעל מנגנון איזון אקטוארי של התאמה בין הנכסים וההתחייבויות של הקרן - פער שבמידה והינו שלילי ממומן מכספי החוסכים בקרן. זאת בניגוד לפוליסות ביטוחי המנהלים הוותיקות, שם חברת הביטוח לא יכולה לשנות את המקדם שהבטיחה בעת הנפקת הפוליסה בעבר.

לדברי הגורם בענף, הצורך בעדכון הנוכחי נבע מתופעה חדשה שפשטה בקרב החוסכים בפוליסות החיסכון: "בשנים האחרונות החלה להתבטא תופעה בקרב מי שחסכו בפוליסות ביטוחי מנהלים, שבניגוד לעבר אז נהגו לקחת את כל הסכום במשיכה אחת (הונית), כיום יותר ויותר חוסכים לוקחים גמלה. זו תופעה חדשה שלחברות הביטוח אין מספיק נתונים לגביה. לרשות שוק ההון יש ראייה כוללת לגבי כלל הענף, והיא אספה את הנתונים ופרסמה את העדכון".

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.