אם לא יהיו הפתעות, בשנת 2026 ישראל תצטרף למתווה מיסוי הכלכלה הדיגיטלית של ארגון ה־OECD, ובמסגרתו היא תאמץ את ה־"פילאר השני", הכולל בין השאר מס חברות מינימלי אפקטיבי של 15% על כלל רווחי תאגידים רב־לאומיים, בכל אחת מהמדינות בהן הם פועלים. מטרת התוכנית היא לעדכן את חוקי המיסוי הבינלאומיים, ובעיקר לאפשר למדינות להתמודד עם הכלכלה הדיגיטלית ועם חברות שמדווחות על רווחיהן במדינות שגובות מהן פחות מסים, ללא קשר למדינות מהן הגיעו הרווחים בפועל.

● ההחלטה לגבות מע"מ מטיפים של מלצרים יוצאת לדרך. כך זה יעבוד

● ועדת הכספים אישרה: הפחתת מס רכישה דרמטית לעולים שרוכשים דירה

בכך, מקוות המדינות לעצור את המרוץ לתחתית, במסגרתו הן התחרו זו בזו באמצעות הטבות מס מפליגות לחברות הגדולות שניצלו את כוחן ומעמדן הבינלאומיים. בראש ובראשונה, יישור קו בינלאומי כזה צפוי להשפיע על חברות הטכנולוגיה הרב־לאומיות, בהן פייסבוק, אפל, אמזון וגוגל.

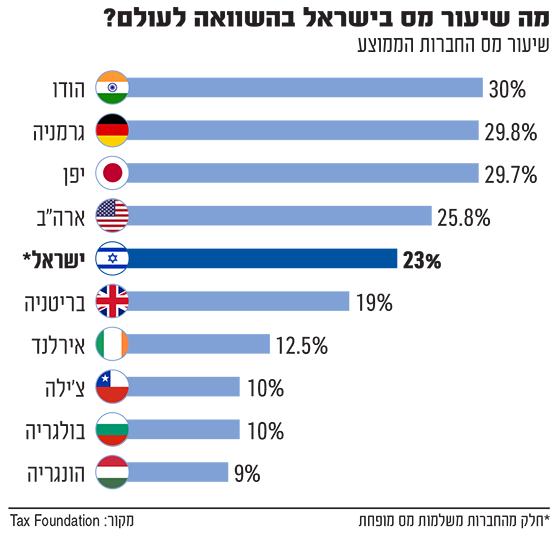

גם בישראל, ההשפעה של המס החדש עשויה להיות מהותית ודרמטית, ודאי אם העננה הביטחונית והגיאופוליטית תמשיך לרחף מעלינו עוד בשנים הבאות. בין השאר, המהלך גם עשוי להתנגש עם חוק לעידוד השקעות הון, שמטרתו לספק הקלות מס לחברות שפועלות פה. אלו משלמות מס מופחת משמעותית ממס החברות - העומד על 23%.

במידה וישראל תעלה את שיעור המס המוטל עליהן, יש כבר מי שחושש שהחברות הללו יבחרו להעביר את פעילותן למדינות אחרות שעדיין לא החילו את היטל המס הגבוה. יש לציין כי חברות רבות בעלות מרכזי פיתוח במרכז הארץ אינן כלולות במתווה, שכן הן מלכתחילה משלמות שיעור מס גבוה יותר מ־15% ועל כן הן לא תושפענה מהחלת המתווה.

לא בכדי, כבר בהודעת משרד האוצר בתחילת השבוע על אימוץ המתווה ניתן היה לראות שהם מודעים למורכבות ולסכנה של המהלך. שר האוצר בצלאל סמוטריץ' הדגיש כי עמידה בסטנדרטים הבינלאומיים "היא תנאי הכרחי ליצירת שוק חופשי וגלובלי", אבל גם התחייב שיפעל "לשיפור האטרקטיביות של מדינת ישראל להשקעה בתחום החדשנות וההייטק". שי אהרונוביץ', מנהל רשות המסים, הדגיש כי מדובר על מערכת של איזונים - "מחויבות הממשלה לכללי מיסוי בינלאומיים מחד, ומאידך שמירה על משטר מס אטרקטיבי למשיכת השקעות".

התנגשות בין חוקים

הדוגמה המוכרת והמשמעותית ביותר לתשלום מיסוי מופחת היא זו של חברת אינטל, שנחשבת כבר שנים למעסיקה הפרטית הגדולה בישראל עם כ־12 אלף עובדים. אשתקד אישרה אינטל כי היא תשקיע במפעל שבבים חדש שיוקם בקריית גת סכום עתק של 25 מיליארד דולר בסך הכל.

במסגרת ההסכם, תעניק הממשלה לאינטל מענק בסך 3.2 מיליארד דולר על־פני מספר שנים, בהתאם לעמידה ביעדים שונים, הכוללים ככל הנראה יעדי תעסוקה והשקעה חוזרת בחברות ובקבלנים ישראלים. אינטל משלמת על מפעליה מס בסך 7.5%, כאשר על מרכזי הפיתוח נגבים 12%. יחד עם זאת, לפני החתימה על ההסכם החדש, שילמה ענקית השבבים מס בגובה 5% בלבד. גם ענקית התרופות הישראלית טבע נהנית מתמריצי מס דומים שנועדו לשכנע אותה להישאר בישראל.

טלי ירון־אלדר, עורכת דין במשרד ירון־אלדר, פלר, שורץ ושות' ולשעבר נציבת מס הכנסה, סבורה שישראל לא צריכה למהר לאמץ את הכללים החדשים. "אנחנו רוצים להשאיר את הייצור של החברות בארץ, ולכן יש צורך להישאר אטרקטיביים לחברות הללו. מסיבה זו, רק במידה וכל העולם המערבי יהיה שותף למתווה אנחנו נצטרך להיות שם גם כן, ולמצוא חלופות אחרות".

ירון־אלדר מעריכה כי בכל מקרה, "כמות החברות הפועלות בישראל ונמצאות תחת הסיווג של חברות רב־לאומיות גדולות, הכולל תאגידים רב־לאומיים עם מחזור הכנסות עולמי שעולה על מ־750 מיליון אירו, הן בודדות".

ירון־אלדר מציינת כי רוב חברות ההייטק מחזיקות בישראל מרכזי פיתוח, שאינם מציגים רווחים משמעותיים בדרך כלל. לדבריה, "ההשפעה תהיה על חברות כמו אינטל, שהקימה מפעל בארץ ויש לה פעילות ייצור בישראל, והחלת המתווה בישראל יגרור עלייה בשיעור המס שהיא משלמת". להערכתה, ישראל תצטרך להעניק לחברות הללו מענקים מסוגים אחרים, במטרה לעקוף את החקיקה ולהישאר אטרקטיבית.

המתווה של ביידן

יניב שקל, שותף בכיר במשרד עו"ד שקל ושות', מעריך כי ההחלטה להצטרף למתווה נכפתה על ישראל, כתוצאה מהצפי ליישום כללי הפילאר השני במדינות זרות. הוא מסביר כי "במידה שארה"ב תחיל את המתווה, מה שכלל לא בטוח, ישראל חייבת לבצע התאמות מול הפילאר השני, שכן ארה"ב תגבה מסים על כל החברות הפועלות בישראל וההטבות שהיא מעניקה ממילא יפוגו. כדי להתמודד עם זה, מדינת ישראל מעדיפה לגבות בעצמה את המסים האלו".

שקל מעריך כי הרלוונטיות של תכנית ה־OECD, היא בעיקרה למדינות בהן רשומות החברות הגדולות, כמו אירופה, סין, יפן וארה"ב.

לגבי חברות ההייטק הפועלות בישראל, שקל אומר שההשלכה לגביהן תהיה צמצום של מסלולי ההטבות הקיימים היום, ופגיעה בתחרותיות של ישראל במשיכת השקעות. "אני מעריך שבמקביל לצמצום הטבות המס כתוצאה מאימוץ המתווה, מדינת ישראל מנסה לאתר מכשירים אחרים שישמרו על התחרותיות שלנו כמרכז פיתוח לתאגידים רב־לאומיים".

ועדיין, החשש מבריחת חברות הייטק מישראל ובייחוד מהפריפריה - אזורי עדיפות לאומית הנהנים ממסלולי מס מופחתים - קיים. עד להטמעת החקיקה, ההנחה היא שבישראל יבחנו את ההשפעות על מדינות אחרות שכבר החילו מס מינימלי של 15% בחיפוש אחר דרכים אחרות לשמור על האטרקטיביות במשיכת חברות - באמצעות סובסידיות, מענקים וכדומה.

ובכל מקרה, ההערכה היא שהדרך למס חברות גלובלי בשיעור של 15% לפחות עוד ארוכה. את הרעיון למיסוי אחיד גיבשו בממשלת ביידן, ולא בטוח כי המחליף או המחליפה בבית הלבן ימשיכו במתווה הנוכחי. יתרה מכך, המועמד לנשיאות ארה"ב, דונלד טראמפ, הודיע בחודש שעבר למנכ"לי החברות הגדולות כי יפעל להורדת מס החברות בארה"ב, מה שמלמד שמוקדם להספיד את התחרותיות ואת המירוץ לתחתית של מדינות העולם.

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.