על אף שהריביות על משכנתאות מוסיפות להיות גבוהות, והן עומדות בממוצע בסביבות ה־6%, כדאי לבחון מיחזור ושינוי תנאים, וחשוב לעשות השוואות בין הבנקים - כך עולה מבדיקה של בנק ישראל. הבדיקה כוללת השוואות בין מסלולים ותמהילים שונים של משכנתאות הנהוגים בבנקים, והיא עדות לכך שלקוחות יכולים להתנהל בצורה נכונה ולהיאבק על הטבת התנאים - כאשר התחרות פועלת לטובתם, וכל עשירית האחוז יכולה להביא לחיסכון בטווח הארוך.

● ותודה למבצעים בשוק הדיור: המשכנתאות זינקו ביולי לשיא של שנתיים

● תל אביב חזרה ובגדול: מה קרה בשוק הדירות החדשות והישנות במחצית הראשונה?

המסלול שירד מגדולתו

הבנקים בישראל פועלים ב־2024 תחת מספר גורמים שהופכים את שוק המשכנתאות לבעייתי במיוחד עבור כולם: הראשון - עליות הריבית, והתייצבות ריבית הפריים על 6%; השני - התמעטות העסקאות, לעומת "שנות הזהב" 2021 ו־2022. השנה הנוכחית אמנם נחשבת טובה יותר מ־2023 שהיתה שנה קטסטרופלית בנדל"ן וכפועל יוצא גם בשוק המשכנתאות, אך היא עדיין נחשבת לשנה חלשה יחסית עם מעט לקוחות שצריך להתחרות עליהם; השלישי - המלחמה על משמעויותיה הכלכליות, והסיכונים שנובעים ממנה לכלכלת המדינה ולכלכלת הפרט.

עניין זה מביא את הבנקים לפעול במקביל בשתי חזיתות: הראשונה - תחזוקת לקוחות קיימים, במיוחד על הרקע של קשיים גוברים והולכים של משקי בית רבים להתמודד עם המצב. השנייה - המשך התחרות השוטפת על לקוחות חדשים.

החזית הראשונה באה לידי ביטוי במספרם הגדל והולך של לקוחות שמתקשים לעמוד בהחזרי המשכנתאות, עקב הריבית הגבוהה והנזקים הכלכליים של המלחמה. עקב כך בנק ישראל מאפשר ללווים לקחת הלוואה לכל מטרה של עד 200 אלף שקל כמשכנתה נוספת לזו הקיימת.

רבים מנצלים את האפשרות הזו ובאותה הזדמנות גם ממחזרים משכנתאות בנות מספר שנים, שבהן הרכיב הדומיננטי היה מסלול הפריים. רכיב זה היווה כמעט 40% מכלל המשכנתאות ב־2022, אך היום משקלו בתמהיל הכולל התייצב על כ־10% בלבד, וזאת כמובן עקב הריבית הגבוהה - היום מי שיקח את המסלול הזה יפגוש ריבית יקרה למדי של כ־4.5%. את מקומו כמסלול העיקרי בתמהיל תופסת המשכנתה עם הריבית המשתנה הלא־צמודה, שמהווה כמעט 40% מהמשכנתאות שנלקחות בימים אלה.

עניין אחר שבנקים מגלים גמישות רבה לגביו הוא הארכת המשכנתאות, וזאת על מנת שההחזרים החודשיים ירדו. כמובן שברקע הבנקים צריכים לקחת בחשבון, שאם לא יציעו ללקוחות הקיימים מסלולים משביעי רצון, הם עלולים לעבור לבנק מתחרה, כך ששימור הלקוחות, במיוחד בימים שבהם השוק מצומצם יחסית - הוא מטרה חשובה ביותר.

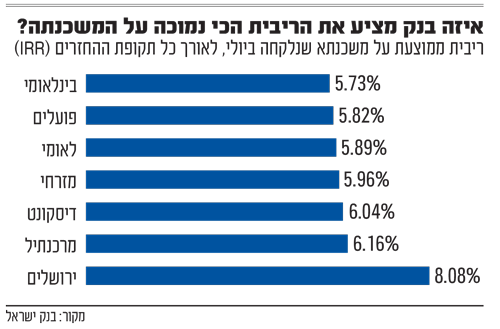

ועדיין בחזית נמצאת התחרות על לקוחות חדשים, וזאת באמצעות מציאת מסלולים אטרקטיביים שיוזילו לאחרונים את ההחזרים והעלויות בגין המשכנתאות. כאן נכנס בנק ישראל, שמבצע מעקב אחרי הבנקים השונים והמסלולים שהם מציעים ללקוחותיהם ומפרסם בחודשים האחרונים את ממצאיו. על פי הטבלאות, קיימים הבדלים שחלק משמעותי מהם אמנם ניתן להסבר באופי פעילות הבנקים וקהל הלקוחות, אך חלק אחר בהחלט נתון למשא ומתן ולשינויים.

תלוי באופי הלקוחות

מהבדיקה עולה, כי למעט בנק ירושלים, שהריבית הכוללת החזויה בו (IRR) גבוהה באופן אבסולוטי ומהותי מיתר הבנקים, ומגיעה ל־8.08%, ההפרשים בריביות הללו בין הבנקים שנבדקו (מזרחי טפחות, לאומי, הפועלים, הבינלאומי, ומרכנתיל) מגיעים עד כ־0.4%. בתרגום למונחי החזרים מדובר בהפרשים משמעותיים.

הבנק שמציע ללקוחותיו את הריבית הנמוכה ביותר במשכנתאות הוא הבנק הבינלאומי, שהריבית החזויה שלו בסוף החודש שעבר הגיעה ל־5.73%. ואולם כאן המקום להעיר לגבי שני הבנקים שנמצאים בראש ובתחתית הדירוג, שמושפעים מפעילות מיוחדת: בנק ירושלים, שהיקף פעילותו קטן מאוד יחסית, עובד הרבה מול תושבי חוץ ולקוחות שנחשבים לפחות שגרתיים, ועל כן הוא גם היקר ביותר; הבנק הבינלאומי לעומתו, עובד מול אוכלוסיה אמידה ומול עובדי מדינה, כך שהוא יכול להציע ללקוחותיו ריביות נמוכות.

יתר הבנקים מצויים בטווח יחסית נמוך של הפרשים בין הריביות הכוללות החזויות בהם: הפועלים נמצא במקום השני עם ריבית חזויה של 5.82%, לאומי אחריו עם 5.89%, מזרחי עם 5.96%, דיסקונט - 6.04% ומרכנתיל עם ריבית כוללת חזויה של 6.16%. ואולם הטבלה משתנה כשנכנסים לרזולוציה של מסלולים: במזרחי טפחות התגלתה הריבית הנמוכה ביותר במסלול הריבית המשתנה לא־צמודה (שאינה פריים), אולם במסלול הקבוע צמוד מדד הריבית בבנק זה נמצאה כאחת הגבוהות; בנק הפועלים, לעומת זאת נמצא כאחד הזולים במסלול הפריים, אך בין היקרים יותר במסלול המשתנה צמוד מדד; לאומי נמצא כזול במסלול המשכנתה משתנה לא צמודה (שאינה פריים), ובמסלולים אחרים הגיע לאמצע הטבלה.

לא התמונה המלאה

השאלה, מה עושים עם ים של נתונים, שאמנם מסתכמים בסופו של דבר לשורה תחתונה (הריבית הכוללת החזויה), אף גם היא נראית גמישה למדי, שכן מרווח התמרון של הבנקים יכול לשנות משמעותית את תנאי המשכנתה. ישנם מאפיינים רבים שיכולים להשפיע על גובה הריבית המוצעת ללקוח בפועל - נתוני האשראי של הלקוח, שיעור המימון, מצב הנכס, שיעור הכנסה פנויה, תקופת ההלוואה ועוד.

נופר יעקב, יו"ר התאחדות יועצי המשכנתאות אומרת לעניין זה, כי הנתונים שמציג בנק ישראל עשויים להיות מוטים, מאחר שהממוצעים כוללים, ואינם מבחינים בין עסקאות סולידיות לעסקאות בפרופיל סיכון גבוה.

כך למשל, בנק מזרחי מתמחה באוכלוסיה חרדית ובנכסים שנמצאים באיו"ש, שהרישומים שלהם (הטאבו הירדני למשל) אינם תמיד מדוייקים ואינם מקובלים על חלק מהבנקים. זה מעלה את הסיכון של המשכנתה ובהתאם גם את הריבית.

לפיכך סביר כי אדם שרוכש דירה בשטחי הקו הירוק, שרשומה כדין בטאבו, יקבל מבנק מזרחי ריביות נמוכות יותר מעמיתו, שרוכש דירה באיו"ש, ועל כן יעקב אומרת כי הריבית הממוצעת שמצא בנק ישראל אינה אקטואלית לגביו.

ואולם יש לה מסר נוסף: "מה שעולה בבירור מהמספרים הוא שעל אף שאנו נמצאים בסביבת תשואות וריבית גבוהות ביחס לעבר, נתון זה אינו משתקף בריביות המשכנתאות. בעבר הייתה הלימה מלאה בין תשואות האג"ח לריבית על המשכנתאות, וכיום הקשר הזה התנתק לחלוטין ומתבטא בירידת מרווחים משמעותית בבנקים, הנובעת בין היתר מהתחרות ביניהם ומשינוי האסטרטגיה מחשש לקיפאון בשוק הנדל"ן.

"מבט על הנתונים מלמד שהריבית הממוצעת בשוק המשכנתאות עומדת יציבה בחודשים האחרונים, עם נטייה כלפי מטה, זאת על אף שתשואות האג"ח יציבות עם נטייה כלפי מעלה. בימים אלה אנו עדים לירידות בתשואות האג"ח שנובעות בין היתר מהירידות התשואות בארצות הברית, דבר שצפוי להביא לירידה נוספת בריבית על עוגני מסלולי המשכנתה המשתנים (המהווים כ־50% מתמהיל המשכנתה בשנה האחרונה)".

ההפרשים בין המסלולים השונים בבנקים השונים מראים, כי קיימת תחרות ביניהם, הגם שאולי היה מצופה ליותר (שכן שוק המשכנתאות נשלט בפועל ע"י הפועלים, מזרחי ולאומי), אך ללקוחות עדיין יש אפשרויות מסויימות לשפר את מצבם.

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.