האם ניתן לתזמן את השוק? התשובה המקובלת בקרב המומחים היא "לא" נחרץ. למרות שכל משקיע בשוק ההון היה שמח אם הייתה לו דרך לדעת מתי השוק עומד בפני עליות או ירידות ובכך לתזמן את רכישת או מכירת המניות. הניסיון לתזמן את השוק נחשב לחסר סיכוי וזוכה ללעג לא פעם אצל משקיעים מתוחכמים.

● פרנקל ממשיך להאמין בתמר: קונה מהראל ותש"י 3.5% מהמאגר תמורת מיליארד שקל

● המשקיע האינטליגנט | "אפקט מלכודת הזבובים": כך נפלתי בטעות הפיננסית הכי מטופשת בספר

אך מחקר שפרסם לאחרונה בנק גולדמן זאקס, אחד מבנקי ההשקעות הגדולים בעולם, מציג תשובה מורכבת לשאלה הזו. מהמחקר, שפורסם לפני מספר שבועות, עולה כי בחלק מהמקרים, הניסיון "לתזמן את השוק" משתלם. לדבריהם, בכל פעם שמדד S&P 500 יורד ב־10% או יותר, אסטרטגיית "קנייה בשפל" (Buy the dip) היא אסטרטגיה מוצלחת להשקעה, ומובילה לתשואות חיוביות - אבל בעיקר לטווח הקצר.

הדובים עוזבים את וול סטריט?

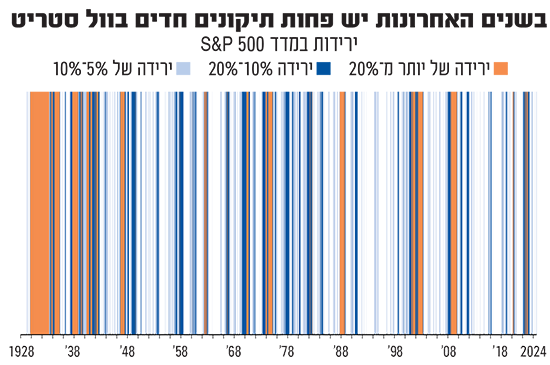

לדברי כלכלני הבנק, כריסטיאן מולר־גליסמן, אנדריאה פראריו ופיטר אופנהיימר, תיקונים בשוק הם מאפיין בולט של שוק המניות, אך היקף ותדירות התיקונים השתנה עם הזמן. "תיקונים קטנים במניות הם נפוצים, ובדרך כלל קורים בערך במחצית מהזמן", הם כותבים. "תיקונים גדולים נדירים יותר, ולרוב הם חופפים לתקופות של מיתון. בממוצע, במאה השנים האחרונות, מדד S&P 500 ירד ביותר מ־20% בערך כל 4-5 שנים. אך בשנים האחרונות, תדירות השוק הדובי פחתה".

נזכיר, ששוק דובי קורה כאשר מדד מרכזי כמו S&P 500 או נאסד"ק 100 יורד ב־20% מהשיא האחרון שקבע. ירידה של מעל 10% אך מתחת ל־20% לא נחשבת לשוק דובי, אלא לתיקון. לפי נתוני גולדמן זאקס, מאז המשבר הכלכלי הגלובלי ב־2008, היו שלושה מקרים שבהם התקרבנו לשוקים דוביים ב־S&P 500 - אך לא הגענו אליהם: בתקופת המשבר בגוש האירו ב־2011, עם ירידה של 19.4%; בזמן משבר הנפט ב־2015 עם ירידה של 14.2%; וברבעון האחרון של 2018 כשהירידות התקרבו ל־19.8%.

בפרספקטיבה נרחבת יותר, מאז 1928 היו כ־22 שווקים דוביים במדד. השוק הדובי הממוצע נמשך 16 חודשים ובשיא הירידה הגיעה ל־40%, אבל תיקונים בשיעור של 10%־20% היו נפוצים יותר, נמשכו בממוצע 4 חודשים ובשיא הירידה הייתה 13%. עם זאת הם מדגישים כי "באופן כללי, שוק דובי ותיקונים הפכו במידה מסוימת לפחות שכיחים מאז שנות ה־90 - זה משקף בחלקו את התארכות המחזוריות העסקית ואת התנודתיות הנמוכה יותר במאקרו־כלכלה.

לפי כלכלני הבנק, "מאז המשבר הכלכלי, אסטרטגיית 'קנייה בשפל' במדד S&P 500 הייתה אסטרטגיה מוצלחת בתגובה לכל תיקון של 10% ומעלה". הם מציינים שבממוצע, מי שקנה את המדד אחרי תיקון של מעל 10% מאז שנת 2010, השיג תשואה גבוהה יותר מהתשואה הממוצעת בתקופה של חודש עד שנה. עם זאת, בהסתכלות לטווח ארוך יותר, של שנתיים עד 5 שנים, מי שחיכה לשפל כדי לקניות מניות, הפסיד חלק מהעליות בשוק ובכך חתך את התשואה שלו בכחצי. הסיכוי לתשואה חיובית בשנה שאחרי תיקון של 10% או יותר, עומד על 20%, לעומת כ־10% בכל זמן אחר. עם זאת, בטווח של 5 שנים, הסיכוי לתשואה חיובית עומד על כ־30% אם תנסו לתזמן את השוק, לעומת סיכוי של 90% עבור המשקיע הממוצע שלא מנסה להתחכם. ובכל זאת, אומרים בגולדמן זאקס, לתקופות קצרות מדובר באסטרטגיה מוצלחת.

התיקון עוד יגיע, אבל בכמה?

כדי להבין טוב יותר את הסיכונים, כלכלני גולדמן סאקס פיתחו מסגרת המנסה לחזות את העתיד. לדבריהם, בעוד שקשה יותר לחזות תיקונים קטנים, תיקונים גדולים קשורים במקרים רבים לתנאי מאקרו ותנאי שוק מסוימים. הסיכון לתיקונים בשוק קשור למחזוריות עסקית והעדפות המשקיעים, וכן לתנאי מאקרו או מומנטום שלילי. בגולדמן זאקס מכניסים למודל שלהם נתוני מחזוריות עסקית, נתוני סנטימנט (כפי שבאים לידי ביטוי במדד תאבון לסיכון, RAI), נתוני שוויים (מכפיל רווח לעומת הממוצע), וכן אינדיקטורים של צמיחה. הם בחנו את הקשר של כל אחד מהנתונים הללו לסיכון של תיקון במדד S&P 500.

מנכ''ל גולדמן זאקס, דיוויד סלומון / צילום: Reuters, Brendan McDermid

שילוב כל הגורמים הללו מוביל אותם למסקנה שנכון להיום, הסיכון לתיקון במדד הדגל האמריקאי עלה, אך הוא עדיין נמוך יחסית ברמה ההיסטורית: סבירות של כ־20% לתיקון ב־12 החודשים הבאים, בעוד שסבירות של מעל 30% היא לדבריהם "איתות אזהרה" ברור. נוסף על כך, הם מצאו שישנה כעת סבירות של כ־10% לתיקון בשלושת החודשים הבאים.

בשורה התחתונה, בגולדמן זאקס סבורים שהשילוב של שוויים גבוהים במניות, סביבת מאקרו עם נתונים מעורבים ורמת אי־ודאות גבוהה מגדילות את הסיכון לתיקונים. כתוצאה מכך, הם מעריכים שעד סוף השנה סביר שהתשואות (המתואמות לסיכון, risk adjusted) יהיו נמוכות יחסית. עם זאת, לדבריהם, "הסיכון לשוק דובי נותר נמוך, עם סיכון נמוך יחסית למיתון בתמיכת המגזר הפרטי הבריא וההקלה של הבנק המרכזי".

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.