תומר שפריצר מעיד על עצמו שתמיד ידע שיעסוק בכסף. "אני איש של מספרים והייתי טוב במתמטיקה מגיל צעיר", הוא אומר. לשוק ההון הצטרף בשנת 2010, כשעבד בניהול התיקים של חברת הראל. באותו זמן השווקים כבר היו בעיצומו של התיקון שלאחר המשבר הפיננסי העולמי של 2008. בהמשך עבר לנהל בתחום החיסכון ארוך הטווח בהראל, ובירידות בשווקים של שנת 2022 הפך לסמנכ"ל סוכנות הפיננסים ארבע עונות, מקבוצת אי.בי.אי.

● זה היה אחד השבועות הטובים שהיו לוול סטריט. מה צפוי בהמשך?

● הטיפ המשתלם למי שחושש מחזרת האינפלציה תחת ממשל טראמפ

שפריצר חושש מהחשיפה ההולכת וגדלה של הציבור הישראלי למט"ח וממליץ לאזן אותה ככל הניתן: "החשיפה לשוקי חו"ל הולכת ועולה כל הזמן, גם של הגופים המוסדיים וגם דרך המסלולים מחקי מדד ה-S&P. הדולר כיום נמצא ברמה של 3.75 שקלים, וזה נראה לנו מצב נורמלי אבל זה לא בהכרח כך. בכלל לא מוגזם להעריך שנחזור ל-3.3 שקלים לדולר, היינו שם רק לפני שנים ספורות. בעולם של פוסט-מלחמה נראה דולר הרבה יותר חלש. המשמעות היא שתשואה משמעותית מאוד יכולה להימחק בגלל המט"ח, ולכן נדרש לבנות היום תיק מוטה שקל", הוא קובע.

כשהוא מתקרב לגיל 40, שפריצר מודע לכך שהציבור מסתכל על משקיעים גדולים בעולם ומנסה ללמוד מהם. הוא מדגים עם משקיע העל האמריקאי וורן באפט, שבחודשים האחרונים אוגר מזומנים בעקביות ובמקביל יוצא מהשקעה במניות. אז מדוע לא מומלץ לחקות אותו? שכן "לקוח סטנדרטי ממוצע הוא לא באפט. הוא לא יודע לתזמן את השוק, מתי לצאת ולהיכנס, וסביר שהוא יפספס תשואה משמעותית".

וכמובן שכדאי להזכיר שגם משקיעים גדולים טועים. "כשהתחילה שנת 2024 כולם אמרו שתהיה שנה תנודתית, אבל הפלא ופלא זה לא קרה". מה שכן קרה הוא שמתחילת השנה מדד S&P 500 האמריקאי כבר שבר את שיא כל הזמנים שלו 50 פעמים, מתקרב לרמה של 6,000 נקודות, תוך שהוא משלים עלייה של כ-26%. גם השוק המקומי מפגין עליות מרשימות, למרות המלחמה הארוכה, כאשר מדד ת"א 35 עלה מתחילת השנה ב-23%.

"השוק יקר"? מי קבע?

אחרי שנתיים של עליות חדות בבורסות ארה"ב הגישה הגורפת היא ששוק המניות האמריקאי "יקר", כאשר האינדיקציה לכך היא מכפילי הרווח - שיטה מוכרת להערכת שווי חברות, שמחלקת את שווי החברה ברווח השנתי שהיא מייצרת. אלא ששפריצר טוען כי מדובר בנתון לא רלוונטי. ראשית, כי בניגוד לעבר כיום השוק מוטה למניות טכנולוגיה, "שמייצרות רווחים תפעוליים יוצאי דופן". שנית כי "אנחנו לא יודעים מי יהיו 'הטסלה והאנבידיה' הבאות, ואני רוצה להיות על הרכבת הזו כשהיא תצא מהתחנה וליהנות מהתשואה של אותן חברות. הדרך להשיג את זה היא באמצעות חשיפה לתחום הטכנולוגיה - הקטר שמוביל את הכלכלה", אומר שפריצר, אך מוסיף אזהרה כי "כשנכנסים היום להשקעה במדדים לטווח ארוך, צריך להבין שאחרי העליות בשנתיים האחרונות כנראה שהשווקים יהיו יותר תנודתיים בשנים הבאות".

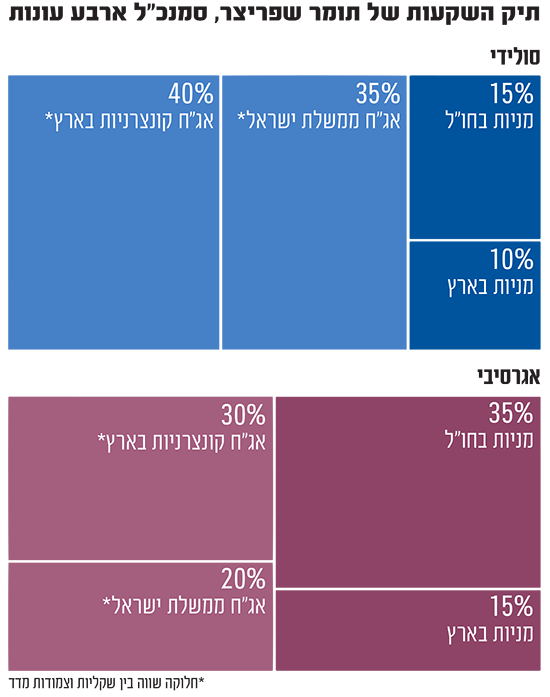

אג"ח - רק בישראל

כשהוא מתבקש על ידינו להרכיב תיק השקעה לפרופילים שונים של משקיעים, ממליץ שפריצר למשקיע אגרסיבי על הקצאה של 50% למניות ו-50% לאג"ח. בחלק המנייתי הוא מקצה 35% למניות בחו"ל, בעיקר בארה"ב, עם חשיפה של 15% למדד S&P 500 מנוטרל מט"ח, 5% במדד הנאסד"ק 100, עוד 5% במדד ראסל 2000 (של המניות בשווי שוק נמוך, small cap), 5% במדד המניות העולמי ו-5% לאינדקס תעשיות ביטחוניות. את ההקצאה לישראל (15% מהרכיב המנייתי) הוא מחלק בין מדד ת"א 125 (10%) ומדד הבנקים בשיעור של 5%.

את החלק האג"חי הוא מקצה רק להשקעות בישראל, כדי להימנע מחשיפה גבוהה לדולר כאמור. החלוקה המומלצת שלו היא: 20% לאג"ח ממשלתית בישראל (10% קרן כספית, 5% תל גוב שקלי במח"מ שנתיים עד 5 שנים ו-5% צמוד מדד במח"מ זהה), ואת יתרת ה-30% לחלק בצורה שווה בין מדד תל בונד בדירוג השקעה A צמוד לבין שקלי).

עבור משקיע סולידי, שפריצר מציע תיק השקעות שמורכב מ-25% מניות ו-75% איגרות חוב. את הרכיב המנייתי הוא מקצה ברובו לחו"ל (15%) והשאר (10%) לישראל, וממליץ כי "החשיפה צריכה להיות ברובה דרך מדדים, כדי להקטין תנודתיות".

בחלק של איגרות החוב הוא ממליץ כאמור רק על השוק המקומי, עם הקצאה של 35% לאג"ח ממשלת ישראל ו-40% לאיגרות קונצרניות: "זה נכון מאוד כעת למשקיע שמרני לייצר כריות מפני נפילות דרך אג"ח במח"מ לא ארוך. צריך לקבע עכשיו את התשואות. האפיק הקונצרני נותן תשואות של 5.5%, שלפני שנתיים יכולנו לחלום עליהן, ועוד שנתיים שוב נוכל רק לחלום עליהן. בנוסף, המיסוי על אג"ח הוא ריאלי (כלומר בניכוי שיעור האינפלציה, נ"א)".

חברות ביטוח - קלף בטוח

לדעתו של שפריצר ניצחונו של דונלד טראמפ בבחירות לנשיאות ארה"ב יטיב עם שוקי ההון: "בטווח הקצר כבר רואים את האפקט, אבל גם בטווח הארוך זה אמור לעשות טוב לחברות, כולל בשורה השנייה כמו מניות ראסל 2000. חברות מסורתיות הולכות לביצועים ממש טובים אם הוא באמת יוריד מס חברות, במקביל לירידת הריבית והעלאת מכסים על יבוא מסין ומאירופה. וגם תחום הטכנולוגיה צריך לקבל משקל יתר, שכן כאמור אינו צריך להיות מתומחר לפי מכפילים".

בארץ שפריצר ממליץ על הבנקים וחברות הביטוח, ומסביר כי "השוק הישראלי מוטה לנדל"ן ופיננסים ויותר קל לתמחר אותו, כמו חברות מסורתיות. גם אחרי העליות התמחור בישראל יותר נוח, כשהסיבה היא כמובן המורכבות הגדולה לכלכלה - התקציב והגירעון. אבל סיום המלחמה יביא בשורות טובות מאוד לשוק הישראלי. לכן כשמחברים את כל הפרמטרים יחד - נכון להיחשף לשוק המקומי בפרופורציה מתאימה.

"אחרי המלחמה נראה חזרה של משקיעים זרים, שבתורה תיטיב עם המסחר. מי שחושב שהשוק הישראלי יהיה חיובי, כמו שאני רואה את הדברים, מניח שחברות הביטוח אמורות לעשות מאוד טוב. הן משקפות את הלך הרוח של הבורסה.

"כמי שגדל בחברות ביטוח, אני יודע שהעסקים המסורתיים של חברות הענף זה 'נחמד', אבל מה שקובע את הרווח של חברת הביטוח הוא תיק הנוסטרו (ההשקעות של חברת הביטוח עצמה, נ"א). אני מעריך בסבירות גבוהה שנראה את החברות הללו מרוויחות טוב".

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.