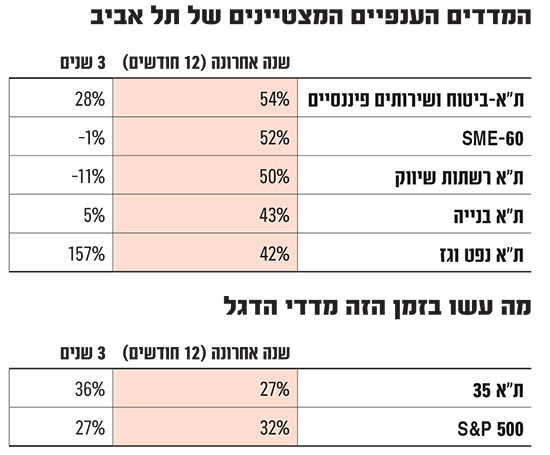

כל מי שמביט על מסכי המסחר בבורסת תל אביב לאחרונה, לא יכול היה לפספס את הזינוק החד שרשם מדד מניות השורה השנייה, SME-60 - שעקף את ביצועי מדדי המניות המובילים של הבורסה, ת"א 35 ות"א 90. מדד המניות הקטנות מציג תשואה של לא פחות מ-52% בשנה האחרונה - בעוד ששני מדדי הדגל הציגו תשואות של 27% ו-31% בהתאמה. בדיקת גלובס מעלה כי עוד שורה של מדדים נישתיים הציגו בשנה האחרונה תשואות חלומיות של יותר מ-40%.

● הציפייה להפסקת אש הקפיצה את הבורסה, האם יש עוד מקום לעליות?

● המניות שיפתיעו והמדד שעוד לא הגיע לתקרה: ההמלצות של מנהל ההשקעות הוותיק

● מה יעשה הסכם בצפון לשווקים, ואיפה כדאי לשים את הכסף?

הכוונה היא למדד ת"א ביטוח ושירותים פיננסיים (תשואה של 54% בשנה האחרונה), ת"א רשתות שיווק (50%), ת"א בנייה (43%) ות"א נפט וגז (42%). זה האחרון, אגב, הוא הכוכב הבלתי מעורער של התשואות בשלוש השנים האחרונות, תקופה שבה הניב לעוקבים אחריו רווח של יותר מ-150% - פי 4 ממדד ת"א 35 בתקופה זו.

בכך גברו מדדי הנישה של הבורסה המקומית גם על מדד הדגל של הכלכלה האמריקאית - S&P 500, שעלה ב-32% בשנה החולפת, ועל מדד הנאסד"ק מוטה הטכנולוגיה שטיפס ב-33% באותו זמן.

בבורסה התל אביבית יש, בחלוקה גסה, שני סוגים עיקריים של מדדי מניות: מדדי שווי שוק ומדדים ענפיים. הבולט בין מדדי השווי הוא ת"א 35, שכולל את 35 המניות הגדולות בבורסה. בין היתר נכלללות בו מניות טבע, חמשת הבנקים הגדולים, אלביט מערכות, שופרסל, שטראוס, עזריאלי, מליסרון, נייס ועוד.

תשעים המניות הבאות במונחי שווי שוק מרכיבות את מדד ת"א 90. אפשר למצוא ביניהן חברות ביטוח כמו מנורה מבטחים ומגדל, חברת האופנה פוקס, רשת רמי לוי, גב ים, שיכון ובינוי, אלקטרה ועוד. ביחד מרכיבות מניות ת"א 90 ות"א 35 את מדד ת"א 125.

60 המניות שבאות מתחת למדד ת"א 125 מרכיבות מדד שנקרא SME-60. מדד זה מחליף מבחינת הרציונל שלו את "מדד היתר" של פעם. נמצאות בו כבר חברות קטנות למדי, כשהשווי המירבי של המניה הגדולה במדד כיום (בית ההשקעות מיטב) הוא 2 מיליארד שקל. ניתן למצוא בו חברות עם שמות מוכרים כמו רשת המוצרים המוזלים מקס סטוק, חברות בנייה כמו האחים חג'ג' ולוינשטיין הנדסה, לצד חברות נוספות.

מתחילת חודש נובמבר החיובי לשווקים, שבמהלכו ניצח דונלד טראמפ בבחירות בארה"ב, וייתכן שבישראל אנו ניצבים לקראת הסדרה מול לבנון, עלה מדד SME-60 בכמעט 10%, בזמן שת"א 35 טיפס ב-3.5%. גם מדד ת"א 90, שבמידה מסוימת הוא סוג של מניות "שורה שנייה", זינק בפרק הזמן המדובר בנובמבר בכ-7%, כפליים ממדד הדגל. בארה"ב זינק מדד המניות הקטנות ראסל 2000 בכמעט 9% בחודש האחרון, בזמן שה-S&P 500 עלה "רק" בכ-2.8%.

לצדו של SME-60 מככבים כאמור בשנה האחרונה עוד מספר מדדי מניות ענפיים, שרובם ספגו בשנים קודמות ירידות חדות כשהמניות הפכו ל"זולות" בעיני המשקיעים. בין אלה נמנים מדד ת"א בנייה שכולל יזמיות מגורים כדוגמת דמרי, פרשקובסקי, אאורה ואחרות; מדד ת"א ביטוח ושירותים פיננסיים שכולל חברות ביטוח ושחקניות קטנות יותר מתחום האשראי החוץ בנקאי, שמניותיהן התאוששו בשנה האחרונה; ת"א רשתות שיווק, שבו ניתן למצוא את שופרסל, רמי לוי ואחרות; וכאמור מדד ת"א נפט וגז שבו נכללות שותפויות וחברות הגז המקומיות, שנהנות מעליית מחירי האנרגיה בעולם והביקוש הגובר לגז טבעי בשנים האחרונות.

"דם חדש" נכנס למדד SME 60

יניב פגוט, מנהל מחלקת מסחר נגזרים ומדדים בבורסת תל אביב, מזהה מגמה הולכת וגוברת בחודש האחרון, ולמעשה בשנה החולפת כולה, של העדפת מניות השורה השנייה, המתבטאת בגיוס כספי משקיעים למוצרים עוקבי מדדים: "מתחילת נובמבר מדד ת"א 90 גייס 290 מיליון שקל מהציבור (במוצרי השקעה עוקבי מדדים), ומתחילת השנה גויסו 1.9 מיליארד שקל בנכסים אלה. כתוצאה מכך המדד חצה החודש את רף 10 מיליארד השקל של שווי הנכסים המנוהלים (שעוקב אחריו). השווי שלו גדל כתוצאה מצבירת כספי משקיעים ובחלקו מעליית השווי של המניות עצמן".

מנגד, מציין פגוט כי מדד ת"א 35 דווקא פדה מתחילת השנה 1.4 מיליארד שקל מנכסים של מוצרים עוקבי מדדים, וכעת מנוהלים נכסים שעוקבים אחריו בסך של 6.4 מיליארד שקל. כלומר ת"א 90 עקף במובן זה את ת"א 35.

פגוט מודה כי ההתפתחות האחרונה סביב מדד SME-60 הפתיעה גם אותו. "לאחרונה נכנסו כספים למדד, שזו בשורה מבחינתנו. זה מדד מניות שהגיע לשפל מבחינת צבירת נכסים. בשבועות האחרונים אנחנו רואים כניסה של כסף מוסדי להשקעה במדד", הוא מספר. "מתחילת חודש נובמבר נכנסו 88 מיליון שקל להשקעה בו, במדד מניות שמנהל נכסים בשווי של 350 מיליון שקל. זו דרמה. זה מדד שבשיא של נוהלו בו נכסים של מיליארד שקל, והוא התרוקן מתוכן מבחינת מכשירים עוקבים".

ממה נובעת המגמה באותו מדד? "אחרי הרבה שנים שה-SME אכזב, ככל הנראה השינוי וההרכב של המדד כתוצאה מעדכון מדדי נובמבר, השפיעו עליו", מציע פגוט הסבר. "הגיעו אליו מניות משמעותיות שעברו ממדד ת"א 90 כמו מיטרוניקס, שהיתה בעבר מניה שנכללה במדד ת"א 35. זה הזרים דם חדש למדד הזה. 26 מהחברות הנכללות בו (מתוך 60) הן בשווי של מעל מיליארד שקל. אלה כבר חברות משמעותיות".

"תופעה רחבה ואף גלובלית"

איתי ליפקוביץ', מנכ"ל בית ההשקעות הורייזן, מתייחס לתופעת החולשה במדדי המניות הקטנות כחלק מתופעה רחבה ואף גלובלית. "המניות הקטנות סבלו בשנים האחרונות מכוחן העולה של המניות הגדולות בארה"ב כמו אנבידיה, גוגל וענקיות טכנולוגיה אחרות. המשקיעים עברו להשקעות עוקבות מדדי מניות בחו"ל, וזה בא על חשבון המניות הקטנות בתל אביב. כך נוצרה בהדרגה הזדמנות תמחורית".

גם אושרי וקנין, מנהל מחלקת פלטינום בארבע עונות ניהול עושר, סבור שהתנופה במניות הקטנות היא תופעה רחבה. לדבריו בחו"ל, "מדד ראסל 2000, מתפקד כמעין ברומטר למצב החברות האמריקאיות הקטנות-בינוניות. הוא נהנה מתנופה על רקע הציפייה בשווקים לקידום שורה של מהלכים תומכים בכלכלה האמריקאית תחת כהונת טראמפ. אלה יגיעו בדמות צעדי קיצוץ מסים, הקלה ברגולציה, הפחתת מס חברות, עידוד השקעות בתעשייה מקומית והמשך מתווה הורדות ריבית".

בארץ, אומר וקנין, "לאחר רצף עליות שדחפו את הסקטורים והמדדים הדומיננטיים בבורסה בתל אביב, הגיע תורם של מדדי מניות השורה השנייה לצמצם פערים ולהציג ביצועים נאים. ככל שנגיע להסדרה ביטחונית, שתקרב אותנו גם להקלה הדרגתית במדיניות המוניטרית, יש לצפות להמשך המגמה החיובית בשוק. זו תבוא לידי ביטוי גם בקרב חברות השורה השנייה, אך כאן יש לסייג כי מניות אלה סובלות מחוסר נזילות וסחירות נמוכה, שיש להביא בחשבון במערך שיקולי ההשקעה".

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.