זו השנה השנייה בה "גלובס" עורך את דירוג קרנות ההון סיכון הישראליות והשותפים בקרנות, במטרה לסמן את אלו שהיזמים מעריכים - הקרנות שנחשבות בעיניהם כאיכותיות ביותר והשותפים שנחשבים לטובים ביותר. זהו הדירוג האיכותי היחיד בישראל לתחום זה.

אצל קרנות ההון סיכון, לא פעם השורה התחתונה קובעת: מה היה ההחזר על ההשקעה. זו הפריזמה דרכה הן מסתכלות ומסווגות מיהי חברה טובה בעיניהן. עבור היזמים, המדידה של הקרן היא דרך מדד שונה לחלוטין. אותם מעניין שהקרן תגשים את החלומות שלהם, תסייע להם, תיתן כסף כשצריך בתנאים הוגנים, וכל זה תוך שמירה על יחסי אנוש טובים.

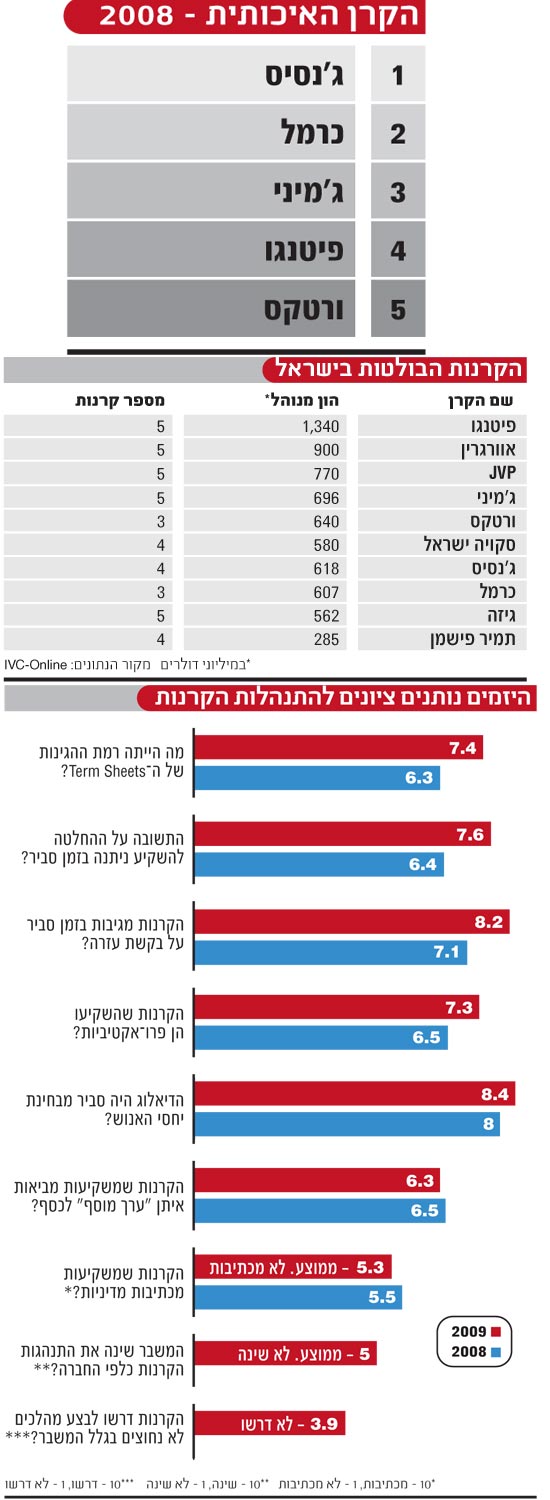

ובכן, זו בחירת היזמים לשנת 2009: הקרן האיכותית ביותר בישראל היא כרמל. אחריה דירגו היזמים, בסדר זה, את הקרנות ג'נסיס, סקויה, ורטקס ופיטנגו. לפי בחירתם, השותף הטוב ביותר בישראל הוא אדי שלו (ג'נסיס), במקום השני ניצב שלמה דוברת (כרמל) ואחריהם יורם אורון (ורטקס), רמי ברכה (פיטנגו) ויאיר שוהם (ג'נסיס).

בשנים האחרונות, תעשיית ההון סיכון הישראלית והעולמית עוברת שינויים לא קלים. לא מעט קרנות, שהיו מוכרות בנוף המקומי, נעלמו. אלה שנשארו, מנהלות פחות הון, במיוחד בקרנות בבציר 2007-2008, והיזמים מתחרים על פחות כסף שיש לקרנות להציע. עובדה זו משאירה הרבה יותר מקום לסגנון או לתרבות של הקרנות לבוא לידי ביטוי.

הקלישאות בתעשייה מוכרות: הקרנות רוצות רק למכור את החברות, היזמים רוצים להמשיך ולטפח את הבייבי. הן לא מבינות כלום, לא מביאות ערך מוסף, והיזמים כולם עילוי וללא ספק מהם תצא הצ'ק-פוינט הבאה. המתחים הללו מתעצמים בזמן משבר, ובתעודת 2009 נראה שהציון של הקרנות השתפר, והן עמדו במבחן בהצלחה יחסית.

הציונים השתפרו

בודדים הם אלה מקרב המנהלים והמייסדים של החברות מגובות ההון סיכון שהיו מרוצים לחלוטין, שהעניקו ציונים גבוהים בלבד לקרנות והיו מלאים מילים חמות. "הבעיה האמיתית עם הקרנות היא האדישות וחוסר המחשבה האסטרטגית. זה כמעט הזוי לדבר על ערך מוסף. חוץ מנציג אחד או שניים, השאר פשוט לא מתעניינים או מבינים מספיק. פעמים רבות נציגי קרנות גם לא מגיבים למייל. לפעמים הם גם לא מגיעים לישיבות מועצת המנהלים", כתב אחד היזמים.

אחר כתב: "חבל שלא עשיתם סקר לגבי הקרן הגרועה ביותר", ונידב שני שמות פוטנציאליים לדעתו. וגם: "לצערי, בשעת משבר לא ניתן היה להישען על הקרנות. האמרה 'חבר נבחן בעת צרה' - לא נתקיימה. רוב הקרנות מנצלות המצב לאיפוס שוויין של החברות".

בצד החיובי, נכתב: "אנחנו מרוצים, וזה לא רק מנחמדות למשקיעים שלנו. יצא לנו טוב". והגרסה הריאלית: "פוריות הדיאלוג בין הקרנות ליזמים והחברה", כתב יזם, "תלויה בכיול רמת הציפיות של הצדדים".

1. אין שחרור רסן

השאלה הראשונה בסקר הייתה לגבי ה-Term Sheet - האם התנאים בו סבירים והוגנים, או שהקרן ניצלה את המצב כדי להשיג תנאים לטובתה. הציון שקיבלו הקרנות הוא 7.4, כך שנראה כי הן לא שחררו רסן בשל המשבר, אלא להיפך - הן השתפרו, שכן בשנה שעברה הציון שלהן היה 6.3. היו יזמים שציינו כי הקרנות לא פעם דרשו תנאים לטובתן, אך שמרו על הגינות בסיסית.

בקרנות הישראליות גם שמרו על הגינות בכל הקשור למשך הזמן בו הודיעו לחברה על החלטתן, האם להשקיע או לא. הציון הממוצע היה 7.6, והיזמים מצאו שזמן הבדיקה לגיטימי, גם אם במקרים מסוימים נרשמה התארכות. בשנה שעברה הציון היה 6.4 בממוצע.

2. מגמה מעורבת בדרישות מהחברות

המשבר הפיננסי בשנה האחרונה הקצין מגמות, שבאו לידי ביטוי גם כך במתח היומיומי שבין הקרנות לחברות הפורטפוליו. לא צריך סקר כדי להבין באופן אינטואיטיבי שקרן תהיה מעוניינת להקשיח את הדרישות מהחברות, גם מתוך ניסיון להגן על ההשקעה שלה. הסקר הראה כי באופן ממוצע, המשבר לא שינה את התנהגות הקרן באופן משמעותי - בתשובה לשאלה האם הקרנות מכתיבות מדיניות, הציון הממוצע היה 5.

אלא שמדובר בממוצע טכני בלבד, שכן בחינת התוצאות העידה על תנודתיות גדולה. היו שטענו שהקרנות מכתיבות באופן בוטה והיו כאלה שטענו שכלל לא.

בשאלה האם הקרן דרשה מהלכים לא נחוצים בגלל המשבר, התשובה הממוצעת העלתה כי הקרנות כמעט שלא העלו כאלו דרישות (הציון היה 5, שמשמעו - לא דרשו מהלכים כאלה).

אולם, גם כאן התנודתיות בתשובות העידה כי יש הבדל ביחס. בחלק מהמקרים דבר לא השתנה, ובמקרים אחרים נטען להתערבות והעלאת דרישות לא נחוצות, לפחות בתחילת המשבר. הדבר מלמד אותנו, כי החברות הטובות זוכות ליחס טוב יותר מהחברות הפחות טובות, ולכן השוני המהותי בתשובות.

היו יזמים שציינו שהקרנות הכתיבו מהלכים אבל "בעדינות". אחרים ציינו שהקרנות היו שותפות למהלכים ולא מכתיבות. אחר כתב כי בתחילת המשבר היה מצב של Over Shooting אך כעת המצב נרגע.

3. התועלת מהקרנות בעיקר כספית

אחת מהשאלות מעוררות המחלוקת בכל הקשור ליחסי קרנות-יזמים, היא סעיף הערך המוסף. הקרנות תמיד מעדיפות להאמין שמלבד הכסף הן מביאות לחברות ניסיון, קשרים וחשיבה יוצרת.

מתברר, שהיזמים חושבים אחרת: 6.3 הוא הציון שהיזמים העניקו לקרנות, הידרדרות קלה מהציון של השנה שעברה, שהיה 6.5. היו מי שאמרו כי הקרנות מביאות "הרבה קשרים וניסיון", אך היה גם מי שכתב: "ערך מוסף? זו אחת הבדיחות שאני מקווה שהמחקר הזה ינפץ". זהו אחד הסעיפים שהקרנות חייבות להשתפר בו, אבל גם אחד הסעיפים שיהיה להם הכי קשה לשפר - אולי בלתי אפשרי.

4. החופש לא נפגע

כמו בשנה שעברה, גם הפעם אנשי ההון סיכון הישראלים זוכים לציון גבוה יחסית בסעיף יחסי האנוש - 8.4, שיפור קל לעומת השנה שעברה, אז קיבלו המשקיעים את הציון 8.

היזמים ציינו כי שאלה זו היא לא פעם תלוית שותף והעניקו ציון גבוה לדיאלוג עם הקרנות.

הם גם ציינו כי המשקיעים הישראלים הם פרו-אקטיביים, אך אינם מפירים את חופש הפעולה של החברות בהן השקיעו. בשאלת הפרו-אקטיביות, הציון הממוצע של היזמים היה 7.3, לעומת 6.5 בשנה שעברה.

5. קטנות ואיכותיות

עניין נוסף שחייבים להזכיר הוא הקרנות הקטנות והנישתיות, אלה שמתקשות להעפיל לחמישייה הפותחת בגלל המסה הקריטית הנמוכה של החברות שהשקיעו בהן, אך בכל-זאת הן מוערכות מאוד.

בקבוצה זו נמצאות קרנות הביומד. אלה שבלטו השנה הן בעיקר ויטהלייף, פיטנגו, עופר היי-טק ופונטיפקס, הקרנות עם מספר ההשקעות הגדול ביותר לתחום.

לגבי פיטנגו, מעניין לציין כי את מרבית הקולות שלה היא קיבלה מחברות מתחום מדעי החיים, ופחות מחברות בתחום ההיי-טק, והם אלה שבעיקר דחפו אותה אל המקום החמישי.

באשר ליחס הכללי של היזמים לקרנות בתחום מדעי החיים, רובם מעריכים את הקרנות על המקצועיות שלהן ועל יחסי האנוש.

6. שיפור ביחסי יזם-שותף

וכך, פרט לשאלות הנוגעות למשבר, שלא ניתן לשקללן לממוצע, הרי שהציון של הקרנות הוא 7.5 השנה. כמעט טוב. הציון הממוצע ב-2008 היה 6.8, כך שאפשר לראות פה שיפור די-משמעותי אבל גם להבין: הדרך ליישור היחסים בין הצדדים ולעבודה הרמונית עדיין ארוכה.

נתראה ב-2010.

שלו: "הבדיקה שלנו הוגנת. לכן גם מי שנדחה לא נוטר טינה"

אדי שלו, איש ההון סיכון הטוב ביותר לשנת 2009, מוכר כג'נטלמן בתעשיית ההון סיכון המקומית, נעים הליכות ומנומס. שלו התחיל את הקריירה בתחום ההשקעות כמנהל הסניף המקומי של הבנק אוסקר גרוס ומאוחר יותר של CIBC-אופנהיימר. הוא היה מעורב בהשקעות בחברות היי-טק ישראליות בוול-סטריט, כמו פאנדטק ואורבוט (שהפכה לימים לאורבוטק).

בשנת 1992, שלו התחיל להשקיע בחברות היי-טק בתחילת דרכן כחבר בצוות שהקים את קרן מופת. ג'נסיס פרטנרס, הקרן שהיה אחד משני מייסדיה, הוקמה בשנת 1997 והיא מנהלת 618 מיליון דולר בארבע קרנות. הקרן הרביעית, שגיוסה טרם הושלם, מנהלת כ-100 מיליון דולר.

*מה הדבר החשוב ביותר לאיש הון סיכון בעבודה מול יזמים?

שלו: "ההבנה שהמפגש הראשוני של יזמים עם קרן הון סיכון הוא תחילת הפרידה מהבדיה. זו נקודת ההתפכחות הראשונה. כשאיל קישון ואני הקמנו את ג'נסיס, אחד הדברים הראשונים שהיו חשובים לנו, זה לאמץ תרבות של הסתכלות בגובה העיניים.

"אנחנו רואים ביזמים את המשאב הכי חשוב של הקרן, ומתייחסים אליהם בהתאם. אנחנו לא לוקחים שום דבר כמובן מאליו, למרות שכבר יש לנו הרבה שנות ניסיון בהשקעות. תמיד ננסה ללמוד מהיזם. מאפיין נוסף הוא ההגינות".

*ומה במקרה של תשובה שלילית ליזם? שהיא לא פעם סוף החלום שלו?

"אנחנו מבצעים את תהליך הבדיקה באופן הוגן. גם אם התשובה שלילית, תמיד היא תהיה מנומקת ולא פעם נעזור ליזמים ברעיונות, גם אם לא בכסף. התשובה תמיד תיעשה בשיחת טלפון או פגישה, ולעולם לא במייל או SMS. לעולם לא נגרור לחינם את תהליך הבדיקה ולכן, גם יזמים שאמרנו להם 'לא' בעבר או יזמים שמסיבות שונות נאלצנו לסגור את החברות שלהם, לא נוטרים לנו טינה.

"ההגינות היא בתרבות של הקרן וזה משתלם, כי זה משתקף אחר-כך בתחושות של היזמים. אנחנו יודעים היטב שיזמים מרוצים מביאים עוד יזמים, וההצלחה של הקרן הרי תלויה בהם".

*המשבר שינה משהו בהתנהגות שלכם?

"משבר 2001 היה טראומטי. זו הייתה הפעם הראשונה אחרי שנים רבות בה התמודדנו עם משבר עצום. לקח לנו ולכולם זמן מסוים להתעשת ולהבין מה לעשות - אולי יותר מדי זמן.

"הפעם, התגובה הייתה מהירה. הניסיון לצמצם את הוצאות החברות הובן על-ידי המנכ"לים, ולכן זה היה קל יותר לביצוע. כולם הבינו שיהיה קשה לגייס כסף בזמן הקרוב, וצריך לשמור על כל דולר".

הלקח השני ששלו מציין כי למד הוא הצורך להעריך את סיכויי החברות: "המשבר מכתיב את הצורך לזהות את החברות שאין להן סיכוי לשרוד את המשבר. לא בגלל שאין להן טכנולוגיה, מוצר או לקוחות, אלא בגלל שאין באופק קרן חדשה או גוף שישקיע בחברה בעתיד.

"חברה שאין לה סיכוי לגייס כסף, לא יכולה להמשיך לפעול לנצח. זה לקח שלמדנו באופן כואב ב-2001 והפעם ההחלטות היו מהירות יותר".

*מה צופן העתיד?

"אנחנו חוזרים לשגרה. יש דיל-פלואו מצוין, ואני מקווה ששום דבר לא יעצור את התעשייה הנפלאה בישראל. חשוב שכל הגופים הנוגעים בדבר יבינו שיש כאן תעשייה שאפשר להרוג בקלות אבל כדאי לשמור עליה".

מתודולוגיה - כך נערך הסקר

הסקר הייחודי של "גלובס", הנערך זו השנה השנייה, ביקש לדרג את קרן ההון סיכון האיכותית בישראל ואת השותף הטוב ביותר. הדירוג נעשה באמצעות שקלול תשובותיהם של יזמים ומנכ"לים של חברות סטארט-אפ שגייסו הון מקרנות ההון סיכון הישראליות בשנתיים האחרונות.

הסקר ביקש לבדוק כמה פרמטרים מרכזיים בפעילות קרנות ההון סיכון מול היזמים. הפעם, אפשרנו ליזמים לדרג לא רק את קרנות ההון סיכון הישראליות אלא גם את הזרות, בתנאי שיש להן קרן ייעודית להשקעה בישראל.

השאלות שהוצגו ליזמים, התבססו על האלמנטים שקרנות ההון סיכון הישראליות בדרך-כלל מייחסות לעצמן, כמו יכולת לסייע ליזמים בגיבוש החברה, תמיכה פרו-אקטיבית בהגעה אל השוק ואל הלקוחות, הגינות ורצון לבניית שותפות.

היזמים התבקשו לדרג את קרן ההון סיכון הטובה ביותר ואת השותף הטוב ביותר בשאלות פתוחות. לאחר מכן, נשאלו על רמת ההגינות שהקרן הפגינה בהתקשרות, על מהירות התגובה בבקשת סיוע על-ידי היזם, על יחסי האנוש ועל היחס הכללי אל היזם והחברה.

לאור העובדה שהשנה היזמים, כמו גם הקרנות עצמן, התמודדו עם אקלים כלכלי קשה, התבקשו היזמים השנה לדרג את התנהגות המשקיעים בחברות בזמן המשבר.