קרן ההשקעות יורקוויל ממשיכה להוות אלטרנטיבה לגיוס הון עבור חברות ישראליות, המתקשות לעשות זאת בצורה ישירה מול שוק ההון. האחרונה מבין החברות הישראליות שהתקשרה עם יורקוויל היא חברת אלון USA , שבשליטת קבוצת אלון, אשר חתמה על הסכם שלפיו תוכל קרן יורקוויל להשקיע באלון USA עד 25 מיליון דולר בכמה מנות, לפי דרישתה של האחרונה.

אלון USA, המחזיקה בבתי זיקוק ותחנות דלק ברחבי ארה"ב, סבלה בשנתיים האחרונות מהפסדים כבדים. ולאחרונה נאלצה חברת האם להזרים לה כ-40 מיליון דולר, במסגרת הנפקת מניות בכורה.

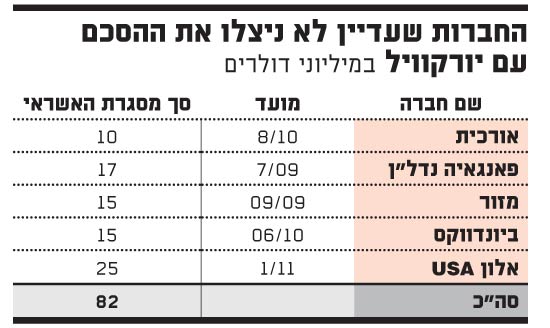

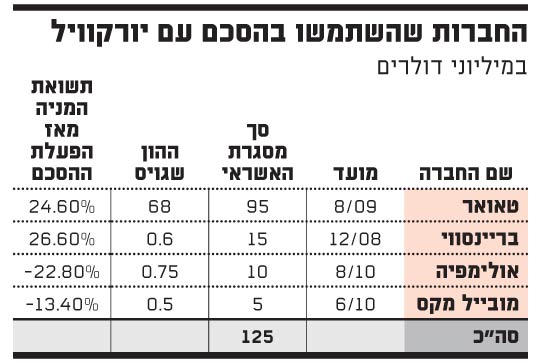

הסכם ההשקעה של יורקוויל עם אלון USA מגיע שבוע לאחר שהקרן השלימה השקעה אחרת, בחברת הנדל"ן אולימפיה , שבמסגרתה הזרימה לה יורקוויל 1.76 מיליון שקל תמורת מניות שהאחרונה הנפיקה. בסה"כ חתמה הקרן - מאז החלה לפעול בישראל בתחילת 2009 - על הסכמי מסגרת להשקעה ב-9 חברות (ראו טבלה) בהיקף כולל של כ-200 מיליון דולר.

שיטת העבודה של יורקוויל מתבססת על איתור חברה הזקוקה לגיוס הון אך אינה מעוניינת במשקיע שישתלט עליה. יורקוויל מחפשת חברות בעלות מניות עם סחירות גבוהה, כאשר לעתים, טרם הסכם ההשקעה, היא מבצעת במניית אותה חברה "עשיית שוק" וולונטרית, על מנת להגדיל את הסחירות בה.

האופן שבו מבצעת יורקוויל את השקעותיה מכונהSEDA - Standby Equity Distribution Agreement. בשיטת SEDA מתחייבת הקרן לקנות מניות בסכום כלשהו ומקבלת הנחה הנקבעת בעת ההסכם על המחיר שנקבע (שהוא ממוצע המחיר בשוק בכמה ימי המסחר שטרם ביצוע ההשקעה).

לאחר שהחברה "דורשת" ביצוע ההשקעה בהתאם להסכם המסגרת שנחתם ביניהן קודם, מוכרת יורקוויל, לרוב בחסר ("שורט"), מניות של אותה חברה, וזאת על מנת לגדר את הסיכון עד לקבלת המניות מהחברה.

עם קבלת המניות, לרוב במחיר הנמוך מהשוק, "סוגרת" למעשה החברה את הפוזיציה ברווח. מלבד הרווח שנוצר לקרן מפעולה זו היא מקבלת עמלות בהיקף של מאות אלפי דולרים, תמורת פתיחת קו האשראי.

ללא תלות בשוק

מימוש הסכם ההשקעה לאורך זמן לא יוצר לחץ נקודתי על המניה. עוד יתרון לחברות שבהן משקיעה יורקוויל היא האפשרות לגייס הון באופן מיידי. יורקוויל פועלת בשיטה זו בכמה מדינות בעולם, ובשנת 2010 ביצעה 37 עסקאות בהיקף של 1.3 מיליארד דולר (מהם 70 מיליון דולר בישראל, בעיקר בטאואר ).

בחלק מהמקרים משמש הסכם ההשקעה עם יורקוויל כרשת ביטחון עבור החברות, אשר יכולות להציג אותו בפני לקוחות וספקים, והן אינן עושות בו שימוש, אלא במקרה חירום.

כזה הוא המקרה של חברת אורכית, שבאוגוסט אשתקד חתמה עם יורקוויל על הסכם השקעה של עד 10 מיליון דולר, אולם בינתיים טרם עשתה בו שימוש, ותחת זאת העדיפה לבצע הנפקה מניות משנית רגילה בסוף נובמבר האחרון, שבמסגרתה גייסה כ-8.4 מיליון דולר.

גם כך מקבלת יורקוויל תשלום - שלרוב עומד על 1% לשנה מהיקף המסגרת שמועמדת לחברה - כבר בעת החתימה על קו האשראי. כך מרוויחה הקרן גם אם החברה לא משתמשת בהסכם.

שמוליק ינאי, מנהל הפעילות בישראל, אמר היום ל"גלובס", כי "מחוץ לארה"ב, ישראל ולונדון נחשבים לשני הסניפים המוצלחים של יורקוויל בעולם.

- מהי התחרות שלכם כיום?

"בעולם רק הבנקים הזרים אימצו את המודל, ולדוגמה במריל לינץ' קוראים למודל ATM, מלשון כספומט. בישראל אין מוצר מקביל שמתחרה בנו, והתחרות האמיתית היא עם האלטרנטיבות - ההנפקות המשניות, שמביאות הצעה אחידה לציבור, בעוד שאנחנו בעצם מציעים הצעה לא אחידה, שמובטחת בחיתום".

ינאי לא חושף את התשואות של הקרן, אולם אומר שהן "דו-ספרתיות". כמו כן, לדבריו נמצאת כיום יורקוויל במשא ומתן עם גופים מוסדיים בישראל במטרה לגייס מהם כסף לצורך הרחבת פעילותה בישראל.

"טוב לדעת שמוכנים להשקיע בך בתקופה קשה"

החברה המובילה שעמה התקשרה יורקוויל בישראל היא יצרנית השבבים טאואר. טאואר האריכה פעמיים את הסכם ההשקעה הראשוני שנחתם באוגוסט 2009, שעמד על 25 מיליון דולר ל-95 מיליון דולר, שמתוכם ניצלה החברה עד עתה 68 מיליון דולר.

אורן שירזי, סמנכ"ל הכספים של טאואר, סיפר היום ל"גלובס" על היתרונות והחסרונות בעבודה עם יורקוויל: :ראשית, הם מחויבים בכל רגע חד-צדדית, ואנחנו לא מחויבים למשוך, מה שמשאיר את ההחלטה בידיים שלנו, ונותן גמישות מרבית בתזמון הגיוס. בתור סמנכ"ל כספים של חברה שאז לא הייתה משופעת במזומנים, לדעת שיש מישהו שמוכן להשקיע בך 25 מיליון דולר על פני זמן בתקופה שבה קשה לגייס זה דבר בהחלט טוב".

"השיקול השני לעבודה עם יורקוויל היה התנאים: מדובר בגיוס עם התנאים הכי טובים, כי הוא מבוצע בהנחה של רק 2% על פני המחיר בשוק, וללא מרכיב חוב. אשירזי מונה גם את החסרונות שבהתקשרות עם יורקוויל: "לא מדובר בגיוס חד-פעמי, שמאפשר לגייס סכום גדול. בהנפקת אג"ח אפשר לגייס 100 מיליון דולר לאחר שבוע אחד של רוד-שואו, סכום שאם אני רוצה לגייס דרך יורקוויל עשוי להימשך עשרה חודשים, והמשקיעים לא יודעים מתי ואיך יתבצע הגיוס שעשוי לדלל אותם, ביחס לגיוס חד-פעמי.

"החיסרון השני", מונה שירזי, "שיורקוויל, למרות היותה קרן אמריקאית יוקרתית, מוכרת מיד את המניות שהיא רוכשת ולא נתפסת כגוף השקעה לטווח ארוך, כזה שמשקיעים אוהבים לראות בחברה".

יורקוויל

הסכם יורקוויל

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.