דמיינו בניין ענק שאת חזיתו מעטרות מאות מרפסות או שורת קוטג'ים עם גינה קטנה מקדימה ועכשיו אוסף וילות שסובבות אגם מלאכותי - כל מה שדמיינתם יכול להשתייך לאפיק השקעה המכונה מקבצי דירות להשכרה (Multifamily).

את הענף האמריקני מייחדת העובדה שב-33 השנים האחרונות (1978-2010) הוא הניב בממוצע 10.4% תשואה בשנה - יותר ממשרדים ויותר מקניונים, ו"כבונוס", ההישג לווה בתנודתיות הנמוכה ביותר בעולם המניב. התשואה כוללת גם הכנסה שוטפת מדמי השכירות, וגם שינוי בערך הנכס בתקופת ההחזקה בו. כך מגלה מחקר של חברת ייעוץ הנדל"ן הבינלאומית CB Richard Ellis שמנתח מקבצים בארה"ב שבהם לפחות חמישים יחידות להשכרה.

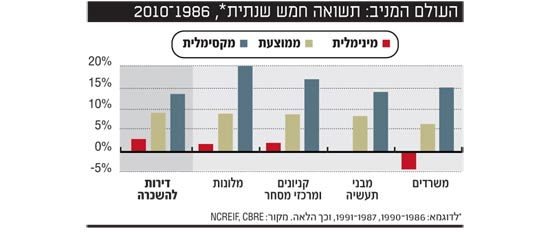

היתרון הגלום בהשקעה בענף בא לידי ביטוי גם אם מודדים את התשואה לפרק זמן של 5 שנים, החל מ-1986 וכלה ב-2010, בצורה הבאה: 1986-1990, 1987-1991 וכך הלאה. המדידה הזו רלבנטית לגופים מוסדיים - קרנות פנסיה וחברות ביטוח - שנוהגות להחזיק נכסים כאלה לתקופות באורך 5-10 שנים. גם במבחן הזה תופסים המקבצים את המקום הראשון, הן בתשואה החמש שנתית הממוצעת והן בזו המינימלית (ראו תרשים).

רק בשבוע שעבר נכנסה קבוצת אלקו החזקות, שבשליטת גרשון זלקינד, לעוד עסקת מקבצי דיור ענקית בארה"ב שתכלול רכישת כ-5,600 יחידות דיור תמורת 339 מיליון דולר.

אמנם במבחן התשואה המקסימלית, המקבצים לא מובילים אלא משתרכים מאחור, אבל היתרון שטמון בגיוון תיק ההשקעות, באמצעות חשיפה למקבצים, תקף גם לגבי תאבי סיכון.

בכלל, מדובר בענף שמצד אחד הוא חלק מהעולם המניב, ומצד שני שונה ממנו, למשל בגלל חוזי השכירות הקצרים והניכוי המהיר, בהשוואה למשרדים למשל, של עודפי היצע, דבר שממתן תנודות דמי השכירות ומחיר הנכסים.

התשואה העודפת של מקבצי הדיור נעוצה קודם כל ביכולת "בעלי הבית" לתרגם את דמי השכירות שהם גובים ליותר כסף בארנק. האחרונים נהנים מתזרים של 83 סנט מכל דולר רווח תפעולי נטו (NOI), לעומת 64-74 סנט בענפים מניבים אחרים. ה-NOI, נזכיר, מבטא את ההכנסה נטו מהשכרת הנכס, כלומר דמי שכירות הכוללים הכנסות מניהול הנכס, בהפחתת עלות החזקתו.

מכרה זהב תפעולי ומימוני?

את "סוד הקסם" חושפת ההיסטוריה, המלמדת שבעלי המקבצים נדרשים, בממוצע ולאורך זמן, לפחות השקעות הוניות (CapEx), ולהוצאות נמוכות בעת כניסת שוכר חדש, בהשוואה לבעליהם של קניון ומגדל משרדים.

ההכנסה נטו מהשכרה עומדת מול עלות מימון רכישת הנכס, מה שמציף עוד יתרון יחסי לענף הדירות - נגישות, הן של יזמים והן של משקיעים, למימון בערבות ממשלתית מסוימת (למשל דרך פאני-מיי) - מה שאמור להוזיל בעבורם את עלות הבנייה, ומיחזור החוב, בהתאמה.

יתרון תפעולי ומימוני לא מבטיח שכל עסקת מקבצים תצליח, בוודאי לא אם המינוף בשמיים.

כישלון בולט שייך לחברות טישמן-ספייר ובלקרוק, שהחזירו למלווים את המפתחות של 11 אלף דירות להשכרה ושל 56 בניינים שרכשו בסכום עתק, קצת לפני התפוצצות הבועה, בשדרה הראשונה במנהטן. אגב, אחת הבעיות נבעה, על-פי בלומברג, מקשיי הרוכשות להפוך חלק מהדירות במתחם לכאלה שניתן להשכיר במחירי שוק.

בהקשר זה נציין שבמחלקת המחקר של CBRE מציגים כיתרון את העובדה ששוק "הדיור הלא חופשי" בארה"ב - דיור מסובסד ודיור לבעלי הכנסה נמוכה - מצומצם יחסית, ומקיף 5%-10% מהשוק בלבד. "זה מאפשר לפעול בסביבה שבה שולטים כוחות השוק, מה שמצמיח מגזר אטרקטיבי להשקעה ומאפשר צמיחה של ההכנסות (כלומר, דמי השכירות) ורווחי הון".

את המצב בארה"ב משווים למציאות באירופה "שם דמי השכירות מפוקחים בצורה הדוקה בידי השלטונות, ושיעור הדירות עם שכר דירה מפוקח יכול להגיע ל-15%-25% מהמלאי הכולל".

קרן פנסיה בנעלי בעל הבית

המשקיעים הגדולים במקבצים ב-2009 היו משפחות עשירות וגופי השקעה לא סחירים, כמו קרנות פרייבט אקוויטי, שביצעו רכישות בהיקף של כמעט 11 מיליארד דולר, או 70% מסך הרכישות.

ב-2010 הם השקיעו פחות או יותר את אותו סכום, אבל היוו פחות ממחצית מהשוק, בעיקר משום שהמשקיעים המוסדיים הגדילו את חלקם מ-6% ב-2009 ל-16% ב-2010.

החשיפה של המוסדיים בארה"ב לענף נבנתה בהדרגה, ושווי הדיור להשכרה כשיעור מסך שווי תיק הנדל"ן שלהם (ללא החזקות סחירות) צמח מנתח של פחות מ-3% בתחילת שנות השמונים ל-25% ממנו כיום, והוא שני בגודלו רק לענף המשרדים.

לעומת שוק השכירות המפותח כל-כך בארה"ב, במחוזותינו עצם ההחלטה לשווק קרקעות לבנייה להשכרה נתפסת כבשורה.

ישראל לא לבד, מחברי הדו"ח מונים עוד מדינות מפותחות שבהן אין - נכון לשנת 2006 - השקעה משמעותית של גופים מוסדיים בדיור להשכרה: אוסטרליה, בלגיה, בריטניה, אירלנד, איטליה, נורבגיה ופורטוגל.'

השוק בהווה ובעתיד

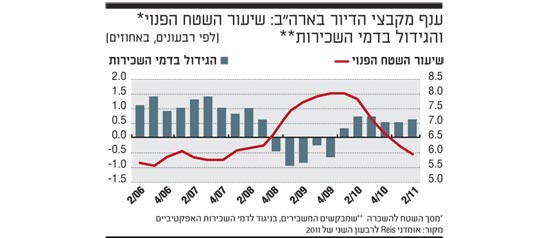

הנתונים לגבי דמי השכירות למגורים בארה"ב מתחלקים לשניים; מצד אחד, גובה דמי השכירות שמבקשים המשכירים, ומצד שני, גובה דמי השכירות האפקטיביים, כלומר אחרי הנחה, ששוכרים מצליחים לפעמים להשיג. שני הסוגים של שכר הדירה עלו ברבעון השני ב-0.6%, והשלימו שישה רבעוני עלייה רצופה. כך מגלים אומדנים של חברת המחקר Reis, לגבי מקבצים שבהם 40 דירות ויותר.

גם אינדיקטורים אחרים שמתייחסים לרבעון זה מצביעים על המשך התאוששות: שיעור השטח הפנוי מסך השטח להשכרה ירד ב-30 נקודות בסיס ל-5.9%, ואכלוס נטו - מצטרפים פחות נוטשים - של 41 אלף יחידות דיור.

מה צופן העתיד? צד ההיצע צפוי להמשיך לתמוך עד סוף 2012 בעליות בדמי השכירות. אבל רחוק יותר באופק כבר מסתמן שיטפון בכמות הבקשות למימון בנייה של מקבצי דיור חדשים. הביקוש להשכרה מתרחב עתה בקצב החזק ביותר מאז אמצע שנות ה-80. הוא מונע בידי מיליונים שחזרו לשכור אחרי שפונו מבתים מעוקלים, משפחות חדשות שעדיין בונות את ניקוד האשראי שיאפשר להן ליטול משכנתא בתנאים סבירים או אנשים שהפרוטה מצויה בכיסם אבל פשוט לא בטוחים שמחירי הבתים הגיעו לרצפה.

כל אלה מספקים רוח גבית לשוק השכירות ותומכים בהתאוששות. עד כמה היא רחבה, יכול להעיד הממצא שב-82 מבין 82 השווקים שסוקרת Reis תועד אכלוס חיובי - כלומר מספר השוכרים החדשים על הנוטשים, ובכולם - להוציא ג'קסנוויל, פלורידה - עלו דמי השכירות.

שכירות במקבץ - אלטרנטיבה לבעלות?

בין כל ענפי הנדל"ן בארה"ב, דווקא לדיור להשכרה מיעטו עד כה ישראלים להיכנס. ישראלית שפועלת במרץ בו היא גאיה נדל"ן, חברת השקעות שהקים דני פישמן ב-2009 עם שותפיו אמיר ירושלמי וקן וולי. היום יש בחברה 60 עובדים, והיא מנהלת 21 אלף יחידות דיור, בשווי מאות מיליוני דולרים, ובהן 2,000 יחידות דיור בניו-יורק, ניו-ג'רזי וקונטיקט.

- מה גובה התשואות שהענף מציע למשקיעים?

"תלוי במיקום, במנהטן ובמקומות מרכזיים, התשואה על השקעה במזומן נמוכה יחסית: עד 6%. כשמממנים את העסקה בהלוואה בהון זר (מה שמכונה עסקה ממונפת), ברמות הריבית שיש היום, אפשר להגיע אפילו לתשואה בגובה 9% על ההון העצמי. בערים פחות מרכזיות ובפרברי הערים, התשואות יותר גבוהות. הישראלים, אני מתכוון למשקיעים פרטיים, באמת מחפשים השקעות בערים ובמקומות יותר בעייתיים. אנחנו פועלים רק במקומות מרכזיים, כאלה שסמוכים לקווי רכבת".

- איזה הוצאות יש לבעלים?

"ההוצאות הן חשבונות מים, חשמל וארנונה, כי מבחינת השוכר ברוב המקרים שכר הדירה כולל הכול. בדירות מרוהטות, צריך להחליף לפעמים מקרר ומיקרוגל שמתקלקלים, ולהשקיע בשיפוצים קלים - צביעה והחלפת שטיחים - כשדייר חדש נכנס. כמובן שאחת לכמה זמן צריך להחליף גג, חלונות ודלתות, וזה יותר יקר. יש גם הוצאות שקשורות לחדר הכושר, לגינון, לגן המשחקים לילדים ולבריכת השחייה". על כל אלה יש להוסיף הוצאות שכר. פישמן אומר שבפרויקט בהיקף 400-250 דירות יש בדרך כלל מנהל פרויקט (Property manager) ותחתיו עובדים: אחראי על גביית שכר הדירה, אחראי על השכרה שדואג לפרסום ותפקידו כולל הצגת הדירה לדוגמא למתעניינים. לצדם פועל צוות תחזוקה, 3-2 אנשים, שמטפלים בתקלות ומכינים את הדירות לכניסת דייר חדש.

- בארה"ב שוק שכר הדירה אינו חופשי לגמרי. מה משמעות הדבר מבחינת מי שרוצים להיות משקיעים?

"יש דיירים מוגנים, בעלי זכות להישאר בדירה ולשלם עבורה שכירות נמוכה מאוד ויש ערים שמפקחות על שכר הדירה, ואז אפשר להעלות את דמי השכירות בלא יותר מ-4% בשנה. בנוסף, יש דיירים שמקבלים סובסידיות ממשלתיות - והבעלים, המשכיר, מקבל חלק מדמי השכירות ישירות מהמדינה".

- איך מתמודדים עם דיירים שלא משלמים?

"תמיד יש סיפורים כאלה. לרוב לוקחים מכל דייר פיקדון (בגובה שניים-שלושה חודשי שכירות) ופורעים אותו, כשהוא לא משלם או גורם לנזק. גובה הפיקדון תלוי בהיסטוריה ובמצע הפיננסי הנוכחי של הדייר. בארה"ב אפשר לדעת הכל: איפה הוא עובד, כמה מרוויח בן או בת הזוג שלו והאם אי פעם נרשם לו איחור בתשלום, או אי תשלום בכלל. אם ההיסטוריה הפיננסית שלו ומצבו הנוכחי אינם מספקים - לא משכירים לו.

"פינוי דייר שלא משלם, תלוי במדינות. במקומות ליברליים כמו ניו-יורק וקונטיקט, זה יקח חודשיים-שלושה. בטקסס, לעומת זאת, תוך 48 שעות מוציאים מהבית - שם, השריף מפנה את הדייר כמה ימים אחרי שמתקבלת פסיקה בבית-משפט".

קאנטרי קלאב ב-700 דולר לחודש

משום שבישראל אין כמעט דיור להשכרה, אנשים סבורים שדירות להשכרה משמעותם דיור באיכות נמוכה. בארה"ב זה אחרת, מסביר פישמן, "יש פרויקטים להשכרה ברמת קאנטרי-קלאב. זה ממש לא סלאמס, משלמים שם 700 עד אלף דולר לחודש, לדירת 3 חדרים".

- כיצד ניצב שוק השכירות בהשוואה לבתים למכירה?

"הבעיה הגדולה היא בבתים בודדים שאנשים שלא היו צריכים לקנות קנו, במשכנתאות במינופים מטורפים. התחום שאנחנו פועלים בו, יציב - בתקופות הכי גרועות במשבר, שיעור התפוסה לא ירד בהרבה מ-90%, ועכשיו הכול עולה".

- למה לדעתך לא מתפתחת בארץ תעשיית נדל"ן להשכרה?

"אם נשים בצד את התכנון, המימון והרגולציה, יש המנטאליות של הישראלי שרוצה להיות בעל בית. השכירות נתפסת כמצב ביניים, וזוג צעיר יגרד כסף מההורים ויקנה. בארה"ב המנטאליות שונה, 75% מהדירות במנהטן זה בהשכרה - והדיירים הם סטודנט תפרן מצד אחד ומיליארדר ששוכר פנטהאוז ב-50 אלף דולר בחודש, מצד שני.

"ויש גם סיבות פרקטיות. בישראל קשה לגור בשכירות כי אם יש ילדים קטנים, והחוזה נגמר, אם לא מוצאים דירה צריך להעביר אותם בית ספר. בארה"ב זה בעיה שלא נתקלים כי בכל אזור יש המון דירות להשכרה. אגב, אני כמשכיר מודד את עצמי לפי כמה שוכרים נשארים אצלי שנה אחרי שנה".

העולם המניב תשואה חמש שנתית 1986-2010

ענף מקבצי הדיור בארהב שיעור השטח הפנוי והגידול בדמי השכירות

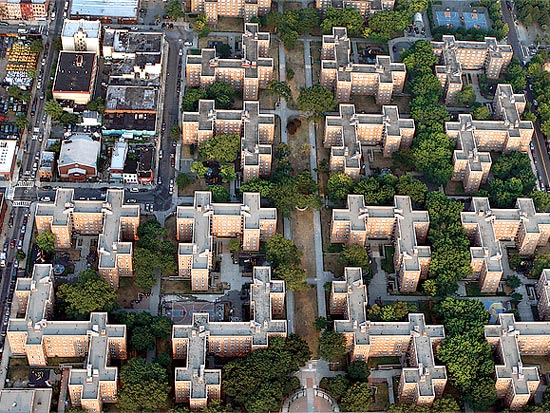

דיור להשכרה ארהב / צלם: בלומברג

דיור להשכרה ארהב / צלם: בלומברג

דיור להשכרה ארהב / צלם: אייל פרידמן