היערכות המס לסוף השנה הנוכחית מזכירה נשכחות. שוב חוזר עולם המס למקד עניין מחודש, והרבה, כך נדמה, בעקבות המחאה החברתית שפרצה בקיץ 2011. החוק לשינוי נטל המס (תיקוני חקיקה), אשר עבר בקריאה שלישית בכנסת באחרונה, זכה כבר לכינוי "תיקון טרכטנברג", אך ספק אם לתוצאה זו פיללו מאות האלפים שהפגינו בכיכרות. על אחת כמה וכמה, על רקע הדריכות של הנישומים ושל יועציהם, החל בשלבים קודם הגשת הצעת החוק, המשך בתיקוניה בוועדת הכספים, וכלה בנוסחה הסופי. דריכות זו צפויה להביא לתכנוני מס של גופים שונים במשק, אשר ספק אם "יסייעו" לאוצר המדינה.

זכותם של נישומים לתכנן את פעולותיהם באופן המביא בחשבון את חבותם במס. הצדדים לעסקה זכאים, ויועציהם המקצועיים אף חייבים, לתכנן את עסקאותיהם, כך שלא יהיו עתירות מס. השאיפה להקטין את חבות המס באמצעות תכנון, היא לגיטימית. יחד עם זאת, ההכרעה בשאלת גבולותיו הלגיטימיים של תכנון המס היא מורכבת, ודרשה התייחסות רחבה בפסיקה ובספרות המקצועית. הרצון הוא - לקבוע קו גבול בין תכנון מס לגיטימי לתכנון מס בלתי-לגיטימי, ולאזן בין זכותו של הנישום לתכנן את המס על-ידי ניצול לגיטימי של דיני המס השונים, ובין האינטרס הציבורי בגביית מס ובקיום מערכת מס צודקת ושוויונית.

לקראת תום שנת המס, נביא כאן מספר משיקולי המס הרלבנטיים, אשר שילובם הראוי בשיקולים המסחריים, עשוי להביא לחיסכון במס, בהנחה שלא "יזכה" להתערבות רשות המסים, ובתנאי שיעמוד בהוראות הדין והדיווח המלא הנדרשות, וכן במבחני לגיטימיות תכנון המס והזהירות הראויה.

אך קודם דיון, מילת אזהרה. רבים משיקולי המס צופים פני עתיד, ומכאן - תלויים במשתנים רבים, כלכליים ופיסקליים. אם וככל שמשתנים אלו, כולם או חלקם, אינם מתממשים בדרך שאותה ציפינו, "תכנון המס" עלול להתברר כ"מוקש מס", אשר יוביל לחבות מס גבוהה מזו שהייתה מתממשת ללא כל תכנון מס שהוא. מובן, שכל נישום מעדיף שה"עוגה" שלו תהיה גדולה ככל הניתן, אך תכנון המס הנכון מטפל הן ב"צלחת" שהנישום רואה היום, והן בזו שיראה בעתיד.

למשל, על אף שכולנו מעדיפים להניח (וטוב שכך), כי בעתיד נרוויח - המציאות לעתים טופחת על פנינו. כפועל יוצא, נישום ויועצו המביאים בחשבון רווחים עתידיים ו"שוכחים" מהאפשרות להפסד עתידי, עלולים לצאת מתכנון המס כש"זנבם בין רגליהם", כלכלית ופיסקלית.

למשל, תכנון מס, מעצם טיבו וטבעו, מבוסס על הקיים. אך שינוי בחקיקה, בפסיקה או בפרקטיקה, עלול להוביל לחבות מס כפולה ומכופלת מזו שה"תכנון" צפה, כאשר אחת הדוגמאות לכך, היא תיקוני החקיקה החוזרים אלינו חדשות לבקרים.

אמנם אין באלה לרפות את ידי הנישומים ומתכנניהם, אך יש בכך להדגיש את החשיבות בבחינת כל המשתנים הרלבנטיים, בכל מקרה ומקרה לגופו. אין נישום אחד דומה למשנהו, אין אירוע אחד דומה לאחר, ובעיקר, אין להניח כי המציאות הכלכלית, המדינית והפיסקלית, המקומית והעולמית, אינה משתנה.

הכנסה חייבת

השינוי בשיעורי המס

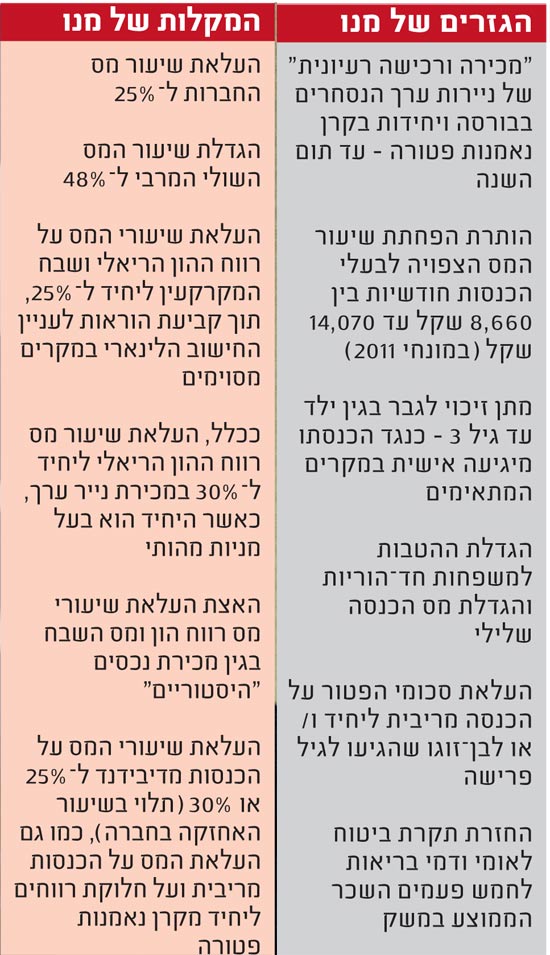

מס החברות ירד בשנת המס 2011 ל-24% וצפוי היה להיות מופחת, באופן הדרגתי, עד ל-18% בשנת 2016. אך תיקון טרכטנברג העלה את שיעור מס החברות, החל בשנת 2012, ל-25%.

שיעור המס השולי המרבי, החל על יחיד בשל הכנסותיו הפירותיות בשנת המס 2011, היה 45%; והצפי היה כי המס השולי יופחת עד לשיעור מרבי של 39% בשנת 2016 אך תיקון טרכטנברג הגדיל את שיעור המס השולי ל-48% למי שהכנסתו השנתית עולה על 489,480 שקל, וביטל את ההפחתה הצפויה בשיעור המס השולי המרבי. עם זאת, בוטלה במקביל העלאת תקרת הביטוח הלאומי והוחזרה לחמש פעמים השכר הממוצע במשק. בנוסף, במסגרת דיוני ועדת הכספים בוטל הסעיף, בהצעת החוק המקורית, אשר ביקש לקבוע מס נוסף בשיעור של 2%, על מי שהכנסתו עולה על מיליון שקל בשנה.

אחד ההישגים של המאבק החברתי בתיקון הוא - מתן נקודות זיכוי נוספות להורים לילדים עד גיל 3 ולמשפחות חד-הוריות, וכן הגדלת מס ההכנסה השלילי.

תשלום בפועל של הוצאות

נישום המבקש הכרה בניכוי הוצאות בשנת המס הזו חייב לזכור, כי חלק מההוצאות יותרו בניכוי רק אם הן שולמו בפועל השנה או סמוך לסופה (ראו סעיף 18 לפקודת מס-הכנסה), כגון, מענק פרישה, דמי חופשה, דמי הבראה, דמי מחלה וכדומה.

ההיערכות לשנת המס הבאה

ההיערכות לשנת המס 2012 שונה מהקודמות לה. שיעור מס החברות עולה ב-1%, שיעור המס השולי המרבי על היחיד עולה ב-3%, ותקרת הביטוח הלאומי פוחתת. המשמעות המיידית של שינויים אלו לגבי חברה "רגילה" היא, שבשנה הבאה היא אמורה לשלם יותר מסים. לעומת זאת, השינוי בחבות האפקטיבית של היחיד - מס ודמי ביטוח לאומי - צריך להיבחן בכל מקרה לגופו, בהתאם לגובה הכנסותיו.

ככלל, הצפי להעלאת שיעור מס החברות עשוי ליצור "תמריץ מס" לחברה להקדים את הכנסותיה ולדחות את הוצאותיה, כי בשנה הבאה חבותה במס תהיה גבוהה יותר. אך השקפה זו עלולה להתברר כנאיבית, בחלק מהמקרים. הסיבות לכך הן:

ראשית, ההשלכות התזרימיות והמימוניות של הקדמת התשלום. בין אם ההון הדרוש לתשלום המס מצוי כיום ברשות החברה ובין אם לאו, "הקדשת" חלקו לתשלום מס מוקדם עלולה להתברר, בדיעבד, כשגיאה מימונית של החברה. על אחת כמה וכמה, אם אין ההון מצוי ברשותה, כי אז ייתכן שמימונו יקר מהפחתת נטל המס.

שנית, שיעור המס על הכנסות החברה עולה אמנם בשנה הבאה, אך ההנחה הסמויה במשפט זה היא, שלחברה יהיו אכן הכנסות בשנה הבאה. אם יתברר, כי הקדמת ההכנסות לשנה זו יצרה הפסד בשנה הבאה, או הייתה "שותפה" ליצירת הפסד, הרי שהקדמת תשלום המס עלולה להתברר כמיותרת אף יותר, כי לא ניתן יהיה לקזז את ההפסד כנגד ההכנסות בשנת 2011.

שימו לב, רשות המיסים עשויה לבחון אם מועד הדיווח על ההכנסה ועל ההוצאה נעשה כדין ובאופן לגיטימי. ניסיונות "משחק" עם מועדי הדיווח על הכנסות והוצאות, שנעשים ללא הסבר מסחרי אמין ומשכנע, עלולים להוביל למחלוקת עם הרשות.

הכנסות הוניות

רווח הון ושבח ריאלי לחברה

המס על רווחי ההון הריאליים ושבח המקרקעין הריאלי שהופקו בחברה, נותר, ככלל, כשיעור מס החברות על הכנסות עסקיות. בשל העלאת שיעור מס החברות ב-2012, נדרשת בחינת עיתוי מימוש נכסי הון (לרבות מקרקעין) בידי החברה. כלומר, לבדוק אם נכון להקדים את המימוש ל-2011 בשל העלייה הצפויה בשיעור המס.

רווח הון ריאלי ליחיד

שיעור המס המרבי על רווח הון ריאלי ליחיד הועלה, ככלל, החל ב-1.1.2012, מ-20% ל-25%. במכירת נייר ערך שבו היחיד נחשב ל"בעל מניות מהותי" הועלה שיעור המס המרבי, בגין רווח ההון הריאלי החל במועד הזה מ-25% ל-30%. אך שיעור המס המרבי, בגין מכירת אג"ח, נייר ערך מסחרי, מלווה או הלוואה, שאינם צמודים למדד, נותר בעינו: 15% או 20% (לבעל מניות מהותי).

ככלל, במקרים שבהם רכש היחיד את נכס ההון לפני 1.1.2012 וחל שינוי בשיעור המס, קבע המחוקק פיצול לינארי (בהתאם לתקופת ההחזקה בנכס) של רווח ההון החייב במס, כאשר כל חלק מחויב בהתאם לשיעור המס הרלבנטי באותה תקופה: קודם לשנת 2003 לפי שיעור המס השולי הרלבנטי; החל ב-2003 וכלה בתום שנת 2011, לפי שיעור מס של 20% או 25% (בהתאם לשיעור האחזקה), והחל ב-2012 לפי שיעור מס של 25% או 30% (בהתאם לשיעור האחזקה).

אך הוראות הפיצול הלינארי לא חלות לגבי מוניטין שלא שולם בעד רכישתו, לגבי מכירת ניירות ערך סחירים שנרשמו למסחר לפני 2012, ולגבי מכירת יחידות בקרן נאמנות פטורה. בנוסף, נשללה ככלל האפשרות לבצע פריסה לאחור של רווח ההון במכירת ניירות ערך סחירים. הפועל היוצא הוא, שתיקון טרכטנברג מגדיל באופן רטרואקטיבי את שיעור מס רווח ההון הריאלי במקרים מסוימים, ללא התחשבות בשיעורי המס הרלבנטיים בתקופות הקודמות לתיקון.

מכירה רעיונית

במסגרת הוראות המעבר של תיקון טרכטנברג, ניתנה אפשרות בחודש זה (דצמבר 2011), לבצע "מכירה ורכישה רעיונית" של ניירות ערך סחירים ושל יחידות בקרן נאמנות פטורה. משמעותה של פעולה זו היא - מכירה ורכישה מחדש של הנייר, בכפוף למגבלות שנקבעו, באותו מועד. הרווח שהופק (אם הופק) על נייר הערך, בגין המכירה הרעיונית, ימוסה לפי שיעור המס כיום, שהוא נמוך יותר. כלומר, שיעור המס הגבוה יותר - שנקבע במסגרת תיקון החקיקה - יהיה רלבנטי ויוטל רק על רווחים שיופקו החל במועד הרכישה הרעיונית.

רשות המסים הודיעה, כי האפשרות לשימוש במנגנון זה ניתנה הן ליחידים והן גם לחברות.

שבח ריאלי ליחיד

שיעור המס המרבי על שבח ריאלי ממכירת מקרקעין ליחיד הועלה, ככלל, החל ביום 1.1.2012, מ-20% ל-25%. בנוסף נקבע, כי יחיד בעל מניות מהותי יחויב במס שבח, בגין השבח הריאלי, בשיעור של עד 30% בגין פעולה באיגוד מקרקעין. כמו כן, ובדומה לשינוי שחל במס רווח הון, נקבע פיצול לינארי בין תקופות השבח - השבח עד ליום 7.11.2001, השבח מיום 7.11.2001 ועד תום שנת 2011, והשבח מיום 1.1.2012 ואילך.

שיעור מס היסטורי

נכסים, שנרכשו עד שנת המס 1960, "זכו" במהלך השנים לשיעורי מס מיוחדים, בגין הרווח או השבח שהופק מהם ממועד רכישתם ועד למועד מימושם. הרווח או השבח מנכסים שנרכשו עד שנת המס 1948, חויב לפי שיעור מס של 12%. אם הנכס נרכש בשנים מאוחרות יותר (עד שנת המס 1960) הוסף לשיעור מס זה 1% לכל שנה המאוחרת לשנת המס 1948. במסגרת הניסיון לתמרץ מכירת נכסים (ואולי גם להשוות בין נכסים שונים) הוחלט "לקנוס" חלק מהמחזיקים בנכסים "היסטוריים", בדרך של הוספת 1% החל בשנת המס 2005, ובלבד שלא יעלה על הקבוע בפקודת מס הכנסה ובחוק מיסוי מקרקעין לכלל הנישומים.

במסגרת תיקון טרכטנברג, ובהתאמה להעלאת שיעורי המס בגין מכירות הוניות, הואץ קצב העלאת שיעור המס ההיסטורי ליחיד, כך ששיעור המס "יגיע לפרקו" (הגבוה) בגין רווח ההון בשנת 2014, ובגין שבח המקרקעין בשנת 2017.

היערכות לשנת המס הבאה

העלאת שיעורי המס בגין מימושים הוניים מחייבת בחינה של עיתוי מימוש נכס ההון - האם נכון להקדים ולמכור היום? השאלה מתחדדת אצל אלו המתעתדים לבצע מכירה בעתיד הנראה לעין, אך גם אצל אחרים.

האזהרה הכלכלית החשובה בהקשר זה היא - שאין לתת לשיקולי המס "לעוור" את עינינו ולהוביל למימוש הנכס במועד שגוי כלכלית. שימו לב, כי גם לרכישה ולמכירה רעיונית יש היבטים "כלכליים", ולו בשל תשלום העמלות הרלבנטיות, כמו גם מימונו התזרימי של תשלום המס, קודם למימוש נייר הערך (בהנחה שהמכירה הרעיונית הביאה לרווח חייב במס).

"אזהרת המס" נלמדת ממרחב השיקולים הרב שאותו יש להביא בחשבון בכל מקרה ומקרה.

טלו לדוגמה יחיד שרכש נכס הון לפני 1.1.2003 ונכס מקרקעין לפני 7.11.2001, אך במועד מאוחר לשנות המס המזכות בשיעורי מס "היסטוריים". אמנם, שיעור המס בגין מימושם מיום 1.1.2012 יעלה, אך לפי הזכות שקמה לפיצול לינארי - ייתכן שדחיית המימוש של הנכס כדאית. ההסבר: בגין התקופה המוקדמת יחויבו השבח ורווח ההון לפי שיעור המס השולי הרלבנטי, אשר במקרים רבים צפוי לעלות על שיעור המס החדש הצפוי בשנת 2012. בהתאמה, עיכוב המימוש עשוי להקטין, באופן יחסי, את חלקו של הרווח או של השבח החייב בשיעור המס השולי, ואולי גם את כלל המס החייב, תלוי במקרה.

מנגד, במסגרת הוראת שעה אשר רלבנטית כרגע עד תום שנה זו, ניתנה האפשרות ליחידים אשר רכשו זכות במקרקעין בתקופה שבין 1.4.1961 לבין 6.11.2011, ליהנות ממס שבח ריאלי מרבי בשיעור של 20% בלבד, אם הזכות מתירה בנייה על הקרקע לשמונה דירות לפחות ובכפוף לתנאים נוספים.

בנוסף, אם רכישת הנכס בוצעה בתקופה "היסטורית" המקנה זכות לשיעור מס מופחת, ומדי שנה בשנה עולה שיעור ה"קנס", ייתכן שהגיעה העת לשקול את מימוש הנכס.

אך בכך לא די. קיומם של רווח הון או שבח לא מחייב חבות במס. ייתכן, כי הרווח או השבח פטורים ממס. דוגמה לכך היא הפטור ממס שבח בגין מכירת דירות מגורים, וזו רק אחת הדוגמאות. ייתכן, כי כנגד הרווח או השבח קיים הפסד הניתן לקיזוז ומונע חבות אפקטיבית. ייתכן, כי המועד הנכון לניצול הפטור או ההפסד הוא בשנת המס 2011 וייתכן כי מן הראוי להמתין.

שאלות דומות לכך מתעוררות בעניין המכירה הרעיונית. ייתכן שהפיתוי לבצע מכירה רעיונית - לפני העלאת שיעור המס - הוא נכבד, אך לא בהכרח נכון; הוא תלוי במשתנים כלכליים ופיסקליים רבים, שנביא את חלקם.

נדרשת הבחנה, למשל, בין מכירה רעיונית היוצרת רווח לבין כזו המתבטאת בהפסד, ובהתאמה - האם יוכר ההפסד הרעיוני והאם ניתן לקזזו כנגד הכנסות בשנה הנוכחית? האם קיימים כעת הפסדים אחרים שניתן לקזז כנגדם הכנסות רעיוניות? עוד, למשל, יש להביא בחשבון את הקושי העתידי הצפוי בקיזוז הפסדי הון ממכירת ניירות ערך כנגד הכנסות מדיבידנדים אצל בעל מניות מהותי.

בנוסף, יש לשקול את האפשרות שמחיר נייר הערך יעלה בעתיד, לעומת האפשרות שמחיר נייר הערך ירד, ואז לא תחויבו במס. כך יש לבחון, למשל, את הסיכוי לרווחי הון ולהפסדי הון אחרים בעתיד. האם צפוי להיווצר בעתיד הפסד שאותו ניתן יהיה לקזז כנגד הרווח שייווצר בהיעדר מכירה רעיונית? אם המכירה הרעיונית, היום, תוביל למימוש עתידי בפועל של נייר הערך בהפסד, האם ניתן יהיה לקזז את ההפסד כנגד רווחים אחרים? ועוד.

הכנסות מדיבידנד

קוצרים הפסדים

בעקבות תיקון החקיקה האחרון עלה, ככלל, שיעור המס על הכנסותיו של יחיד מדיבידנד מ-20% ל-25%, ובמקרה של בעל מניות מהותי מ-25% ל-30%.

הוראות התחולה של תיקון טרכטנברג, הן על הכנסות שהופקו אצל היחיד החל ביום 1.1.2012. בהתאמה יש להניח שתתעורר שאלה: אם דיבידנד שמשך יחיד לאחר 1.1.2012, כאשר הרווחים נשוא הדיבידנד נצברו קודם מועד זה, האם ייחשבו הרווחים ככאלה שהופקו קודם משיכת הדיבידנד בפועל, או רק עם משיכתו. כך, למשל, תעלה השאלה, אם הדגש הפרשני יהיה על מועד משיכת הדיבידנד (ובסיס הדיווח של היחיד כבסיס מזומן) או על מועד הפקת הרווחים ששימשו למשיכת הדיבידנד. רשות המסים, כבר הביעה את עמדתה, כי שיעורי המס החדשים (הגבוהים) יחולו גם על רווחים שנצברו קודם 1.1.2012.

בנוסף, קיזוז הפסדים ממכירת נייר ערך כנגד הכנסות מדיבידנד ממכירת ניירות ערך אחרים כפוף - על-פי נוסח החקיקה הנוכחי - לשיעור מס מרבי של 25% על ההכנסות מהדיבידנד. כלומר, לבעל מניות מהותי, הנישום בשיעור של 30% על הכנסותיו מדיבידנד, יש אינטרס לבחון מימוש הפסדים מניירות ערך השנה כנגד הכנסות מדיבידנד שיתקבלו בפועל בידיו. אך גם אמירה זו דורשת בחינה מדוקדקת של שיקולים שונים בכל מקרה לגופו.

למשל, כאשר ה"שימוש" הנוכחי בהפסד (ואף בהנחה שניתן לבצע מכירה רעיונית בהפסד) עשוי להתברר בעתיד כ"שימוש בחסר" לאור מצבו של היחיד. לדוגמה, כאשר מביאים בחשבון את השינויים התכופים בחקיקת המס בעשור האחרון, שינויים ש"מאתגרים" את הניסיון לצפות את העתיד.

פנסיה מוקדמת

המחוקק מעודד הפרשת כספים למטרות ביטוח פנסיוני, ביטוח מסיכונים שונים (אובדן כושר עבודה, ביטוח חיים) וחיסכון. לכן, הפרשות למטרות אלו (למשל, לקופות-גמל בתנאים מסוימים, לביטוח אובדן כושר עבודה, לפנסיה, לקרנות השתלמות ועוד) זוכות להקלות מס; כגון, הכרה בחלק מהסכומים כהוצאה מותרת בניכוי וכזיכוי ממס.

הרחבת בסיס המס, באמצעות מיסוי שוק ההון ותוכניות חיסכון, והגדלת שיעורי המס על ההכנסות הפאסיביות בתיקון טרכטנברג, הקטינה, מצד אחד, את "המכשירים הפיננסיים" שאינם מחויבים במס; והגדילה, מצד שני את אטרקטיביות השימוש בהפרשות סוציאליות לגיטימיות. זאת, בין היתר, בשל אי-מיסוי הרווחים הנצברים בהן (על-פי התנאים הרלבנטיים). בהתאמה, נדרשת בחינת הכדאיות הפיסקלית בהפרשת כספים ל"מכשירים" אלו במסגרת ה"תקרות" המותרות לקבלת ההטבות במס, עד תום השנה, בכל שנה לפי ה"תקרה" שלה.

מנו

על-פי תיקון טרכטנברג הועלה שיעור המס על הכנסות מריבית (צמודות) אצל היחיד מ-20% (במקרים הרלבנטיים) ל-25%. אך בתוכניות חיסכון ובפיקדונות, שאושרו ונפתחו לפני יום פרסום התיקון, החיוב המוגדל במס יחול על ריבית שהופקה לאחר המועד שבו ניתן היה למשוך סכומים מהתוכנית או מהפיקדון, בלי שהמשיכה תהיה כרוכה בהרעת תנאי החיסכון, כפי שהוגדרו בתנאי התוכנית או הפיקדון.

מיסוי בינלאומי

השנים האחרונות הביאו חדשות רבות בתחום המיסוי הבינלאומי הישיר, כגון, הרחבת שיטת המיסוי הפרסונאלית, חקיקת החברה הנשלטת הזרה וחברת משלח-היד הזרה, חקיקת מיסוי הנאמנויות ועוד. חקיקת המיסוי נועדה לסגור חורים ב"רשת המס" הישראלית.

בחודש שעבר פרסמה רשות המסים נוהל חדש לגילוי מרצון על נכסים והכנסות בחו"ל, עד ליום 30.6.2012. במסגרת "המבצע" ניתנת אפשרות לתושבי ישראל, בתנאים ובמגבלות, לפנות לרשות בגין הכנסות מנכסים בחו"ל שטרם דווחו, תוך הקניית חסינות פלילית במישור דיני המס והקלות בריבית, בהפרשי הצמדה ובקנסות.

הכותב הוא ממשרד עוה"ד ד. פוטשבוצקי