"למרות הראלי, הסנטימנט עדיין שלילי ויש לא מעט מזומנים בצד. לכן עדיף להימנע מהשקעות ספקולטיביות שנשענות רק על כלכלה חזקה", כך אומר דיוויד שטיינהארדט, נשיא ומייסד חברת ניהול ההשקעות KCPS, בראיון בלעדי ל"גלובס". "מבחינתי, ארה"ב היא אחד המקומות הכי אטרקטיביים כרגע להשקעה - העליות בשוק שלה יפות והמומנטום בה חיובי, ובסוף היום זו מדינה חזקה".

שטיינהארדט, בנו של גורו קרנות הגידור מייקל שטיינהארדט, שאחראי גם על מדיניות ההשקעה של KCPS, מסביר מה עומד מאחורי הזהירות שהם נוקטים השנה. "הרווח התפעולי של 500 המניות הגדולות בארה"ב נמצא כרגע בשיא היסטורי מאז שנות ה-70 של המאה שעברה, וקשה לי להאמין שיש להן עוד לאן להשתפר.

"החברות יוכלו להציג ביצועים טובים מהצפוי, רק במידה שהכלכלות יהיו מאוד חזקות; אך מאחר שזה לא המצב, ולדעתנו ההכנסות לא צפויות לצמוח, פוטנציאל האפסייד ברבעונים הקרובים מוגבל".

לדברי שטיינהארדט, המשמעות היא לאו דווקא שהשוק עומד לחוות ירידות, ושאין כרגע אפשרויות השקעה טובות, אלא כי מדובר בנקודה שצריך לשים לב אליה.

נראה צמיחה, אבל לא גבוהה

אז מהיכן שואבים ב-KCPS את האופטימיות? "כולם פחדו שהכלכלה עולמית הולכת למיתון, אך תמונת המאקרו התייצבה ואף השתפרה, בייחוד בארה"ב, כך שהעולם ממשיך לצמוח", מסביר לנו ערן פלג, מנהל שותף בחברה ומי שמנהל את פעילות ההשקעות בהון פרטי וגופים מוסדיים של הקבוצה.

לדברי פלג, תחושת הרגיעה הנוכחית בקרב המשקיעים לגבי אירופה משתקפת בירידה בתשואת האג"ח של איטליה, פורטוגל וספרד. עם זאת, הוא סבור כי הצמיחה הגלובלית בשנה הקרובה תהיה חלשה יחסית במדינות המפותחות, מול צמיחה חזקה יותר במדינות המתפתחות, כך שבשורה התחתונה נראה צמיחה, אבל לא גבוהה.

- מה הסיבה לזהירות שאתם נוקטים כלפי השווקים המתעוררים?

"בניגוד למצב בארה"ב, שבה הכיוון הוא חיובי, הסיכונים והמומנטום הכללי בשווקים המתעוררים הם שליליים. קיים סיכוי יותר גדול שסין תציג צמיחה בשיעור נמוך מהצפוי מאשר צמיחה בשיעור גבוה", אומר פלג.

"כרגע אנחנו במצב ביניים", הוא מוסיף, "צריך להיות מוכנים לפעול במקרה הצורך. המחירים בשוק מגלמים כל מיני תסריטים, אבל האטה בסין, למשל, היא תסריט שלא מגולם. אמנם בשקלול הדברים ארה"ב נראית כרגע יותר טוב, אך צריך לזכור שיש גם צורך בפיזור. אני חושב שלמשקיעים יש צורך להיות גם בשווקים המתעוררים, אם כי ברמה האסטרטגית בלבד".

- אז איפה נמצאות היום הזדמנויות?

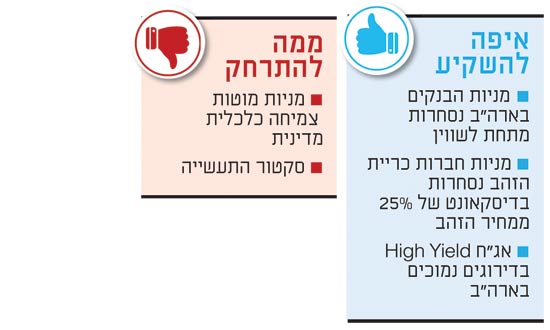

פלג: "למי שמעוניין לפזר את התיק פתוחות לא מעט אפשרויות. מניות הבנקים בארה"ב מעניינות מאוד לדעתנו. שילוב של גורמים, כמו השיפור בנתוני המאקרו והעובדה שהן נסחרות מתחת לשווי שלהן בספרים, מעמיד אותן היום באור הרבה יותר חיובי מאשר בעבר.

"בנוסף, הזהב עלה מאוד בשנים האחרונות, אבל מניות חברות כריית הזהב נשארו מאחור, ואנחנו מעריכים שהן נסחרות בדיסקאונט של 25% ממחיר הזהב. עם זאת, צריך לזכור שמדובר במניות מאוד תנודתיות, ולכן נדרש אורך רוח.

"גם אג"ח High Yield (בסיכון גבוה, ל' א') בדירוגים נמוכים בארה"ב נראות אטרקטיביות. כמובן שהסיכון גבוה בהשוואה לאג"ח ממשלתיות, אבל בהתחשב בשיעורי חדלות הפירעון הנמוכים בארה"ב, הסיכון מגולם בתוך המחיר. תשואה של 7%-8% היא בהחלט הצעה אטרקטיבית, על אחת כמה וכמה בהתחשב בעובדה שזו תשואה שמצפים לקבל ממניות".

שטיינהארדט מוסיף: "כ-47% מהמניות בארה"ב שמחלקות דיבידנד, מעניקות תשואה גבוהה יותר לעומת התשואה באג"ח. בנוסף, באחרונה אפשר למצוא מניות שמחלקות דיבידנד בשיעור של 4%-5%. כמובן שאי אפשר להשוות את הסיכון לאג"ח, אבל מניות מסוג זה הן בהחלט מעניינות לדעתנו".

על הדינמיקה בשוק הישראלי

מנגד, השניים מציינים כי הם מעדיפים להימנע מכל מה שתלוי באופן ישיר בחוזקן של כלכלות, כגון סקטור התעשייה.

"בשנה שעברה, כשהשוק נראה מפחיד יותר, מחירי מניות חברות התרופות ירדו, והן נסחרו לפי מכפילי רווח נמוכים של 7-8 ובתשואת דיבידנד של 4%-5%.

"זה בדיוק סוג המצבים שצריך לזהות, כי במידה שאנחנו טועים והדברים יתפרקו - אז לא נאבד הרבה; ואם אנחנו צודקים, נעשה כסף. אמנם בשוק התרופות הצמיחה נמוכה, אבל זאת צמיחה שאפשר לבנות עליה בכל כלכלה", אומר שטיינהארדט.

ומה לגבי השוק הישראלי?

פלג: "הדינמיקה בשוק הישראלי מזכירה יותר את זו שבשווקים המתעוררים מאשר המפותחים. שיעור הצמיחה בסדר, אבל במונחים של ציפיות צמיחה, יש לחץ וירידה. מנגד, שיעורי הריבית הריאלית אפסיים, וזה בהחלט מהווה תמריץ.

"באג"ח קונצרניות בישראל יש הזדמנויות, אך רובן בחברות שהן קטנות ומסוכנות בהשוואה לחברות בשוק האג"ח העולמי. מכאן החשיבות להשקיע באג"ח קונצרניות גלובליות, למרות שהתשואה בהתאם.

"צריך לזכור שהסיכונים ואיכות האשראי באג"ח הקונצרניות בישראל נמוכה יותר, וכך גם הנזילות. הפתרון הוא למצוא את האיזון בין התשואה, הסיכון והנזילות".

איפה להשקיע ממה להתרחק

הגורמים בכתבה עשויים להשקיע בניירות ערך ו/או מכשירים, לרבות אלו שהוזכרו בה. האמור אינו מהווה ייעוץ או שיווק השקעות, המתחשב בנתונים ובצרכים המיוחדים של כל אדם

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.