לאחר שמדד המניות האמריקאי S&P500 נסגר, שבועית, מעל השיא במאי 2011, אין מנוס מלשנות את ספרור האליוט שהצגתי עד כה. ולכן, אני מתכבד להביא בפניכם עדכון של מפת המשבר, כפי שאני רואה כעת.

זו העת להזכיר את אחד מעקרונות היסוד של תורת גלי אליוט: בכול זמן נתון ייתכנו כמה ספרורים אפשריים, וחוקיים, בו זמנית. חוקי היסוד של התורה יבטלו, עם הזמן, את הלא נכונים, וכך נשאר עם האחרון ואמיתי כמובן. זו הסיבה שאני חוזר ואומר שאין לסחור או להשקיע על פי מתודולוגיה זו, אלא רק על פי כללי המגמה.

במקרה שלפנינו, כאשר המדד סגר מעל השיא של מאי, הופר החוק המציין שגל 2 אינו יכול לתקן מעל 100% של גל 1. אירוע זה אמר לנו, לפיכך, שמה שהיה מתחילת מאי 2011 לא היה גל 1, וגל 2, של C, אלא ששלב C של המשבר לא התחיל עדיין.

לכן, עלינו לחפש ספרור הרואה עדיין בהמשך שלב B, השלב העולה, אשר החל ב-666 במרץ 2009 (גרף שבועי של המדד):

משה שלום מפת דרכים

-

בספרור זה, השיא של מאי היה רק סיום תת-גל 3, של גל C, של W עולה, כאשר הירידות של הקיץ היו גל X, המהווה גל ביניים בלבד, לפני שממשיכים עם שלישייה חדשה.

-

• מן השלישייה החדשה כבר נעשה כנראה גל A, וגל B, אבל גל C ממשיך את דרכו מעלה.

-

• שלישיה זו תהווה בסופו של דבר Zigzag שני, אשר ייקרא Y, ואשר ישלים כנראה את הסדרה כולה עבור שלב B הגדול.

אציין כאן שמיקומם של Y ו-B אינו מיקום עתידי, אלא סכמטי בלבד. אציין גם, שעל פי חוקי אליוט גל B יכול בהחלט לעבור את נקודת ההתחלה של A, ולכן זה יהיה חוקי בהחלט אם כל שלב B יעבור את השיא של כל הזמנים במדד זה, דהיינו מעל 1550.

אני כבר קורא את הטוקבקיסטים תוהים האם ניתוח זה בעצם מבטל את ההנחה על קיומו המתמשך של המשבר.

מי שקרא, והתעמק בעבודת הכלכלן הדגול פרדריק חייק (מאבות הזרם האוסטרי בכלכלה העולמית) יגיע מייד לאחת התובנות החשובות שלו בתחום מדיניות הריבית:

אם הריבית (או למעשה שינוי בסיס הכסף) לא נקבעת על פי הצורך האמיתי של המשק, וזאת על ידי האיזון העדין שבין הביקוש לכסף (אשראי), וההיצע של כסף (החיסכון) נגרמים עיוותים קשים בתחומי הצריכה, וההשקעות.

ריבית נמוכה מדי גורמת להקדמה, בזמן, של תהליכים כלכליים, אשר היו צריכים להתרחש מאוחר יותר. למשל, מוקם עסק בגלל שהאשראי בזול, אבל מבלי שיהיה ביקוש אמיתי למוצריו, כי אין מספיק חסכון לצרכנים עבור אותה תוצרת. על פי חייק, יש לאפשר למחיר הכסף לקבוע את המחזוריות העסקית וכך נקבל ייצור וצמיחה אמיתיים, המשקפים את הצורך האמיתי במוצרים ובשירותים.

אנו נמצאים כעת בתוך תהליך הרסני של עיוותים מסוג זה: יש תחושה של צמיחה חוזרת קטנה, אבל היא נוצרת לתוך סיטואציה של חוב עצום, הקיים בכול מגזרי הציבור של המדינות המפותחות, מן הפרט ועד הממשל המקומי, המנסה בכול כוחו להיפטר מחובותיו.

את רוב הצמיחה ניתן למצוא עדיין בסביבה המתפתחת, אבל גם זו הולכת ודועכת (ראו נתונים אחרונים בסין). ההדפסות וההזרמות, בכול העולם, ממשיכים עדיין לקיים את המודל, אבל זו רק דחייה נוספת של הבעיה, ולא התקדמות בכוון פתירתה האמיתית. דחייה זו תתקיים כל עוד הפוליטיקה של הצד המפותח ירשה זאת, והצמיחה המועטה בצד המתפתח תיתן לנו את האשליה של היציאה לזמנים טובים יותר.

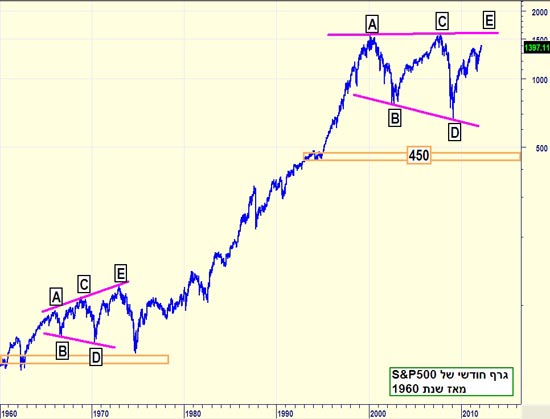

הנה עוד גרף מעניין בהקשר זה (גרף חודשי של המדד):

משה שלום טווח ארוך

כמו בשנות השישים, שוק המניות מרמז לנו בשנים האחרונות (בהתכנסותו הגדולה) על צורך של עיכול העודפים שהיו בתקופת השגשוג הקודמת (1974-2000). רק שהפעם ההיקפים גדולים בהרבה, והרסניים בהרבה, משנות השישים. לכן קיבלנו את הירידה של 2000, 2008 ולפנינו עוד זו שתבוא בעתיד.

כמו כן, בשני המקרים המוצגים, המבנה הוא של מגאפון פתוח, אשר הגל היורד האחרון מתחיל אחרי סיום ה-E העולה האחרון. E זה עדיין לא הושלם בתקופתנו (דרך אגב, אלו לא גלי אליוט, אלא רק שיאים ושפלים של תבנית המגאפון).

ונקודה אחרונה מעניינת: שימו לב שהגל היורד הגדול נעצר בפעם הקודמת סביב הדשדוש הגדול, אשר קדם לכל התבנית. דשדוש כזה נמצא עכשיו סביב 450 (מלבן צהוב).

לבחינת הטווח הקצר יותר של המדד, הנה הגרף היומי שלו:

משה שלום סנופי

התחתית סביב 1330 אפשרה למדד לייצר גבולות של יתד, הרבה יותר רחבה, והרבה יותר גדולה, מזו אשר הוא התחיל איתה. לא רק זאת, אלא שעקב התנועה היפה להפליא של המדד הזה, ניתן לזהות רמות תמיכה והתנגדות בצורה מושלמת ממש.

הם מצוירים במלבנים צהובים בגרף היומי המצורף.

זה מצוין כי כאשר יגיע החלק המתקן של כל העלייה הזו, יהיה לנו קל יחסית לקבוע יעדים לתנועה. העלייה שמעל השיא של מאי, סביב 1370, לוותה בעליה חוזרת של כמות הכסף הנכנס לתוך המדד, ב 2 סגול, ובחזרה של מצב אופטימאלי של אינדיקאטור המומנטום ב 3 בגרף.

בינתיים אין דבר רע לומר על המדד הזה.

הוא ממשיך לייצר שיאים ושפלים עולים, בזוית לא חדה מדיי (שלא כמו בנסד"ק), וזאת יחד עם ליווי צמוד של הכסף והתנועה. אם חייבים לקבוע סימן שלילי ראשון, נאמר שזה יהיה כאשר תהיה חצייה מטה של 1377.

משה שלום הינו ראש מחלקת המחקר ב FXCM ישראל (חברה למסחר במטבע חוץ, מדדים וסחורות).

ניתן לפנות אליו, ולהצטרף לרשימת התפוצה שלו, דרך פניה ישירה לאימייל: Moshe.Shalom@gmail.com.

מובהר ומודגש כי האמור בסקירה זו אינו מהווה תחליף לייעוץ המתחשב בנתונים ובצרכים המיוחדים של כל אדם. בפרסום המידע בסקירה זו אין משום המלצה או חוות דעת בקשר לביצוע כל עסקה או השקעה בניירות ערך, לרבות רכישה ו/או מכירה של ניירות ערך. יודגש כי לגבי כל מידע מכל סוג המופיע בסקירה - על כל אדם לבצע בדיקה ואימות נוספים, תוך התחשבות בנתונים ובצרכים המיוחדים שלו. יצוין כי במידע עלולות ליפול טעויות וכן עשויים לחול לגביו שינויי שוק ו/או שינויים אחרים, וכי אף עלולות להתגלות סטיות משמעותיות בין התחזיות והניתוחים המופיעים למצב בפועל. אשר על כן, קבלת החלטה כלשהי על סמך נתון, דעה, חוות דעת, תחזית או ניתוח המופיע במסגרת הסקירה - הינו על אחריות הקורא בלבד.

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.