אפיק האג"ח השקליות בריבית משתנה רשם ברבעון השני של השנה (עד 21/6) ביצועי חסר אל מול אפיק השקליות בריבית קבועה. זוהי תמונה הופכית לרבעון הראשון, אותו פתח האפיק השקלי בריבית משתנה בסערה, כשהוא רושם תשואות עודפות משמעותיות על פני 'מתחריו'.

הסיבה העיקרית לשינוי היא השינוי בציפיות לגבי תוואי הריבית לעומת הרבעון הראשון, מיציבות להורדת ריבית.

תוצאות הבחירות במדינות אירופה, ובראשן צרפת ויוון, יצרו חששות כי מדיניות הצנע המחמירה לא תימשך לנוכח התנגדות הציבור האירופאי. הדבר הביא לבריחה מאיגרות החוב של ספרד ואיטליה, לאלו של המדינות הבטוחות. קברניטי בנק ישראל לא נותרו אדישים למצב השורר ביבשת השכנה ורמזו באחרונה כי הריבית צפויה לרדת, יתכן אף בחדות, היה ותחול הידרדרות חריפה באירופה.

מעבר לכך, ההתמתנות בסביבת האינפלציה בפועל, כמו גם הירידה בציפיות לאינפלציה, תומכות אף הן באפשרות של הורדת ריבית על ידי בנק ישראל. ציפיות המשקיעים כיום הן להורדת ריבית לרמות של 2%-2.25%, כפי שמגולם כיום בעקום המק''מ. המשמעות: ביצועי יתר של האפיק השקלי בריבית קבועה על פני הריבית המשתנה, בניגוד גמור לכיוון ברבעון הראשון.

באפיק הממשלתי רשמו המק''מים ברבעון הנוכחי תשואה של כ-0.7% העודפת ב-0.4% על פני הגילונים עם הריבית המשתנה, דבר שהביא לפתיחת המרווחים בין המק''מ הארוך לגילונים מרמות של 0.2% ל-0.35% כיום. גם השחרים רשמו ביצועי יתר, בעיקר במח''מים הבינוניים והארוכים, ועלו בשיעור של 2.7%-3.3% מול עלייה צנועה של כ-0.4% בגילונים ברבעון זה.

התשובה נמצאת באירופה

ומה שנכון לגבי האפיק הממשלתי, נכון לא פחות לגבי האפיק הקונצרני. האג"ח הקונצרניות בריבית משתנה רשמו ביצועי חסר משמעותיים מול הקונצרניות השקליות בריבית קבועה, כשמעבר להשפעת הציפיות להורדת ריבית, הדבר נבע מהמח''מים הארוכים המאפיינים חלק נכבד מהאיגרות הקונצרניות בריבית משתנה, שבעת ירידות משקולת המח''מ מכבידה עליהן.

כיום המרווח בין האג"ח הקונצרניות בריבית משתנה לממשלתית בריבית משתנה עומד על כ-4.1% בממוצע (עם סטיות גדולות מהממוצע), בעוד שמרווח התל בונד השקלי עם ריבית קבועה אל מול אג''ח ממשלתית מקבילה הוא סביב 3.1%. לשם השוואה, בסוף הרבעון הראשון עמד המרווח על שיעור זהה של כ-2.3%, הן באפיק הקונצרני בריבית משתנה והן במדד התל בונד השקלי.

האם הגיע הזמן לחזור ולהשקיע באג"ח בריבית משתנה? את התשובה צריך לחפש באירופה. השאלה המרכזית היא האם פני גוש האירו להתפוררות, או דווקא להיפך - לחיזוקו על ידי תהליך ממושך של איחוד פיסקאלי.

היה והמצב באירופה ימשיך להידרדר ויביא לפירוק גוש האירו ולמשבר פיננסי וריאלי, החששות מפני "עשור אבוד" עלולים להתממש. תרחיש בלהות זה יביא לבריחה מכל נכס בעל סיכון, לכניסת המשק הישראלי למיתון, וכתוצאה מכך להפחתה משמעותית של ריבית בנק ישראל, תוך הותרתה ברמה נמוכה מאוד לפרק זמן ארוך. במצב עולם שכזה, שאינו מגולם כרגע בשוק, האפיק בריבית משתנה עלול לחוות ירידות חדות והמרווח מהמק''מ ייפתח בחדות (נזכיר כי ב-2008, בשיא המשבר, המרווח של ממשלתי 817 מהמק''מ הגיע בשיאו לשיעור של 1.4% לעומת כ-0.35% כיום). בתרחיש זה, יש להתרחק כמובן מהאפיק בריבית משתנה.

כשהריבית יורדת, הגילונים עולים

מנגד, התרחיש הסביר יותר הינו, שקברניטי אירופה יעשו הכול כדי לעצור את ההידרדרות. בתרחיש שכזה, השקעה הדרגתית באג"ח בריבית משתנה כיום הינה אופציה טובה. בתרחיש זה ריבית בנק ישראל תמצא ככל הנראה תחתית ברמות שהשוק מגלם כבר כיום, דבר שעשוי להיטיב עם האפיק בריבית משתנה לנוכח המרווח שנפתח מול המק''מ.

נזכיר, כי המרווחים בין המק''מים לגילונים נפתחים בעיקר כאשר השוק מצפה שכיוון הריבית הוא כלפי מטה, אך כשהדבר מתרחש בפועל - תוספת התשואה בגילונים לרוב גבוהה ביחס למק"מים, והשוק מיישר את העיוות. כך קרה בשנת 2003 כשהריבית ירדה מ-9.1% ל-5.6%, ודווקא בתקופה זו הגילונים עלו, ובחוזקה, ב-13.9%.

כך התרחש גם בסוף 2008-ראשית 2009, כשהריבית ירדה מ-3.25% לרמה של 0.5%, המרווח בין הגילון למק''מ בטרם הורדת הריבית עמד על 1.4%, וכשהיא ירדה בפועל בסוף אפריל 2009 לרמה של 0.5%, המרווח הצטמצם לרמה של 0.2% והגילון 817 רשם עלייה של 10.7% באותו פרק זמן!

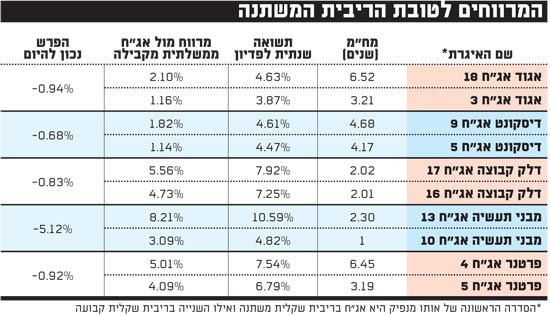

בטבלה המצורפת ערכנו השוואה בין המרווח של אג''ח קונצרניות שקליות בריבית משתנה לאיגרות שקליות של אותן חברות עם ריבית קבועה. ניתן לראות, כי המרווחים בריבית המשתנה גבוהים, בחלק מהמקרים באופן ניכר, מהמרווחים בשקליות בריבית קבועה, דבר שאינו מוצדק לגבי אותו מנפיק, אלא אם אנו עומדים בפני תקופה ארוכה של ריבית נמוכה.

נסייג ונאמר, כי בחלק מהמקרים המח''מ באיגרות החוב בריבית משתנה ארוך יותר, ולכן נדרשת תוספת תשואה, בשל סיכון הישרדות החברה בטווח הארוך יותר.

צבי סטפק הוא יו"ר בית ההשקעות מיטב .גיא מני הוא מנהל השקעות בקופות הגמל והפנסיה של מיטב. אין לראות בכתבה המלצה או תחליף לשיקול דעתו העצמאי של הקורא, או הזמנה לבצע רכישה או השקעות ו/או פעולות או עסקאות כלשהן. במידע עלולות ליפול טעויות ועשויים לחול שינויי שוק

המרווחים

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.