הפד החליט לא להחליט, הבחירות בגרמניה מאחורינו, והשווקים מתמקדים בתמונת הצמיחה המשופרת במדינות רבות מחד ובחוסר הוודאות לגבי דיוני תקרת החוב והתקציב בארה"ב מנגד. גם עונת הדוחות בפתח, ולהערכתנו השונות בהתנהגות השווקים והמניות תגבר, לאחר שתוסר עננת הוודאות מכיוון ארה"ב.

דחיית החלטת הפד לפני שבועיים נותנת למשקיעים כלים להבנת התהליכים בשווקים, כשיחזרו בקרוב דיוני צמצום הרכישות. מנגד, היא מאפשרת למדינות שווקים מתעוררים ארכה של כמה שבועות לנסות לשפר את הבעיות המבניות, שגרמו לבריחת ההון המשמעותית בחודשים האחרונים.

בשנה האחרונה המלצנו בכמה הזדמנויות על חברות אירופיות, והצבענו על שיפור מומנטום הצמיחה במדינות באיחוד, כמו גם על חשיבות הבנק המרכזי בייצוב המערכות הפיננסיות השונות. באחרונה העלנו את תחזית הצמיחה לשנה הבאה באירופה ל-1.1%, בהובלת גרמניה עם 1.5%.

המשקיעים המחפשים אלטרנטיבות השקעה לאחר העליות החדות יחסית השנה, בעיקר בארה"ב, רואים בשוק המניות הגרמני מעין מקלט בטוח. המניות בגרמניה עדיין נסחרות בכ-25% מתחת לרמתן טרום המשבר ב-2007, בעת ששווקים אחרים, דוגמת ארה"ב ושוויץ, נוגעים בשיאים חדשים. האם ביצוע החסר מוצדק, והאם ביצועי המניות והחברות ישאבו עידוד מהניצחון הסוחף של אנגלה מרקל בבחירות.

כלכלת גרמניה היא הכלכלה המחזורית השנייה באירופה, לאחר זו של שבדיה, בכמה מובנים: 55% מהיצוא הגרמני נשארים בתוך היבשת, מה שהופך את הכלכלה למעין אופציה ממונפת להתאוששות הצמיחה באירופה. הכלכלה הגרמנית נסמכת גם בביקושים מקומיים, הנתמכים בשיפור שכר ואבטלה נמוכה יחסית. פרמטר נוסף לבחינת המחזוריות, הוא המינוף התפעולי, הקובע בכמה יגדל הרווח לפני הוצאות מס וריבית (EBIT) על כל אחוז גידול במכירות. בגרמניה עומד נתון זה על 2.5 בממוצע - הגבוה באירופה.

למרות העליות בשנים האחרונות המניות בגרמניה אינן יקרות באופן יחסי לעולם ובהשוואה היסטורית. למעשה, באירופה רק ספרד ואיטליה, הנגועות בבעיות כלכליות ופוליטיות, זולות יותר.

מדד המניות המוביל בגרמניה, דאקס, נסחר במכפיל עתידי של 11.9, לעומת 12.9 בממוצע באירופה. מכפיל זה הוא הנמוך השני באירופה אחרי נורבגיה, שנסחרת במכפיל 11.3, והוא זהה למכפיל הממוצע של מדד המניות העולמי.

בחינת צמיחת הרווח מסבירה חלק מהתמחור הנמוך יחסית. בהשפעת ניכוי מאזנים בבנקים ובחברות תשתית רבות צפוי הרווח המצרפי בגרמניה לרדת השנה בכ-13%; זאת לעומת עלייה של 6% בארה"ב, שנסחרת במכפיל רווח עתידי של 14.3. אולם האצה בצמיחה בשנה הבאה, העומדת כרגע על כ-13%, צפויה לצמצם את הפער ולתמוך בהתרחבות מכפילים בגרמניה. הדיבידנד הממוצע בגרמניה עומד על 3.3%, לעומת 3.4% במדד יורוסטוק 600 ו-2% ב-500 S&P.

לופטהנזה כדאית

מדד דאקס (סימול: EWG) חשוף ב-18% לשווקים מתעוררים, כמו גם למגזרים מחזוריים כצריכה מחזורית (20.5%), פיננסים (17%), חומרי גלם (14.5%) ותעשייה (14.3%). זה מסביר את התנהגותו המחזורית, ואת ביצועיו הדו-ספרתיים במרבית השנים שבהן מתרחבת הכלכלה העולמית בקצב מואץ. המניות בעלות שווי השוק הבינוני (סימול: MDAXEX) עלו בחדות בחודשים האחרונים, והן פחות מומלצות להשקעה כמדד רחב.

אזהרת הרווח של אדידס מלפני כשבועיים הביאה לבחינה מחודשת של חברות רבות המוכרות לשווקים מתעוררים, בפרט למדינות שבהן נחבטו המטבעות ברבעון החולף דוגמת רוסיה וברזיל. מבין החברות שהומלצו כאן בעבר, ונותרו מומלצות, נציין את אינפיניון ולופטהנזה. האחרונה אמנם סבלה מעליית מחירי הנפט, אולם הזמנת שיא למטוסים, בהיקף 14 מיליארד אירו שביצעה לא מזמן, מעידה על תוכניותיה העתידיות.

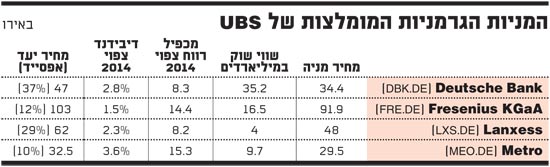

אחרי תקופה ארוכה של בחינת מהלכי התייעלות, ובניגוד לאנליסטים רבים בשוק, העלנו באחרונה את המלצתנו למניית דויטשה בנק (DBK.DE) ל"קנייה". הצורך בחיזוק ההון של דויטשה בנק, והחשש מכך שמהלכי ההתייעלות לא נסתיימו, הביאו את המניה לביצוע חסר משמעותי לעומת בנקים רבים באירופה. הבנק יעמוד, להערכתנו, בתוכנית קיצוץ הוצאות בסך 4.5 מיליארד אירו, וחשוב מכך - ביעד מינוף של 3.9% עד 2015 בלי להנפיק מניות נוספות. הבנק צפוי להשיא 7.1% תשואה על ההון בשנה הבאה, והוא נסחר ב-0.6 על ההון העצמי. רווחי הבנק נטו צפויים לעמוד השנה על 3.5 מיליארד אירו, ולעלות לכ-4.2 מיליארד אירו בשנה הבאה.

Fresenius KGaA (סימול: FRE.DE) היא חברת ציוד רפואי וניהול בתי חולים, שהוקמה ב-1912 ומעסיקה כ-173 אלף עובדים. היא פועלת בתחומים רבים וצומחים בגרמניה ובעולם כולו, דוגמת שוק האינפוזיות שבו היא מובילה עולמית. באחרונה היא הודיעה על רכישת 43 בתי חולים ו-15 מרכזים רפואיים בגרמניה תמורת 3 מיליארד אירו במזומן. 52% מהכנסות החברה נובעים מאירופה, 31% מצפון אמריקה, והשאר נחלק בין אסיה ואמריקה הלטינית.

Lanxess (סימול: LXS.DE) היא חברת כימיקלים שפוצלה בשנת 2005 מחברת באייר, ולה 13 תחומי פעילות בייצור, פיתוח ושיווק פלסטיק, גומי וכימיקלים מיוחדים. החברה מחזורית בסיכון גבוה יחסית, בעיקר בגלל חשיפתה לתחום הצמיגים (57% ממכירותיה). התאוששות מכירות הרכב בעולם וניכוי מלאים צפויים להביא להאצה בתוצאות החברה בשנה הבאה, ומציבים את החברה בעמדה נוחה ליהנות מההתאוששות בביקושים ובכלכלה העולמית. רווחיה צפויים לעלות בשנה הבאה חזרה לרווחיות ההיסטורית, של כ-400 מיליון אירו, לעומת 150 מיליון אירו השנה.

Metro (סימול: MEO.DE) היא רשת הקמעונאות הרביעית בגודלה בעולם, עם 2,200 חנויות ב-32 מדינות, אך עיקר הכנסותיה מאירופה. החברה מוכרת מזון, מוצרי אלקטרוניקה, ציוד לבית, תקשורת ועוד. השבוע עלתה שוב האפשרות, כי החברה שעדיין מתמודדת עם המצב הצרכני המאתגר באירופה בין היתר באמצעות קיצוץ עלויות, תמכור את חטיבת בתי הכולבו. המניות עלו בחדות באחרונה, אך עדיין נסחרות סביב מחצית מערכן טרום המשבר. התאוששות הכלכלות והצרכנים באירופה צפויה לשפר את תוצאות הרשת בשנים הקרובות.

לסיכום, השקעה בשוק המניות בגרמניה מהווה מינוף בעל אופי מחזורי להשקעה באירופה, בתמחור שהוא סביר ביחס לשווקים מפותחים אחרים, וביחס לרמות שבהן נסחרו המניות במדינה בעבר.

* הכותב הוא מנהל השקעות ראשי ב-UBS Wealth Management Israel Ltd. לכותב המאמר ו/או לחברה עשוי להיות עניין אישי בנושא. האמור בכתבה אינו מהווה תחליף לשיווק השקעות ו/או ייעוץ השקעות המתחשב בנתונים ובצרכים המיוחדים של כל אדם

המניות הגרמניות המומלצות

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.