נתוני חודש נובמבר פורסמו, ולפחות בכל מה שקשור לקרנות הנאמנות כמדד לטעמי הציבור, מגמת הנהירה לאפיק המנייתי נמשכת. מאחר שיש עוד מקום להגדלת חשיפת הציבור למניות, ניתן להעריך כי תסריט של המשך העליות במדדי המניות המקומיים אינו דמיוני, חרף שבירת השיאים בהם.

באשר לטענה הנפוצה, שלפיה שוק המניות יקר ומנותק מהכלכלה, בחינת מכפילי הרווח של רבים מהשווקים בעולם מעלה כי אין הדבר כך בהכרח. למשל, מכפיל הרווח של מדד S&P500 הוא כ-17, וזה של מדד הדאקס הוא 15.7. אלה רמות שאינן מזכירות את מכפילי הבועה של שוק המניות הסיני ב-2007 (מעל 50), ובטח לא של מדד הנאסד"ק בשנת 2000 .

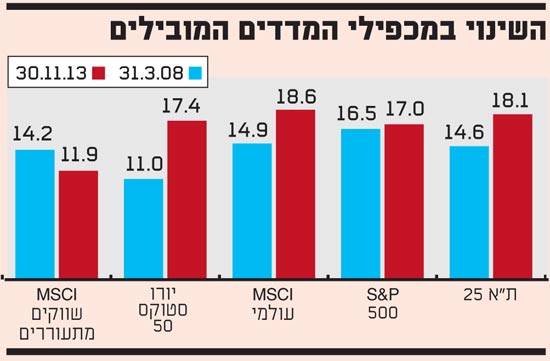

דרך אחת לבחון את התמחור בשוק היא להשוות את המכפילים שבהם נסחרים המדדים ביחס לעצמם. בחרנו להשוות את תמחור המדדים הנוכחי לתמחור בסוף הרבעון של שנת 2008, סמוך לרוב השיאים שנקבעו אז, טרם המשבר העולמי.

לא מתומחרים לפי תוכנית מוניטרית

מבחינת המכפילים של מדד ת"א 25, S&P500 ויורוסטוקס 50, בין שתי התקופות עולה כי כולם עלו כמובן. זה האירופי זינק באופן החד ביותר, והאמריקאי עלה באופן מתון יחסית. לכן, לכאורה, המדד האירופי עלה יותר ביחס לרווחי החברות בו.

השווינו גם את השינוי במדדים המובילים לתמחור של מדד ה-MSCI העולמי, כמייצג כלשהו של תיק שוק רחב במיוחד ומצאנו שהעליות במדד מתונות יותר משל ת"א 25 ואירופה. האם זה אומר שמדד ת"א 25 והיורוסטוקס 50 יקרים? באופן יחסי כן, ולכן ההשקעה בהם לא נראית אטרקטיבית ועדיף אולי לחפש אלטרנטיבות אחרות, באזורים אחרים או במניות בינוניות-קטנות יותר.

נתון מעניין נוסף שעולה מהבדיקה שערכנו הוא שמדדי המניות בשווקים המתעוררים מתנהגים באופן יוצא דופן. רמת המכפילים בשווקים הללו כיום נמוכה יותר מזו שהייתה ב-2008. כיצד ניתן להסביר זאת?

הסבר אפשרי אחד הוא ההתפוצצות הבועה הסינית ותמחור הגיוני יותר של השוק. הסבר אחר הוא שהשווקים המתעוררים נאבקים בקשיים האמיתיים של הכלכלה - אינפלציה, אבטלה, צמיחה איטית יותר ועליית מחירי נדל"ן. לכן, חלק מהשווקים, כגון ברזיל, הודו ואחרים, נמצאים כבר עכשיו בתהליכים של העלאת ריבית.

ניתן לומר שלעומת הכלכלות האמריקאית, האירופית, היפנית ואפילו הישראלית, שנמצאות כולן בריבית ריאלית שלילית מרחיבה, וייתכן שאפילו לא מתאימה למצב הכלכלי, דווקא התמחור של השווקים המתעוררים הוא הנכון, שכן הוא מנוטרל מהקלה כמותית, מריבית אפסית ומהדפסות אינסופיות.

הניתוח הזה לא אומר שהמדדים של הבורסות במדינות המפותחות יקרים בהכרח, אך ניתן להסיק ממנו שנראה כי השווקים המתעוררים נראים כמתומחרים בהתאם לכלכלה האמיתית, ולא בהתאם לתוכנית מוניטרית שמייצרת אינפלציה של נכסים כמו מניות ונדל"ן.

השינוי במכפילי המדדים המובילים

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.