הריבית הנמוכה במשק מזה עידן ועידנים אמורה להעיר מתרדמתם נוטלי משכנתאות רבים, המשלמים את ההלוואה של חייהם מדי חודש בחודשו - אך יכולים לקצץ בהיקפה משמעותית באמצעות מיחזור המשכנתא. צעד כזה, מסבירים המומחים, עשוי לחסוך למשק-הבית עשרות אחוזים מההחזר החודשי ועד מאות אלפי שקלים לאורך חיי ההלוואה.

אולם ממצאי סקר TRI מחקרים אסטרטגיים עבור "גלובס" עולה כי משלמי הלוואות העתק לא ממהרים לשום מקום - וגם אם הם מתכננים לבדוק אפשרות לשיפור מצבם, רובם עוד לא עשו זאת.

על-פי נתוני בנק ישראל, היקף המשכנתאות בישראל עומד כיום על 260 מיליארד שקל - יותר משני שלישים מסך ההלוואות שלוקחים משקי הבית בישראל.

היקף המיחזור, לעומת זאת, לוט בערפל - בבנק ישראל מציגים רק את נתוני המיחזור בתוך הבנקים, כשמיחזור בבנק אחר כבר נרשם כהלוואה חדשה.

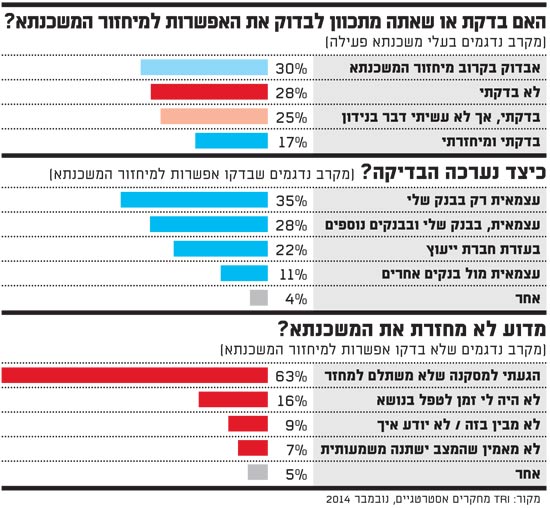

על-פי נתוני הסקר, לשליש מהאוכלוסייה יש משכנתא פעילה - כאשר באופן טבעי, האחוז גדל ביחס לגיל המשיבים. 30% מהם אמרו כי בכוונתם לבדוק אפשרות למיחזור משכנתא בזמן הקרוב. 28% לא עשו זאת (ולא הביעו כוונה דומה), רבע מהנשאלים בעלי המשכנתאות בדקו אפשרות למיחזור אך לא עשו כלום בנידון - ואילו 17% מהחייבים כבר עשו מעשה ומיחזרו את ההלוואה.

חשש מהול בעצלות

מה מונע מאנשים לעשות צעד כמעט מתבקש במציאות הכלכלית של היום? סביר להניח שהתשובה העיקרית בנויה מתמהיל של פחד ועצלנות. אל תחום סבוך שכזה להבנה, בעל חסמים ביורוקרטיים רבים כל-כך, הם פשוט נמנעים מלגשת.

"אנשים רצים להחליף חברת סלולר בשביל מסלול של 10 שקלים פחות בחודש", אומר גורם בענף, "אבל קשה לנער אותם למחזר הלוואה שמשעבדת אותם חיים שלמים, גם אם המשמעות הכלכלית גדולה לאין-שיעור".

מה אומרים הנסקרים עצמם? מבין אלה שכלל לא בדקו את האפשרות למיחזור, טוענים 62% כי הגיעו למסקנה שלא משתלם למחזר את המשכנתא. 16% מסבירים כי אין להם זמן לעסוק בזה, וקרוב לעשירית אינם מבינים בנושא לטענתם או אינם יודעים איך למחזר. 7% אמרו כי פשוט אינם מאמינים ביכולתם לשנות משמעותית את המצב.

"נטילת משכנתא היא בדרך-כלל העסקה הכלכלית הגדולה של משק בית במהלך חייו", אומר בני שהינו, מנכ"ל אלומות הון-ליין, "ואי-אפשר להתייחס אליה כאל עוד קנייה בסופר. בחלק גדול מהמקרים, רמות הריבית הנוכחיות מצדיקות מיחזור, וכל מי שלקח משכנתא בעשור האחרון ראוי שיבצע או לכל הפחות יבחן מיחזור משכנתא".

גם אם ראוי היה שבנק ישראל עצמו ישקיע מאמץ בעידוד הלקוחות לצריכת משכנתאות נבונה ולמיחזור, תוך הגברת התחרות בין הבנקים בנושא - אין הדבר כך: לשאלתנו האם מדובר ביעד מבחינת הבנק, נענינו כי "השאלה לא כל-כך רלוונטית לבנק ישראל. כל אחד יכול למחזר משכנתא אם זה כדאי לו".

מתי כדאי למחזר?

ככלל, רבים יותר הסיכויים לכדאיות במשכנתא ותיקה יותר - ולא כזו שנלקחה לאחרונה (בתנאים דומים לתנאי המשק כיום), או בכזו שעומדת להסתיים ממילא. מה שעשוי להפחית את הכדאיות הוא קנסות השבירה בגובה עשרות אלפי שקלים שקיימים במסלולים מסוימים, אם החיסכון אינו גדול משמעותית מהם; שכן לעצם תהליך המיחזור נלוות גם עלויות נוספות ולא מעט כאב ראש ביורוקרטי: עמלות היוון ופירעון מוקדם (הקיימות בדרך-כלל במסלולים של משכנתאות שקליות, ריביות קבועות, וצמודות למדד), תשלומים לחברת הייעוץ, אם נעזרתם באחת כזו, ובמעבר בין בנק לבנק (לעתים גם אם תמחזרו באותו הבנק) יש לשלם שוב עבור שמאי, רישום בטאבו, ייפוי-כוח נוטריוני ועוד. לעתים מדובר באלפי שקלים שגם אותם צריך להכניס ל"חשבון ההוצאות" על מנת לבדוק אם המיחזור משתלם.

בדיקת הכדאיות מתבקשת אחת לכמה זמן: "גם אם לקחתם משכנתא רק לפני שנתיים", אומר בני שהינו, מנכ"ל אלומות הון-ליין, "חובה לבדוק מדי שנה 3 פרמטרים חשובים: הראשון - האם יש כדאיות למיחזור ברמה הכלכלית האובייקטיבית, כמו למשל שינוי בשער הריבית; השני - האם חל שינוי משמעותי במצבו הפיננסי של משק-הבית, למשל ירידה בהכנסה או לחילופין קבלת סכום גדול בירושה; והשלישי - פרמטר שאותו כמעט תמיד שוכחים - הוא שינוי בשווי הנכס. פעמים רבות קורה שאנו קונים נכס במחיר מסוים וכעבור מספר שנים שוויו עלה, מה שעשוי לשנות את תנאי המשכנתא".

אלומות הון-ליין, אגב, השיקה לאחרונה הון-ליין שירות "משכנתא מפוקחת", במסגרתו היא מציעה מערכת טכנולוגית למעקב קבוע אחר מצב המשכנתא בהשוואה לתנאי השוק, תמורת עלות חודשית קבועה בסך 50 שקל; גם ערנות צרכנית בסיסית, עם זאת, יכולה לתת קריאת כיוון.

מה עדיף: למחזר בבנק - או לעבור?

השגת תנאים אולטימטיביים למיחזור תעבור, לרוב, אצל המתחרים. לבנקים אין אינטרס להציע ללקוחותיהם בחינה מחדש של תנאי המשכנתא: להם יש רק מה להרוויח מהמצב הקיים.

התפיסה הזו מובילה גם לאפס מאמץ בתחום השירות: נסו לראות כמה זמן תמתינו על הקו בשירות הלקוחות של בנק למשכנתאות כלקוחות קיימים שבודקים אפשרות למיחזור (לנו זה לקח 45 דקות), לעומת לקוח חדש שמנווט במהירות אל אנשי המכירות. בדומה לחברות התקשורת שמתייחסות ללקוחות קיימים כמשאבת כסף ודאית, המאמץ השירותי והצעות הערך מופנים לקליינטורה הטרייה.

הצעה טובה יותר מבנק אחר, לעומת זאת, עשויה לשפר פלאים את תנאי ההצעה שנקבל מהבנק המקורי שבו מתנהלת המשכנתא. ייתכן שהיא גם תהיה טובה יותר, ואולי השארת ההלוואה באותו בנק תחסוך עלויות כמו פתיחת תיק (אם כי יש גם מי שגובה מחדש את העמלה הגבוהה הזו עבור לקוחות קיימים בעת המיחזור) או שמאות מחודשת.

לקחת חברת ייעוץ?

כיצד מתנהלים הממחזרים? 35% מהנשאלים ערכו עצמאית את הבירורים מול הבנק שבו נטלו במקור את המשכנתא, ו-28% הרחיבו את גבולות הבדיקה גם אל תחומי הבנקים המתחרים. 11% בודקים מלכתחילה אפשרויות רק בבנקים אחרים, ו-22% בחרו לפנות לחברת ייעוץ חיצונית שתעשה עבורם את הבדיקה.

עד כמה יכול לקוח ממוצע לבדוק לבד אפשרות למיחזור?"הסיכוי נמוך", טוען אבי אבגיל, יועץ משכנתאות. "מרבית האנשים לא בקיאים בנושא של התמהיל, הדבר היחיד שהם יודעים להשוות זה ריביות. גם אם יישארו באותם מסלולים ויפחיתו ריביות, ייתכן מאוד שיחסכו - אבל החיסכון האמיתי לא מגיע מהריביות אלא מתמהיל ההלוואות".

עוד סבור אבגיל כי בדיקה מעמיקה דורשת כלים מחשוביים מתקדמים: "צריך לדעת מה ההנחות לאורך השנים לגבי ריבית הפריים, הריביות, האינפלציה. את זה איש מקצוע מיומן יודע לעשות בצורה אופטימלית".

"אנשים נוטים להסתכל רק על שער הריבית כעל אינדיקטור לכדאיות המיחזור", אומר גם שהינו, "וזו טעות נפוצה שיכולה לגרום לעתים יותר נזק מתועלת. בחינת המיחזור צריכה להיעשות בצורה מעמיקה ולקחת בחשבון שגם אם עכשיו שער הריבית הוא נמוך, הרי שמשכנתא זו עסקה לשנים ארוכות ולא לשנה-שנתיים. ריבית יכולה גם לעלות, ואם חתמנו על הסכם שבמסגרתו גובה ההחזר משתנה בהתאם לשער הריבית, הרי שאנו עלולים לשלם ביוקר בעתיד".

"הבנק מרוויח מהמשכנתא", מזכיר אבגיל. "פקיד משכנתאות לא יפגע בלקוח בצורה בוטה ומכוונת, אבל התפיסה הבסיסית היא מוטת בנק. המערכות גם מסתכלות על מצב נוכחי ללא תרחישים לעתיד".

מנגד, אי-אפשר להתעלם מן העלות הגבוהה של תהליך הייעוץ - ומי שסבור כי יש בידו את הכלים, את הידע, את הסבלנות ואת הזמן להשוואה בין הבנקים השונים, בהחלט יכול לנהל את המערכה באופן עצמאי ולחסוך.

חשוב לציין כי גם באינטרנט קיימים היום כלים לסיוע בקבלת החלטה: כך, למשל, באתר RAK (מבית "גלובס") ניתן למצוא הן מחשבון להשוואת חברות ייעוץ, תוך פירוט המחיר, היקף הליווי ומספר הבנקים שמולן הן עורכות את המכרז, והן מחשבון להשוואת הצעות שקיבלתם מן הבנקים.

כמה עולה לשכור שירותי ייעוץ?

שתי שיטות מקובלות היום לתמחור שירותים למיחזור משכנתא: הראשונה היא מחיר פיקס, שנקבע מראש עבור שירות מוגדר, ואילו השנייה והבעייתית יותר - תשלום הנגזר, לכאורה, כאחוז מהחיסכון שהשיגה החברה בתהליך המיחזור. אלא שאותו חיסכון הינו בבחינת הימור (גם אם מושכל) או השערה, הוא קיים על הנייר - אך אינו ודאי כלל.

"תחת הנחות שונות שתכניס למודל תקבל תוצאות שונות לחלוטין בחישוב החיסכון המשוער", אומר גורם בענף. "הסטייה לבסוף יכולה להיות גדולה - מדברים על הנחות כלכליות שמתייחסות ל20-30 שנה קדימה; לגזור עמלה מחיסכון - יוצר בסופו של דבר אינטרס בעייתי ועלול לפגוע באמינות התחשיב".

גם בשיטת התמחור האחיד צריך לפקוח עיניים: המחיר הממוצע בשוק נע בין 5,000 ל-8,000 שקל, עם חריגות למעלה ולמטה.

כך או כך, צריך לראות מה מקבלים בתמורה: לעתים המחיר המוצע נמוך משמעותית וכולל רק ביצוע מכרז בין הבנקים, שבסופו נשלח הלקוח לטפל בענייניו עצמאית, ולעתים הוא כולל ליווי מלא מול הבנקים מהרגע הראשון ועד רגע החתימה.

במקרים אחרים יכלול המחיר גם טיפול מלא בניירת ובהליכים ביורוקרטיים נלווים, כמו רישום נסח בטאבו, ייפויי-כוח נוטריוני ושמאות; שם, סביר להניח, תהיה העלות גבוהה יותר.

"יש גם מי שייקחו 15,000 שקל עבור השירות", אומר אבגיל, "ואפילו מחיר של 40 אלף שקל קיים בשוק - כשהחברות משכנעות את הלקוחות להעמיס את העלות הזו על המשכנתא הממוחזרת, כך שלכאורה לא ירגישו במעמסה". חשוב לבדוק מראש לא רק מה המחיר - אלא מה עומד מאחוריו.

חשוב לציין כי בדיקת היתכנות ראשונית לא אמורה לעלות כלל כסף; אחרי בדיקה כזו תוכלו לקבל תשובה שלפיה המיחזור אינו כדאי במקרה שלכם - או לקבל הערכת מצב כללית והצעת מחיר מהחברה, ולהחליט אם ממשיכים הלאה.

איך לבחור יועץ?

זו כמובן, שאלת מיליון הדולר. רצוי להסתמך על המלצות של לקוחות מרוצים; כדאי להתעניין ברקע המקצועי של העומדים בראש החברה והאם באו מתחום המשכנתאות, צברו ניסיון בבנקים עצמם וכדומה.

כדאי לוודא שהיועץ עובד עם כל הבנקים והגורמים החוץ-בנקאיים (חברות הביטוח), ופגישת היכרות ראשונית ללא התחייבות הכרחית; נסו להתרשם ממקצועיות התחשיב שמוצג בפניכם - האם הריביות יילכו ויעלו (כפי שסביר להניח?); האם מוצגות תנודות באינפלציה ובגובה הריבית, וכן הלאה - ולא סתם מספרים המציגים את הירידה המיידית בהחזר.

חברה רצינית גם תנסה להבין מה אתם מחפשים במיחזור ומה חשוב לכם במיוחד - הפחתת ההחזר החודשי, קיצור של תקופת ההלוואה או הפחתת גורם הסיכון בהלוואה.

גם לתמחור כמובן יש משמעות - עדיף, כאמור, ללכת על המודל ההוגן יותר ולבדוק מה היקף השירות שתקבלו.

מיחזור משכנתאות

סקר מחזור משכנתאות