ביסוד הסערה שמתחוללת בשווקים בשבועות האחרונים, ושהתבטאה בנפילות חדות בשוקי המניות ובפתיחת השנה הגרועה ביותר בעשורים האחרונים, עומד החשש של המשקיעים מאפשרות של כניסת הכלכלה הריאלית העולמית למיתון. אם עד לאחרונה החששות נבעו מהירידה החדה במחירי הנפט, שהתפרשה שלא בצדק כאיתות למיתון, ובשל ההאטה במשק הסיני, הרי שכעת התעוררו חששות לגבי יציבותה של המערכת הבנקאית באירופה. אלו באו לידי ביטוי בזינוק במרווחי ה-CDS (פרמיות הסיכון) של הבנקים הגדולים ביבשת, ובעלייה חדה במרווחי איגרות החוב של הבנקים האירופיים.

לנוכח כל אלה, והחששות מכניסה למשבר, המשקיעים ממתינים למוצא פיהם של הנגידים ולתוכנית הפעולה שלהם. נזכיר, כי מאז המשבר של 2008, הבנקים המרכזיים הינם השחקנים המרכזיים שתמכו בכלכלות העולם באמצעות ריבית אפסית והזרמה של טריליוני דולרים. לפני כשנה, חלק מהבנקים המרכזיים, ובראשם ה-ECB האירופי והבנקים בשוויץ ובשבדיה, הרחיקו לכת והנהיגו ריבית שלילית במדינותיהם כדי לייצר אינפלציה ולהמריץ את כלכלותיהן.

השאלה העיקרית היא האם הבנקים המרכזיים, עם מעט הכלים שנותרו בידם, מסוגלים לגרום לשינוי משמעותי במצב הכלכלות, או שאנו מצויים בפתח עידן של אובדן אמון ביכולתם לעשות זאת.

לאחרונה אנו עדים לשחיקת כוחם של הבנקים המרכזיים בפעולותיהם, על אף המדיניות המוניטארית הסופר מרחיבה שנקטו ואפקט ההפתעה שהם מנסים לייצר באמצעות הריבית השלילית.

הנה מספר דוגמאות מרחבי העולם:

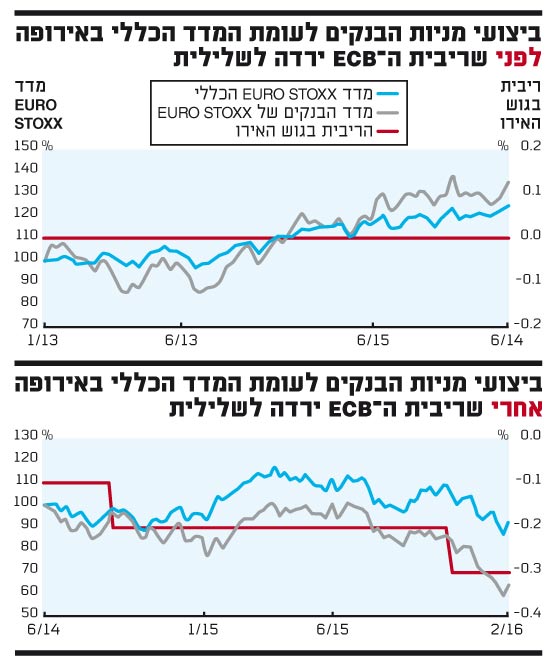

אירופה: ה-ECB הוריד בדצמבר את הריבית על הפיקדונות של הבנקים המסחריים אצלו לרמה שלילית של 0.3%-, ולאחרונה אף נשמעו קולות בקרב חבריו בעד הרחבת תוכנית התמריצים, כולל אמירה צפויה בנושא של הנגיד מריו דראגי במארס הקרוב. אך הבעייתיות הטמונה בריבית השלילית נובעת מכך שהבנקים לא גובים מלקוחותיהם הפרטיים ריבית שלילית על הפיקדונות, ובכך הם נאלצים לסבסד את מרבית העלויות של הריבית השלילית, מה שפוגע ברווחיותם ומערער את יכולתם להחזיר חובות. לראיה, מניות הבנקים רשמו מחודש דצמבר ירידות שערים חדות, ולאחרונה גברו החששות גם ביחס לאיגרות החוב מסוג COCO שהבנקים הנפיקו בשנים האחרונות, שמחיריהן ירדו בין 5%-15%. גם אם הבנקים יחליטו בשלב כלשהו להטיל ריבית שלילית על בעלי הפיקדונות כדי למנוע את הסבסוד שלהם, הרי שלקוחות הבנקים עשויים למשוך כספים כדי להחזיק מזומן בבית או לשכור כספות - דבר שעלול להביא לפגיעה בבסיס ההון של הבנקים.

יפן: הבנק המרכזי (BOJ) הוריד את הריבית לרמה שלילית, במטרה להחליש את מטבע ה-ין ו"להרים" את האינפלציה. עם זאת, פעולת הבנק כשלה לעת עתה, עם התחזקות המטבע בכ-7% במקום החלשתו. בנוסף, מגזר מניות הבנקים ביפן רשם ירידה של כ-16% מתחילת החודש, הרבה מעבר לירידת מדד הניקיי כולו.

שבדיה: הבנק המרכזי של שבדיה הפחית לפני כשבוע את הריבית בשיעור חד מהצפוי, לרמה שלילית של 0.5%-, במטרה לעמוד ביעד האינפלציה. כן ציינו בבנק כי לא יהססו להרחיב את תוכנית התמריצים. התוצאה - המטבע השבדי דווקא התחזק מול כמעט כל המטבעות. מאז הורדת הריבית לפני כשבוע, שערי מניות הבנקים הגדולים בבורסה ירדו אף הם הרבה מתחת למדד המניות הכללי.

כל ההתפתחויות הללו - התחזקות המטבעות במקום היחלשותם ונפילת מניות הבנקים ואיגרות החוב שלהם - מחייבות חשיבה מחדש מצד הבנקים המרכזיים, וה-ECB בפרט, לגבי תוכנית תמריצים שתצליח להביא לשינוי ולא תגרור אובדן אמון מצד המשקיעים. דוגמה לכך היא האפשרות של רכישת איגרות חוב של חברות ולא רק של מדינות, או מתן הלוואות על ידי ה-ECB לבנקים המסחריים (LTRO) בריבית אפסית או אף שלילית, כשהכספים הללו ישמשו "חומה מפני ריצה אל הבנק"; או לחלופין, רכישת אג''ח של עצמם, מהלך עליו הודיע בשבוע שעבר דויטשה בנק שנמצא בעין הסערה.

מעבר לכך, נטל היציאה מהמשבר נופל בכל השנים האחרונות על כתפיהם של הבנקים המרכזיים, אך כדי לצאת ממנו נדרשת השתתפות של הממשלות ביישום מדיניות פיסקאלית מרחיבה ובביצוע רפורמות מבניות שיתמכו במדיניות המוניטארית.

כיצד ינהג בנק ישראל?

ומה באשר למשק המקומי? האם בנק ישראל צפוי גם הוא להנהיג ריבית שלילית בחודשים הקרובים, בשל האינפלציה השלילית והשקל החזק?

להערכתנו, על אף שהאינפלציה שלילית בשנתיים האחרונות, זה בעיקר כתוצאה מגורמי היצע ולא מגורמי ביקוש, וזהו הבדל גדול. בנוסף, הכלכלה הישראלית עודנה צומחת ונמצאת בתעסוקה מלאה, עם שוק דיור "רותח". אחד הסיכונים העיקרים בהנהגת ריבית שלילית בישראל הינו התנפחות בועות פיננסיות. נזכיר, כי כבר לפני כשנה הזהיר בנק ישראל מפני תמחור בעייתי של איגרות החוב הקונצרניות, וצעד של הנהגת ריבית שלילית יחמיר מאוד את הבעיה הזו, ולא פחות חשוב - יחמיר את בעיית הדיור מצד הביקוש והמחירים. לכן, אין כיום לא צורך ולא סיבה להוריד את הריבית בישראל לרמה שלילית, כל עוד הנתונים המשקיים לא מידרדרים במהירות. וזה עוד לפני החסרונות שניכרו אצל מדינות שיישמו מהלך שכזה.

באג''ח - התשואות לפדיון ברמות שפל

כתוצאה מהירידות החדות בשוקי המניות בעולם, עלו מחירי איגרות החוב הממשלתיות בעולם וירדו התשואות לפדיון לרמות שפל. מהלך זה לווה בהשתטחות העקומים, כשהתשואה לפדיון באיגרות ל-10 שנים של מדינות רבות ירדה בצורה חדה יותר מאשר באג"ח לשנתיים. הדבר מעיד על כך שהמשקיעים ש"זורקים סחורה" מכל הבא ליד בשוק המניות ובשוק אג''ח החברות, בורחים אל האג"ח הממשלתיות ומסתפקים בתשואות זעומות, ובחלקן כמעט אפסיות, מתוך הערכה שסביבת הריבית צפויה להיות נמוכה למשך שנים ארוכות.

כך לדוגמה, התשואה לפדיון של אג''ח ממשלתית ל-10 שנים בארה''ב שעמדה בתחילת השנה על רמה של 2.3%, עומדת כיום על 1.75% בלבד. איגרת חוב של ממשלת גרמניה ל-10 שנים מציעה תשואה נמוכה מאוד של 0.21%, ומשקיע ביפן מסתפק כיום בתשואה אפסית של 0.02% בלבד על האג''ח ל-10 שנים. איגרות החוב ל-2 ו-5 שנים לפדיון בגרמניה ויפן, בשל הריבית השלילית, נסחרות בתשואות שליליות לפדיון.

גם בישראל, התשואות השנתיות לפדיון של האג"ח הארוכות ל-10 שנים הגיעו לרמות נמוכות מאוד - 1.82%. עקום התשואה המקומי ביצע אף הוא מהלך של השתטחות, והתלילות בו עומדת כיום על רמה של 162 נקודות, לאחר שרק לפני כמה שבועות היא הייתה ברמה של 175 נקודות.

בסיכומו של דבר, לבנקים המרכזיים לא נותרו כלים רבים להתמודדות עם מצב של דשדוש כלכלי ואין-אינפלציה. הפתרון ה"מתבקש" של ריבית שלילית אולי מפתה מאוד, אבל יותר משהוא מציע פתרון, הוא מצביע על הבעיה ועל ייאוש. מעבר לכך, הוא כרוך בסיכונים לא מבוטלים - אין שום ביטחון שהמהלך יעבוד (הדוגמה של יפן), הוא עלול לפגוע ברווחיות/יציבות של הבנקים, הוא עלול לנפח בועות קיימות או חדשות ואף לפגוע במגזר העסקי, הן בהיבט הקרדיטורי (אשראי) של החברות מול הבנקים והן בהיבט הדביטורי (חוב).

לכן, הנטל על אישוש הפעילות הכלכלית מוטל, בראש ובראשונה, על מקבלי ההחלטות ברשות המבצעת - הממשלה, בדגש כמובן על משרדי האוצר, שחייבים להוביל רפורמות מבניות, במיוחד באירופה. וזה כבר הרבה יותר קשה מאשר "סתם" להדפיס כסף.

* הכותבים הם יו"ר בית ההשקעות מיטב דש ומנהל השקעות בקופות הגמל והפנסיה של מיטב דש. אין לראות בכתבה המלצה או תחליף לשיקול דעתו העצמאי של הקורא, או הזמנה לבצע רכישה או השקעות ו/או פעולות או עסקאות כלשהן. במידע עלולות ליפול טעויות ועשויים לחול שינויי שוק

ביצועי מניות הבנקים

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.