אם היו שואלים אותי לפני עשר שנים מה דעתי על ההשקעה במניית טאואר סמיקונדקטור (שלימים הפכה לטאואר-ג'אז), הייתי משיב בנחרצות - שומר נפשו ירחק! אז זו בדיוק הנקודה, שבשנת 2005 מונה לחברה מנכ"ל חדש, ראסל אלוואנגר, שעשה את הבלתי ייאמן - הפיח נשמה בגווייה.

טאואר הייתה בעת ההיא חברה גמורה, עם הון עצמי שלילי, הפסדים כבדים וחוב עד מעל לצווארה. האמת היא, שאיש בכלל לא התעניין אז במניה, שכן אפילו בעלי החוב התקשו להאמין שיקבלו את כספם בחזרה. יש שישאלו, בצדק, מה העניין בהיסטוריה כל כך רחוקה? התשובה היא, שהדרך המופלאה שעשתה טאואר מלמדת רבות על עתידה.

מצבה של החברה היה מייאש בכל החזיתות - החל בגורמים חיצוניים, כמו לקוחות, ספקים, בנקים ועוד, ונוסף על כך היו גם בעיות פנימיות - בעיקר חוסר תקשורת בין המחלקות. למה הכוונה? לכך שמחלקת הפיתוח פיתחה מוצרים שלא הייתה להם דרישה, בעוד שהשיווק מכר דברים שלא תמיד היו בנמצא.

התקווה להצלת החברה נראתה במקרה הטוב כמשאלה, שכן היה צורך להחזיק כדורים רבים באוויר - מבלי שאף אחד ייפול לרצפה. אז זהו, שבניגוד לכל ההערכות והסיכויים, זה בדיוק מה שקרה - המיקוד העסקי והאינטראקציה הפנימית השתפרו לבלי הכר, שוקי היעד הוגדרו בצורה מושכלת וברורה, הקשר עם הלקוחות התחזק והתעבה, הספקים גילו סבלנות ונרתמו למשימה, וגם בעלי החוב שוכנעו שאין טעם ללחוץ יתר על המידה.

מהפך עסקי ופיננסי: זה לא מקרי שהמילה "עסקי" מופיעה ראשונה, משום שהניסיון מלמד, בלא מעט מקרים, שהרצון להציג הישגים מיידיים מוביל להתמקדות במהלכים פיננסיים מהירים - שלא אחת מתבררים כפעלולים. במקרה של טאואר, ההבראה החלה מהיסודות, כלומר בשינוי ההחלטות העסקיות - מה שהביא בסופו של דבר לשיפור המיוחל בתוצאות הכספיות.

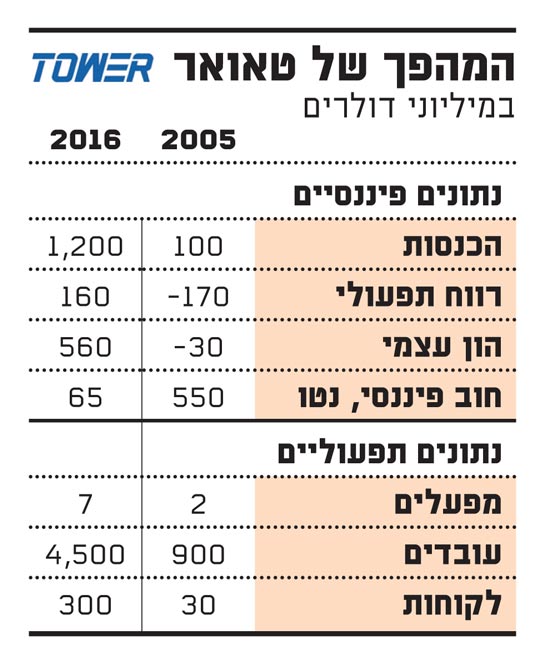

רק לשם ההמחשה, אציין מספר פרמטרים להשוואה: בשנת 2005 היו לטאואר שני מפעלים, היום יש לה שבעה; בזמנו עבדו בחברה 900 עובדים, היום מספרם גדול פי חמישה; לפני עשר שנים היו לה 30 לקוחות והיום יש לה מעל 300; הכנסותיה הסתכמו לכדי 100 מיליון דולר בשנה וכעת הן עומדות על 1.2 מיליארד, והיד עוד נטויה; החוב הפיננסי נטו קטן מרמה מבהילה של 550 מיליוני דולרים לכדי יתרה זניחה. זו מהפכה אדירה, שמי שלא היה בנקודת המוצא יתקשה להבין את עוצמתה.

צמיחה בריבוע: הגידול בעסקיה של טאואר בא לידי ביטוי בכל תחומי פעילותה, שכן החברה נהנית מרוח גבית כפולה: השימוש ההולך וגובר במוצרים אלקטרוניים, כאשר כמות השבבים - שהם המוצרים שטאואר מייצרת - בכל מכשיר, נמצאת גם כן במגמת עלייה מונוטונית ברורה.

לפני 15 שנה, לדוגמה, חלקם של השבבים במוצרים האלקטרוניים - במונחים כספיים - עמד על 18% בממוצע. כיום, משקלם נושק לכדי 25%, וההערכות הן שהוא יגיע לשיעור של 28% בתקופה יחסית קצרה.

נוסף על כך, נדמה כי המחזוריות הידועה בתחום השבבים פחתה, והתמקדותה של טאואר בנישות שבהן יש לה יתרון יחסי וערך מוסף, מסייעת לריכוך התנודתיות בענף.

השקעה מפתה: שווי השוק הנוכחי של טאואר עומד כיום על 1.4 מיליארד דולר. מאחר שלחברה יש עדיין התחייבויות להמרה, הרי שבדילול מלא יתווספו עוד 17 מיליון מניות ל-88 מליון הקיימות.

במילים אחרות, המשקיעים רואים לנגד עיניהם שווי שוק הגבוה בעשרים אחוזים. לפיכך, בהנחה שהחוב יומר והדילול ימומש, שווי השוק האפקטיבי של טאואר - מנקודת המבט של מי שמעוניין לרכוש את המניה - נע סביב 1.7 מיליארד דולר.

מאחר שיתרת החוב נטו זניחה, והרווח הנוכחי מפעילות עומד על קצב שנתי של 160 מיליון שקל, הרי שמכפיל הרווח התפעולי נושק לרמה של 11 מלמטה - רמה נמוכה לחברת צמיחה שהוכיחה את עצמה.

הדבר בולט אף יותר, אם מביאים בחשבון את העובדה, שניתן להגדיל את התפוקה בעוד 25% - מבלי לבצע השקעה קפיטלית חריגה. במילים אחרות, רמת הכנסות של 1.5 מיליארד דולר נמצאת מעבר לפינה. ברור שמבחינת התמחור זה הופך את המניה לעוד יותר אטרקטיבית להשקעה, שהרי המכפיל החזוי צונח לרמה חד-ספרתית שאין לה כל הצדקה.

מה לגבי הוצאות המס? לא שכחתי אותן, אבל כאשר ההפסד המועבר גבוה מחמישה מיליארד שקל, לערכו הנוכחי של המס העתידי יש השפעה זניחה על השווי הכלכלי.

שורה תחתונה: לאחר מהפכה שאין רבות כדוגמתה, עם לקוחות נאמנים וערך מוסף במוצרים, לצד צמיחה מוצקה וניהול ברמה הכי גבוהה, מניית טאואר היא הזדמנות השקעה מפתה.

ככה בונים מגדל

הכותב הוא מנהל מחלקת מחקר מניות בלאומי שוקי הון, עובד בנק לאומי. הסקירה בוצעה על בסיס מידע ונתונים ציבוריים, המפורסמים לכלל המשקיעים, ועליהם בלבד

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.