1. "הטכנולוגיה והחדשנות מהווים אתגר גדול מאוד עבור הבנקים בשנים הקרובות", אומרת ל"גלובס" המפקחת על הבנקים ד"ר חדוה בר. "אי התאמה לסביבה המשתנה היא סיכון אסטרטגי לבנקים. לעומת זאת, מי שיבצע את השינוי כבר עכשיו יהפוך את הסיכון להזדמנות, תוך שהוא מתאים את עצמו למערכת הפיננסית של המחר. הפיקוח על הבנקים מוביל את המהפכה הטכנולוגית בבנקאות, לצד דרישה להתייעלות שהיא משלימה, וימשיך להתאים את הרגולציה כך שתאפשר את אימוץ הטכנולוגיות תוך ניהול מושכל של הסיכונים".

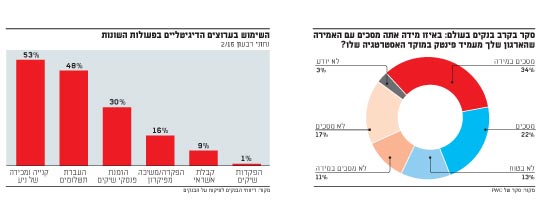

בנק ישראל העביר ל"גלובס" נתונים על השימוש של לקוחות הבנקים בערוצים הדיגיטליים כיום. מנתוני הרבעון השני שהעבירו הבנקים לפיקוח, עולה כי ישנה שונות גבוהה בנתוני הפעולות השונות. כך, לדוגמה, בתחום ניירות ערך, יותר מ-50% מפעולות הקנייה והמכירה מתבצעות בערוצים הדיגיטליים - זהו התחום שבו השימוש הדיגיטלי הוא הרחב ביותר. אחריו, בהפרש קטן, נמצא נושא העברות התשלומים. 48% מהן נעשו בערוצים הדיגיטליים. לעומת זאת, בכל הקשור להפקדה או משיכה מפיקדון, רק 16% מהפעולות מתבצעות בערוצים האלה.

השונות הגבוהה מעידה על כך שהמהפכה הטכנולוגית בבנקאות נמצאת רק בתחילת הדרך, ובבנק ישראל מצפים כי בשנים הקרובות נראה גידול בנתונים באופן משמעותי ויוסרו החסמים למעבר לשימוש בערוצים הדיגיטליים שונים. לדוגמה, בהזמנת פנקסי שקים, רק 30% מההזמנות מתבצעות בערוצים הדיגיטליים, אף שאין יתרון בהזמנת פנקס בסניף על פני הזמנתו באינטרנט. ככל הנראה הנתון הנמוך נובע בעיקר מחוסר מודעות לאופציה הזאת. לעומת זאת, העובדה שרק 1% מהפקדות השקים נעשות בערוצים הדיגיטליים נובעת ממחסום רגולטורי. עד לאחרונה ניתן היה להפקיד שקים באמצעות הסמארטפון רק אם הם נשלחו מאותו בנק שבו מופקד השיק. חסם זה הוסר באחרונה בחקיקה, והציפייה היא שבחודשים הקרובים ניתן יהיה להפקיד את כל השיקים בכל הבנקים. לכן סביר שכבר בעוד שנה נראה נתון גבוה משמעותית מ-1% הסמלי כיום.

גם בקבלת אשראי השימוש בערוצים הדיגיטליים נמוך - 9% בלבד. במקרה הזה, ניתן להבין את היתרון שבקבלת שירות אנושי, בהתחשב בכך שצריך להתאים את ההלוואה ללווה וגם להתמקח על גובה הריבית. אולם סביר כי גם סעיף זה יעבור שינוי בשנים הקרובות, בעקבות כניסת אגרגטורים פיננסיים שיבצעו את השופינג הפיננסי בעבור הלקוח.

2. השינויים הטכנולוגיים מעסיקים את המוסדות הפיננסים בארץ ובעולם. מסקר שערכה השנה פירמת PwC בקרב מנהלי בנקים בעולם, ופורסם במחקר שעשה בנושא בנק לאומי, עולה שתחום זה נמצא במוקד העשייה של בנקים רבים. בסקר נשאלו מנהלי בנקים בעולם: "באיזו מידה אתה מסכים עם האמירה שהארגון שלך מעמיד פינטק במוקד האסטרטגיה שלו?" מתוצאות הסקר עלה ש-57% מסכימים עם אמירה זו (מסכים ומסכים במידה רבה), ורק 17% ציינו שהם לגמרי לא מסכימים עם האמירה. אגב, אמנם יותר ממחצית ממנהלי הבנקים מסכימים שתחום הפינטק הוא במוקד האסטרטגיה שלהם, אך מדובר בנתון נמוך לעומת חברות כרטיסי האשראי - שם 84% ממנהלי חברות התשלומים וכרטיסי האשראי השיבו שפינטק נמצא במוקד האסטרטגיה שלהם. ומה באשר לשיתופי הפעולה עם החברות במגזר? מהסקר עלה כי 32% ממנהלי הבנקים מקיימים שיתוף פעולה עם חברות הפינטק. 15% מהמנהלים ציינו שהקימו חממות לחברות בתחום. אולם בתחום הרכישות, נראה שעדיין אין נהירה של בנקים לרכישת חברות בתחום - רק 9% ממשתתפי הסקר ציינו כי הם מחפשים לרכוש חברות פינטק לתוך הבנק.

3. 5 כתבות, 20 עמודים ויותר מעשרת אלפים מילים נכתבו בשבוע האחרון ב"גלובס" על המהפכה הטכנולוגית הצפויה במערכת הבנקאות, ונדמה שנגענו רק בקצה שלה. קיבלנו תגובות רבות בעקבות סדרת הכתבות, וכמה מהן אף מתפרסמים כאן היום. למרות המידע הרב על התחום, המחקרים הרבים שנעשו והמומחיות של אנשים רבים בהיבטים השונים, אף אחד לא באמת יודע איך המהפכה הטכנולוגית הזו תסתיים - האם הבנקים יתעוררו בזמן, יעשו את ההתאמות הנדרשות ויהפכו בסוף לגדולים, חזקים ועם מידע רב יותר מכפי שיש להם היום או שהכוח יעבור לחברות הטכנולוגיה, וחברות כמו אמזון, אפל וגוגל יהפכו לשחקניות המרכזיות בשוק הפיננסי. ואולי בכלל בימים אלה מתפתח לו בשקט בשקט סטארט-אפ עצמאי שיהפוך בעוד כמה שנים לפייסבוק של העולם הפיננסי.

פינטק

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.